投资:仍是国家经济发展主要支柱

尽管这几年大企业主导市场力量日益加强,供需关系的把握控制的力度越来越高,但水泥是投资拉动型产业,投资决定需求、需求决定市场,投资的规模、起伏仍是市场主旋律。本系列分全国及各个区域对固投、房投、基建三个直接影响水泥需求的指标进行走势分析,以给读者了解各个区域近年及下一步投资走势,为探求2020欧洲杯网上投注 走势提供另一个分析角度。

本文在此借用以一位业内企业领导在此前接受足球亚盘怎么看 采访时对投资的深刻观点,以此分析投资在中国经济发展中所经历的历程和各个构成部分走势。

相比已经走过两三百年历史的资本主义国家自由市场经济,中国的市场经济历史并不长,1992年后才确定社会主义市场经济的地位,而以投资、消费、出口三驾马车带动经济发展是从1995年开始,此后发展主要分为两个阶段:

第一阶段,1995年到2005年,出口、外贸兴起是经济主发动机。2001年加入WTO之后到2005年,可以说是中国经济最好的时期,这10年基本是出口为主。

第二阶段,2005年至今,投资拉动是经济主发动机。2005年后外贸开始下行,特别是2007年全球金融危机使外贸更是雪上加霜。政府为保持GDP双位数增长以及国际地位,采取投资拉动经济的方式,房地产也是在这个时期启动的,这种方式是国家在当时经济转型的需要。这个阶段的投资分为四部分:

第一部分,制造业投资,这是企业自主投资行为,约占36%,比重最大。企业家对投资兴趣乏乏,主要是原因在于投资利润率的大幅缩水,这将加大经济转型的难度。

第二部分,房地产投资,占24%。2002年至2014年房价也涨了几倍,与经济发展是完全相关的。但房地产投资有金融属性,一旦失去保值、增值功能,成为一个单纯的生活必需品,需求必然会下降,跟股市一样“横久必跌”,目前房地产投资的同比增速已经是大幅下跌。

第三部分,政府基础设施投资,占21%。基础设施建设,如铁路、公路、水利、机场建设等,周期长、回报率低。企业投资需要考虑投资周期以及回报率,6~8年收回投资成本是所能接受的;政府投资20年才有回报很正常,回报率非常低。但现在地方债总额已经很大,能投入的资金有限,贷款利率居高不下,也制约企业投资资金。

最后一部分,文化、商业等,占19%。

这四个投资组成部分,中国经济转型中,最先反应、最明确的是占最大权重的制造业投资,企业家对投资兴趣明显大幅下降,第二个是房地产,也紧跟着经济调整落下来了,第三部分的政府基础设施投资,随着中国建设的逐渐完善,也逐渐进入尾声。

所有市场经济都有两个显著特点:一是,周期性。市场有好有坏、起伏波段是正常规律,但“4万亿”打破了经济发展既有规律,供给、需求均迅猛增长,导致经济该好时不够好,不该好时仍然不错,因此经济规律是本质,不能掺加过多人为干预。二是,过剩。不过剩就没有竞争,竞争才能有效推动优胜劣汰。

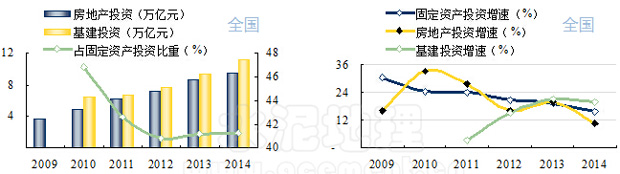

足球亚盘怎么看 将全国及各个区域的近6年的固投、房投、基建进行分析解读,2008年4万亿投资,2009~2011年是一个经济持续发展的高速成长期,2012~2014年进入市场调整期。

增速

2009~2011年,固定资产、房地产投资的年平均增速都超过25%(基建数据未发布)是一个高速增长时期,3年后进入经济调整期,固定资产投资增速迅速回落,2012~2014年平均增速较前回落7.6个百分点。而房地产受国家严厉宏观调控,增速下滑更为明显,下滑10.2个百分点。

2014年更为明显,固投增速较6年前跌去15个百分点,房地产增速较2010年跌去23个百分点。增速的回落使市场向上的动力明显不足,尽管国家在2012、2014年末加快审批项目, 2013年基建投资增速已超过房地产投资,但经济持续下行趋势日益明显。

投资

尽管增速下滑,但总量还在增长,基建的投资额在2010年就超过房地产投资,这种势头将会进一步延续。

比重

比重数据值得关注,和水泥直接相关的是房地产和基建投资数据。尽管房地产占固投的比重回到了2008年的水平,但基本建设在2010年启动,且比重不断上升,两项投资合计比重从2010年的46.84%降到2014年的41.28%。我们注意到2013、2014的比重要高于2012年,这说明,投资仍是国家经济发展的主要支柱,尤其是在经济调整阶段,更是一个重要手段。从比重数据看,基建、房地产投资起伏不大,也就是官方所言:投资是在一个可控的范围内。

以上所述是对全国数据的解读,全国区域发展不平衡,会有很大差别,投资对2020欧洲杯网上投注 影响很大(其他地区另有分析)。

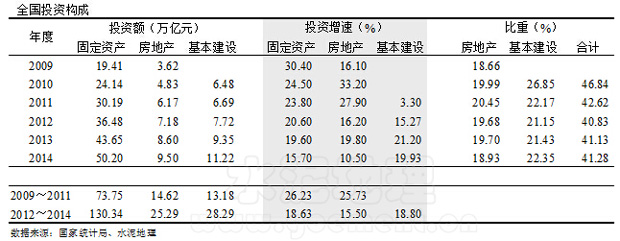

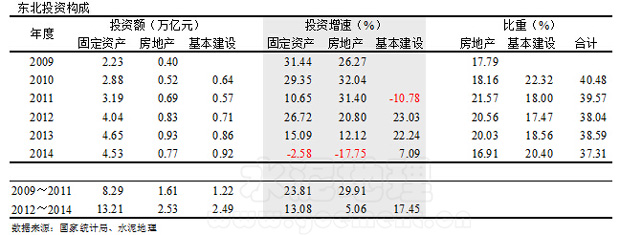

东北:投资增速跳水走负

东北近两年市场表现和华北相差无几,投资下行导致需求不足,了解东北投资数据。

增速

三组增速曲线从2012年起都同步下滑,2014年,房地产下滑最猛,较上年跌去30个百分点,房地产市场大幅萎缩,在市场调研中深感市场严峻,这也是年末企业对市场信心不足,"抱团过冬"的决心所在。

2009~2011年固定资产、房地产投资高速增长,年平均增速双超23%(基建数据未发布),时隔3年,进入经济调整期,2012~2014年,固定资产投资年平均增速跌去10个百分点,房地产增速仅为此前3年的1/5,令人始料不及。2014年,固定资产、房地产增速都出现了负增长,冬天已经来临。

投资

2014年,固投、房投增速出现赤字,基建投资前3年都低于房地产,2014年出现反超,但增幅有限。

比重

房地产和基建投资两项投资合计比重低于全国水平,全国2010年为46%,2014年为41%。

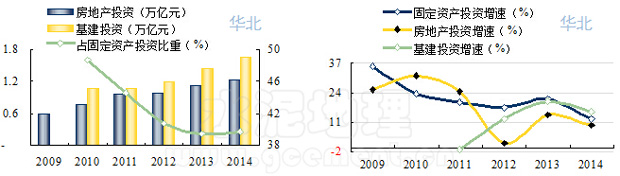

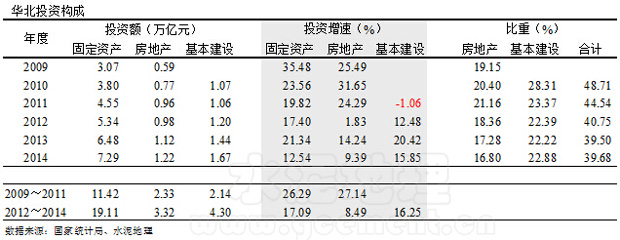

华北:投资趋弱 市场下行

华北近两年市场走弱,主因是投资不足,需求下行导致。水泥需求平台期"新常态"最早在华北地区出现,固投、房投、基建数据揭示了华北市场现象的根源。

增速

三组增速曲线2013年都有增长,2014年出现不同程度回落,基建投资增速超过房地产。

2009~2011年固定资产、房地产投资高速增长(基建数据未发布),年平均增速双超26%,3年后进入经济调整期,2012~2014年固定资产投资增速大幅回落9个百分点,房地产下滑更为明显,下滑19个百分点。2014年更为明显,固投增速较6年前跌去15个百分点,房地产增速较2010年跌去23个百分点。

其中房地产投资2012年最低,2013年反弹,2014年再度跌到两位数以下,好于2012年最低点1.8%。

投资

增速下滑,但总量在持续增长,基建投资额自2010年有数据记录以来一直超过房地产投资。

比重

房地产和基建投资两项投资合计比重从2010年的48.71%降到2014年的39.68%,下降9个百分点,大于全国5个点的幅度,是华北的市场需求弱于全国。

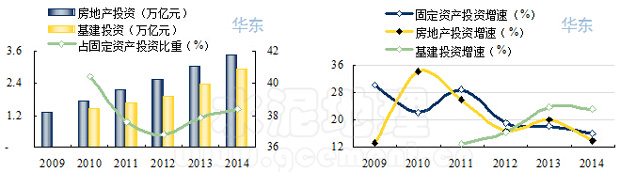

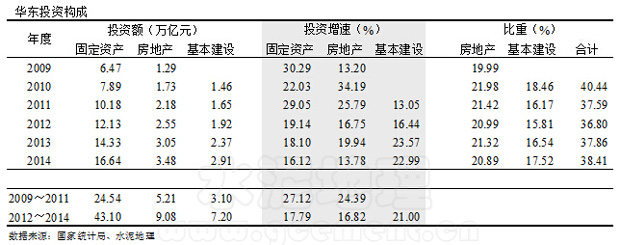

华东:成熟市场 投资走稳

华东市场是全国经济火车头,也是市场风向标。尽管全国经济下行,但华东投资数据走势要好于全国。

增速

从走势上看,2010~2012年固投、房投下滑较大,2012年房地产仍有一定下滑,但固投、基投增速趋稳,2011年以来的基建投资表现稳定。

2009~2011年固定资产、房地产投资增速都在24%以上(基建数据未发布),3年后虽然有下降,但华东房地产投资要高于基建投资,下降幅度却低于其他地区,这“一高一低”表明了华东地区较其他地区要稳定。

投资

华东地区不同于其他地区,房地产投资高于基本建设投资,且2014年三组投资增速数据都高于全国平均水平,这说明华东市场较为成熟,投资环境要好于其他地区。

比重

2012年华东地区房地产投资、基本建设投资比重最低,2014年有反弹,比2010年仅低两个百分点,振幅较其他地区平滑的多,是一个相对稳定的市场。

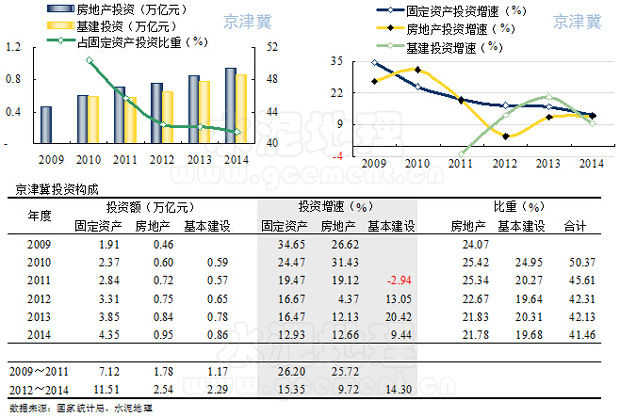

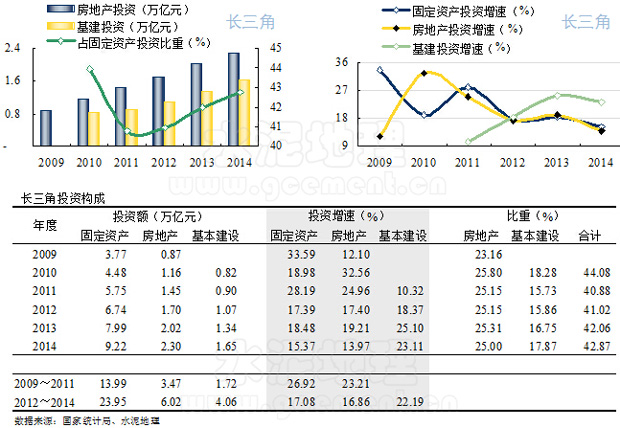

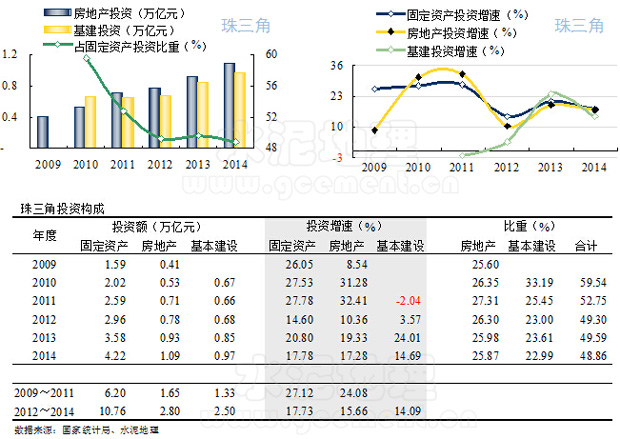

京津冀、长三角、珠三角:投资表现不一

京津冀、长三角、珠三角是全国三个有代表性的区域,区域背景不同,主导企业也有不同,水泥产业特有的周期性、季节性也有不同。

增速

2009~2011年,这3年对哪个地区都是利好,4万亿投资的光芒普照大地,期间三地固定资产投资平均增速都在26%以上,持平全国,都有良好表现。差异在于:

京津冀:一路走低,从高位34%到19%,下滑15个点,给后期留下隐患;

长三角:走了个V字型,34%、19%,28%;

珠三角:稳步成长,26%、27%、28%。

2012~2014年,京津冀平均增速15%,长三角17%,珠三角18%,都有不同程度下滑,只是2014年,进一步下跌,京津冀13%,长三角15%,珠三角18%。

"跌跌不休"的走势显然已成定局,只是京津冀充当了"领跌"角色,是否能在今年见底,这是大家所希望的。

投资

基本建设投资低于房地产投资是三地区共同特性,有别于其他地区,这也正是经济发达地区特征。但固定投资总量相差很大,京津冀4.35万亿,长三角9.22万亿,珠三角4.22万亿,长三角一地大于两地总和。 京津冀、珠三角房地产投资略高于基本建设投资,长三角房地产投资高出基本建设投资1.5倍,说明长三角房地产投资对市场影响很大。

比重

三地比重三组数据表现不一:

京津冀:房地产、基建投资合计比重2010年50.37%,41.46%,下降9个点,房地产、基建分别下降4和5个百分点。

长三角:房地产、基建投资合计比重2010年44.02%,42.87%,仅下降1个多百分点,房地产、基建分别下降0.8和0.41个百分点。

珠三角:房地产、基建投资合计比重2010年59.54%,48.86%,下降近11个点,房地产、基建分别下降0.48%和11.20%。

以上数据说明京津冀、珠三角房地产、基建投资合计比重下降幅度较大,但珠三角两厢投资比重仍然在较高位48.86%;长三角投资额在变化,但投资结构较稳定。

综上所述,珠三角投资仍保持一定增长势头,长三角较趋稳,相比较京津冀投资力度趋弱。

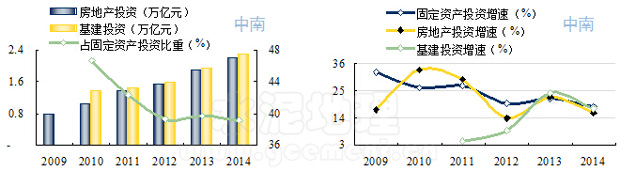

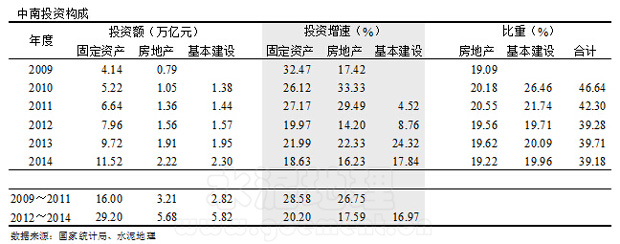

中南:房地产、基建投资齐头并进投资走稳

中南市场介于华东其他市场之间,房地产、基本建设基本持平,这也是中南市场一个看点。

增速

2009~2011年固定资产、房地产投资增速都在26%以上(基建数据未发布),此后3年虽然有下降,但下降幅度和华东地区持平,低于其他地区,表明中南地区较其他地区要稳定。

投资

从投资额上看,房地产、基本建设投资额齐头并进,房地产投资额略高于基本建设。

比重

2014年中南地区房地产投、基本建设投资合计比重2010年46.64%,2014年39.18%,下降7个百分点,2012年后的3年比重基本持平,投资结构相对稳定。

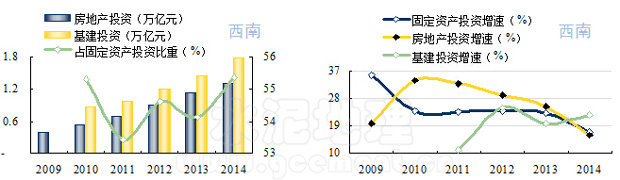

西南:高位投资,支撑需求

西南、西北是国家投资的重点区域,西南在5.12大地震后,投资陡增,是典型投资拉动区域。

增速

2009~2011年固定资产、房地产投资高速增长,双超27%(基建数据未发布),是相对高的增长;此后进入经济调整期,尽管固投、房投增速都有下降,但跌幅较其他地区都低,2012~2013年两者增速分别保持在21%以上的较高增速。2014年房投增速快速下跌10个百分点,说明灾后重建房屋建设进入尾声;

但基建在2014年扭转了2013年基本建设投资增速下滑5个点的态势,2014年又有所反弹,要高出2013年3个百分点,投资条件要好于其他地区。

投资

2010年以来,西南基建投资额一直高于房地产投资,这一趋势在加大,国家重点项目主要集中在中西部地区,尤其是西部地区。

比重

2010年以来房地产、基建投资占固投的比重在50%以上,高于其他地区,投资拉动仍然是西南地区经济支撑的主要动力。

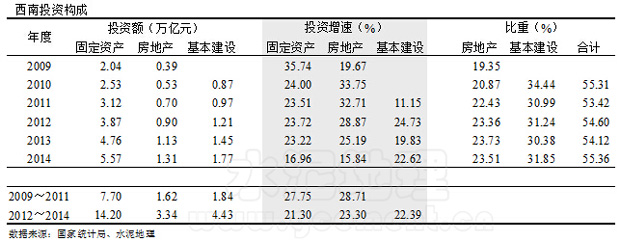

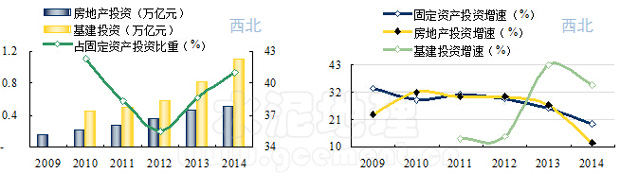

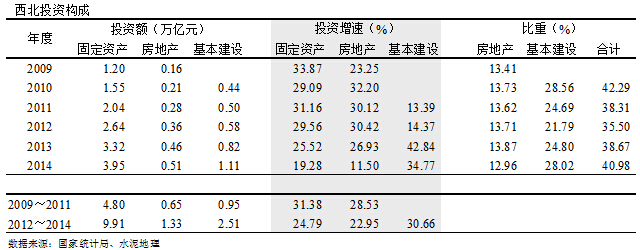

西北:基本建设投资仍然看好

西南、西北是国家投资的重点区域,但有所不同,西北基建投资较房地产投资要高很多,是典型靠基本建设投资拉动区域。

增速

2009~2013年,西北房投、基建投资增速维持在高位,2014年掉头向下,房地产跌幅最深,跌去15个百分点,基本建设投资跌去8个百分点,但仍在高位,34%。

2009~2011年固定资产、房地产投资增速在28%以上(基建数据未发布),是全国增速最高地区;2012~2014年进入经济调整期,虽然固投、房投增速都有下滑,但仍在较高增速上,固投、房投投资三年平均增速分别保持在22%以上,基建投资30.66%,这三组数据名列全国前茅。

投资

西北的基本建设投资额是房地产的近一倍,基本建设是西北地区拉动经济的重要保证。

比重

房地产、基建投资占固投的比重震荡的幅度要大于其他地区,2012年是个低点,呈V字型,但所占比重大大低于西南地区,投资比重在2012年最低35.50%,2014年反弹至40.98%,说明在西北的投资没有减弱。

- 尽管这几年大企业主导市场力量日益加强,供需关系的把握控制的力度越来越高,但水泥是投资拉动型产业,投资决定需求、需求决定市场,投资的规模、起伏仍是市场主旋律。

会员登录

会员登录