2015年中2020欧洲杯网上投注 评述-西南区

云南水泥:华润收购昆钢是整合的强信号

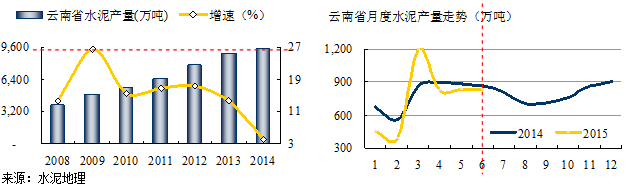

2008年云南水泥产量3,864万吨,2014年产量9,493万吨,6年间翻了2.46倍,平均年增速15.33%,大大高于全国平均水平,是发展较快的省份。2015年7月云南水泥产量4,548万吨,同比下降5.24%,是西南跌幅最大的省份。

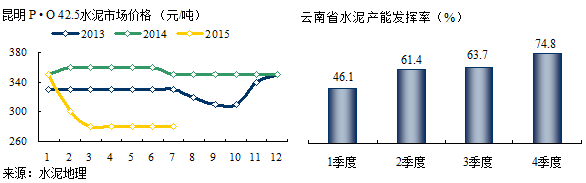

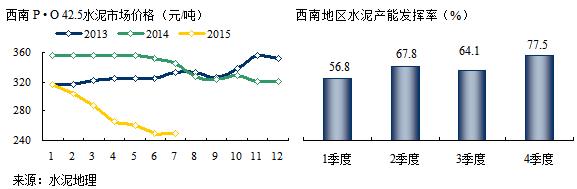

云南省在历经2008~2013年6年平均17%的高增长期,在2014年增速水迅速回落至同比增长4.06%。2015年随即出现负增长,价格随之回落,较年初下滑70元/吨。

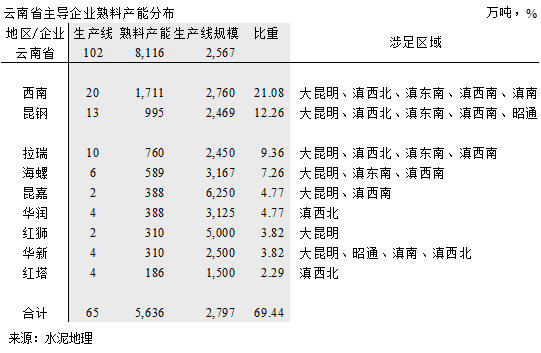

2014年下半年需求明显下滑,而新增产能密集释放,2014年投下11条线,1,230万吨熟料产能,仅低于贵州。目前在、拟建线仍有不少,但是否建的起来,那是另话了。云南小规模生产线淘汰可圈可点,据不完全统计,关停线34条,1,450万吨,这在全国应是名列前茅,可谓建的多关的也多。

云南全年水泥产能发挥率60%,,低于西南其他地区,季节产量逐季走高。常规统计下半年产量占全年53%。西南是仍在发展中的市场,但速度正在放慢之中。

云南市场分散、产业集中度低,生产线规模小。

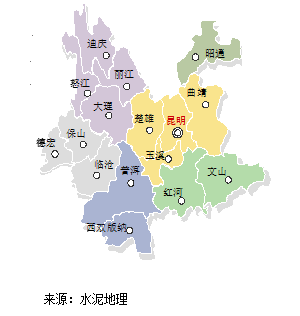

西南水泥2012年入滇,再一次推动云南2020欧洲杯网上投注 整合,整合产能1,700万吨,占全省产能21%,主要分布在大昆明(昆明、曲靖和玉溪)的曲靖,在这一区域产能800万吨,占西南水泥在云南产能的50%;其次在滇西北丽江、滇南普洱、滇东南文山、滇西南德宏,在这些区域规模都不大。

去年以来一直谈论昆钢花落谁家,2015年6月17日尘埃落定 , 华润水泥以6.6亿将昆钢水泥50%权益收入囊中,如果华润能将包括昆钢嘉华3家在内进一步整合,熟料产能1,940万吨,华润将在规模上超过西南水泥,从区域分布上来讲,昆钢嘉华占有布局先机,在布局、装备水平上都有一定优势。昆钢嘉华在昆明、曲靖有布点,昆钢在玉溪有3条小线;滇西南是昆钢产能集中区域,若保山昆钢嘉华加盟,话语权势必得到加强;在滇西北,华润在大理布点,昆钢怒江加入后市场得以延伸;昆钢在红河、昭通均是单点线。

拉瑞是最早进入云南进行市场整合,在昆明相对集中,在滇西北大理和丽江,在滇西南临沧,滇东南红河都是单点布局。随着拉法基和豪瑞的合并,两家在中国的板块也会进行整合。

2011年,海螺通过收购云南壮乡水泥有限公司进入云南,后又在滇西南保山、德宏新建收购并举;2014年在滇西南保山、滇东南文山新建相继5000 t/d 投产;在昆明收购洪熙水泥,在昆明4个地区不下6个点,也摆开了阵势。

红狮在昆明是云南唯一双5000 t/d 生产线,在建设时受到质疑,市场那么点水泥卖哪去,但建设投产后,规模成本优势非常明显,红狮拟在普洱、红河再建新线,不知是否还有机会。

华润收购昆钢是今年云南推进市场整合的一个强信号,意味着以往大吃小的市场潮流会发生变化,市场下行的压力逐步加大,大企业深感市场倒逼机制正在形成,为共同对付市场的变化,大企业间的重组正逐步提上日程,国际间拉法基、豪瑞为应对市场进行合并,去年华润和福建水泥成立销售公司,直至今年海螺参股西部水泥意在更宽泛的合作,都给出一个强烈信号,大企业间的合作将加快推进。

贵州水泥:市场起伏成就西南、海螺

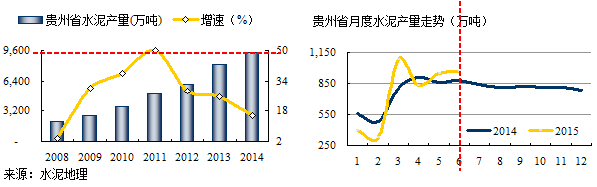

贵州在十一五初是全国水泥工业最落后的地区,产量规模小。2008年贵州水泥产量2,049万吨,2014年产量9,387万吨,6年间翻了4.58倍,平均年增速27%,是西南地区发展最快的省份,一个高速发展市场的缩影。2015年7月贵州水泥产量4,547万吨,同比增长2.74%,今年有望成为"水泥亿吨俱乐部"成员。

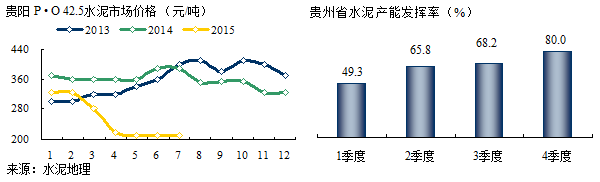

2013、2014年贵州水泥产量仍以两位数的增长支撑了市场价格,2014年下半年需求明显下滑,而新增产能密集释放,2014年投下13条线,1,655万吨熟料产能,价格旺季开始松动。进入2015年,贵州强劲的增长势头不再,前几个月都是负增长,6月转负为正,但增长势头远不如以往,供需的矛盾有增无减,价格出现大幅下滑,较年初下滑100元/吨之多,去年同期跌去180元/吨,真是好比坐了过山车。

贵州全年水泥产能发挥率60%出头,季节产量逐季走高。常规统计下半年产量占全年56%。据了解目前市场一是,房地产新开工不足;二是,工程项目启动受资金困扰,导致水泥需求不足。西南2020欧洲杯网上投注 究竟要比其他地区好,但恢复到以往时期是很困难了。

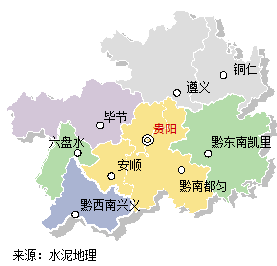

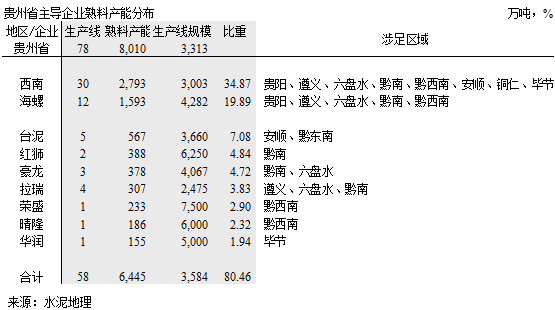

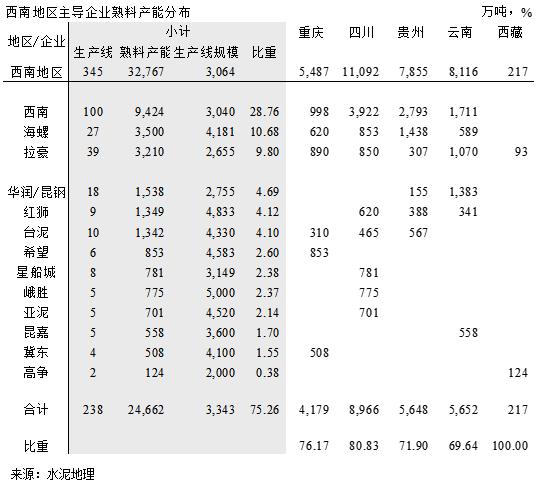

西南水泥2012年入黔,整合产能近2,800万吨,占全省产能35%,除黔东南外涉足全省,在黔东北(铜仁、遵义)、黔西南和毕节所占市场份额较大。

贵州海螺是继湖南之后最大熟料基地,包括在建线14条,1,900万吨熟料产能,毕节、黔东南未涉足,在大贵阳(贵阳、黔南、安顺)5条5000t/d 线。

红狮在黔南龙里有很好的区位优势,正在黔东南建设万吨线,将会大大加强红狮市场地位。

大贵阳是贵州最大产销区,产能占40%,海螺、红狮、台泥、西南市场主导企业,由于产能过于集中,贵阳价格处于较低价位。

贵州从一个爆发性成长市场,正在迅速回落,走其他地区所经历的发展阶段,将进入平台期。但贵州仍有需求增长,和北方地区相比是天壤之别,贵州最大的问题在于如何消化新增产能。

西南水泥进入贵州赶上了好时候,市场正逢市场上升阶段,由于西南水泥分布范围大,在市场下行时,利用收购企业的关系渠道就近销售也有一定优势;海螺大都是新建线,有规模成本优势,市场上升期无疑表现突出,但市场下行期,产能的发挥必将会受到市场规模、销售渠道的影响,规模效应就难以体现。红狮这两年在市场表现充分展露头角,单点、大规模、低成本、运转率的灵活、强势让行业刮目相看,这也是为什么红狮能够快速走向海外市场的基础。

西南、海螺两家企业的集中度要较西南其他地区高的多,占到50%以上,两家企业基本上覆盖了贵州全境,在每个区域的老大不是西南就是海螺,应该说在推进市场整合方面会走在前面,但贵州的新增产能对后期市场压力甚大,目前在建产能还在1,000万吨以上,可以说贵州正进入需求低增长、供给高释放的困难境地,但这是每个地区在发展过程中都遇到的问题。

笔者在2011年对贵州全省调研,那时西南水泥还未进入,海螺也是进入不久,海螺在遵义的生产线建设还受到质疑,一些企业坚决反对海螺进来。笔者通过为时十多天的市场、企业调研,撰文指出:贵州,这个中国经济发展最落后的地区,却在演绎着最激烈的新型干法建设潮,低水平的产能建设和严峻的产能过剩对这个市场带来了挑战。同时指出:若没有海螺、红狮的进入,贵州将是一个低水平的新型干法结构调整。

时隔3年,首先看到市场仍在持续高速发展,2014年较2011年水泥产量从5000万吨增加到9,387万吨,期间的市场起落为西南、海螺都带来了机会。纵观2011年和2015年的市场格局从中一定会感悟万千,而一些人只看到局部枝节,而没有从历史的发展进程中去解读。为什么"浙江现象“会被不断克隆,可以说,有了经济大发展,就必然带动大的投资,而一旦市场进入调整,过剩现象就会出现,贵州也是在重蹈覆辙无法避免。但我们也看到另一方面,大企业由此产生,市场开始整合、集中度开始提高,只是中国水泥工业刚刚走过顶峰期,市场整合方兴未艾,高峰期经历10年,整合期也需要一个过程,10年前很多人都在担心落后产能的淘汰,现在不仅淘汰了落后产能连新型干法产能都过剩,回过头来看问题会更清楚,路就是这么走过来的,杞人忧天大可不必。

四川水泥:西南最早进入需求平台期的市场

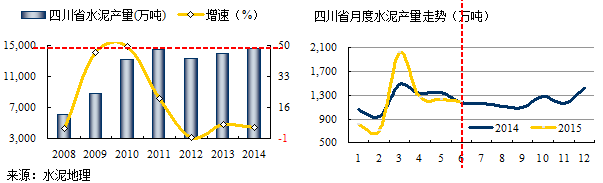

四川地大物博,人口众多,是西南重镇。2008年5.12大地震,水泥产量爆发性增长,从2008年的6,067万吨迅速增至2010年1.32亿吨,短短两年间翻了两倍,这是大自然作孽后给水泥产业的"需求回报"。而后增速开始下滑,灾后重建结束了,4万亿拉动结束了,水泥产量进入到一个低速发展期。2015年7月四川水泥产量7,207万吨,同比下降0.66%,在今年全国需求快速下滑背景下仍表现了很好的抗跌能力。

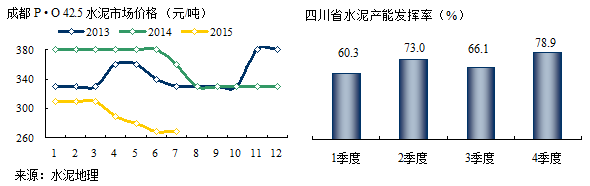

四川区域大,但成都价格一向有风向标作用,成都市场主要是由北部都江堰拉法基、彭州亚泥和南部乐山峨胜3家企业主导,在四川价格要比周边高一些。今年市场需求大幅下滑,受周边市场影响,价格随之下滑,突破10年来的价格底线,6月以后价格基本企稳。周边地区价格较低,虽在拉涨,但企业间对市场前景看法不一。

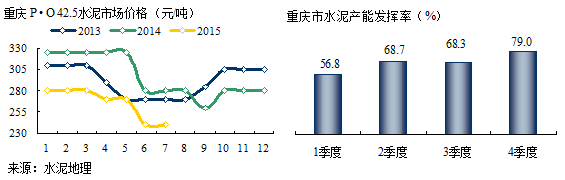

四川全年水泥产能发挥率70%左右,3季度是雨季,4季度最高。常规统计下半年产量占全年52%。下半年市场对大家都是考验,当前价格止跌企稳是关键,否则会越发困难。

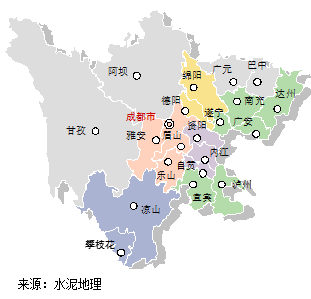

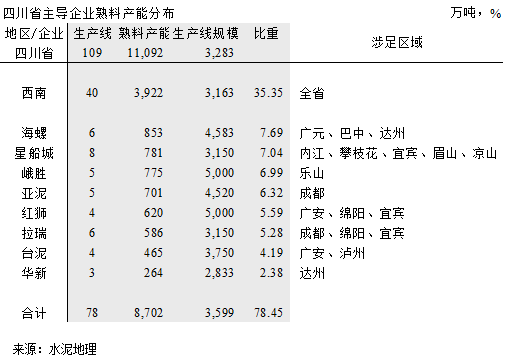

川东北(广安、达州、南充)竞争最为激烈,西南、海螺、红狮、华新、台泥,弹丸之地,5家大集团企业,2,000多万吨熟料产能,其次川东南(泸州、宜宾),西南、红狮、台泥、拉瑞、星船城,1,200万吨熟料产能,两地产能过于集中,本地市场难以消化,与重庆相邻成为目标市场。

最大市场大成都(成都、眉山、雅安、自贡、乐山)是四川最大水泥消费市场,峨胜、亚泥、拉法基有区位优势,尤其拉法基在商混市场、工程项目、零售市场做的有声有色;峨胜产能集中,市场脚踏两端,成都南部主城区和川西水电工程;西南水泥在大成都、德(阳)绵(阳)地区集结重兵,拥有2,000万吨产能,主要分布在成都外围市场。

川西北、川西南地区主要主导企业西南和星船城,但区域范围大、市场规模小。

西南水泥2012年入川,整合产能近4,000万吨,占全省产能35%。大大提高了集中度,并在四川的区域版图划分上有了推进,足迹遍布15个地区,但过于分散,还未形成有效抓手。海螺主要集中在东北部地区;星船城所在区域非常分散,主要产能集中在内江、攀枝花两地;峨胜、亚泥一个在成都南,一个在成都北,产能集中一地,具有产能规模、装备水平优势;红狮、拉瑞分布三地,有两地重叠,而成都和广安市场就相差甚远。

从市场整合角度看,四川刚刚起步,还有很长路要走,拉法基和豪瑞已经走到一起,在大陆很快也会提上日程,两家在四川的合并不会有太大的影响,但集中度的提高,必然会推动市场稳定、有序发展是不容置疑的。

重庆水泥:区域龙头联手是大势所趋

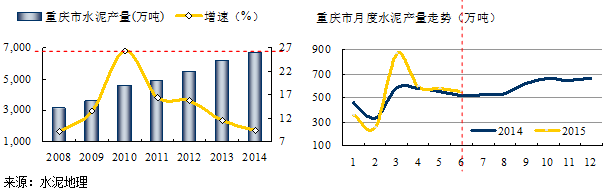

重庆位于长江上游,和四川、陕西、湖北、湖南、贵州五省交界。水泥产量增速2010年开始下滑,但总量仍不断增加。2015年7月,产量仍保持逆势增长6.87%,这在今年的全国市场一片跌声中是少见的。

重庆由于区域狭小,受周边地区影响,价格一直处于全国中低水平,2015年在大环境背景下,同样受到价格下滑影响,也是10年来最低价格。

重庆全年水泥产能发挥率接近70%,4季度最高,往年在4季度都有价格拉涨一波行情,今年应该也不例外,在最困难的上半年都有良好表现,下半年应该不会太差。

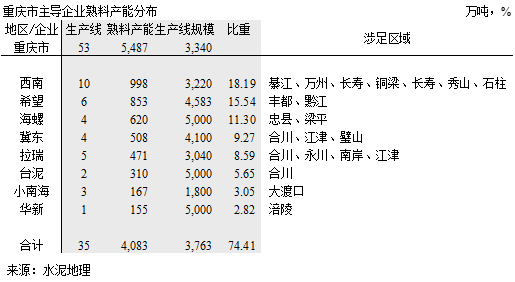

重庆地方不大,企业不少,几家大企业份额都不大。冀东、拉瑞、台泥地处主城区,中心开花;东方希望、海螺、华新借江而动,地方单点企业就近盘点。

重庆市场很有特点:

区域小、企业多、大企业云集但规模不大;

既有长江通航便利条件,又和四川广安、宜(宾)泸(州)外来压力;

2009~2011年是产能释放高峰期,3年间密集投产3,200熟料产能,市场一直处于消化阶段,2012~2014年仍不断有新增产能释放,1,000万吨,市场既有需求的增长,又有供给的增长,供需关系一直处于紧绷状态,。

2008年产量3,135万吨,2014年6,667万吨,6年间产量翻了一倍多,平均增速14.59%,处于市场高成长期。

可以说重庆的矛盾交集点非常突出:市场供需增长快;区域狭小但流入流出渠道多;有众多大企业背景但规模不大;集中度低。无疑在市场表现就是竞争激烈导致价格不高。

去年以来市场发出信号:福建、华润(福建产能第一、第二)联手成立销售公司;华润水泥6.6亿将云南昆钢水泥50%权益收入囊中(两家产能将反超西南水泥,成为第一);安徽海螺水泥入股西部水泥,两家将进一步探讨合作事宜(陕西产能第一、第三)。其特点就是区域龙头为应对市场走到一起,这是大势所趋,重庆也会步其后尘只是时间未到。

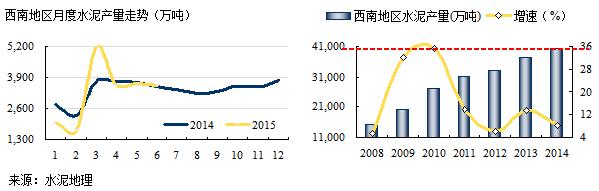

西南地区水泥:挑战更是来自市场

西南地区2015年上半年水泥产量1.97亿吨,持平去年同期,在全国大部分地区需求下滑,产量负增长背景下,应该说西南还是不错的市场。西南地区在2008年5.12大地震和4万亿双拉动背景下,需求拉动产量持续走高,从2008年1.53亿吨产量猛增到2014年4.05亿吨,6年间翻了2.65倍,2011年以后增速开始放缓,但仍保持两位数增长,2014年同比增长8.01%,为全国最高。2015年1~6月全国水泥产量都是负增长,西南同比增速-0.31%,下跌幅度最低。从需求角度来说,西南是全国最好的地区。

西南地区市场有压力,主要来自三个方面,一是,需求增速较上年有明显回落;二是,新增产能持续增长过快,贵州、云南两地在2014年新增产能近3,000万吨;三是,集中度过低,难以形成市场共识。由于新增产能集中释放,致使在前两年有所恢复的价格在2015年再次掉头向下。

西南地区需求和供给都处于快速发展时期,水泥产能发挥率67%,是南部地区华东、中南、西南中最低的地区,低出近20个百分点,主要是新增产能持续增加过快超出需求增长所致。据不完全统计,西南地区在建产能仍有2,500万吨左右,后期新增压力依旧存在,主要是在贵州和云南。

2015年6月13日,华润与昆钢签立合作协议,认购目标公司拟配发及发行以供认购之股份,面值为6.6亿元人民币。7月15日,拉法基豪瑞集团在全球范围内全新亮相,这意味着两家旗下在中国的公司也将完成合并。接踵而至,异曲同工,大企业间的的合作意味企业面临的挑战更是来自市场而不是对手。

3季度是西南地区的淡季,尤其是7、8月受雨水影响较大,目前价格已在底部,4季度是全年关键时期,是产能发挥率最好季节。投资是拉动今年经济最后一张玩牌,目前需求、和价格都处于市场底部,进入4季度,市场需求会出现好转,价格的提升在于企业间对产能发挥的把控。

中国建材2012年高调进入西南地区成立西南水泥,大大改变了产业集中度不高、市场过渡分散局面,产能占西南地区29%,以此奠定了一个开始初步整合的平台;海螺、红狮、冀东在十二五进入西南,从建线规模上优势明显,改变了西南地区以中小规模生产线为主的局面;西南本地企业在市场上也具一定影响力,东方希望、星船城、峨胜……;前面所述拉法基、豪瑞的合并,华润与昆钢的合作预示西南的市场整合节奏将加快,西南只有通过加快市场整合,才能抑制新增产能增加过快给市场带来的负面作用,同时加快挤压落后产能出局,保证市场健康成长。

会员登录

会员登录