2015年中2020欧洲杯网上投注 评述-西北区

甘肃水泥:积极应对后市供需双压

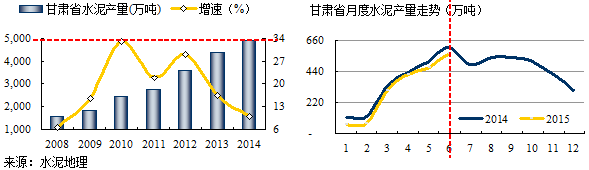

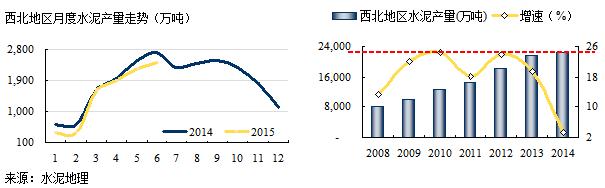

2008年甘肃水泥产量1,560万吨,2014年产量4,926万吨,6年间翻了3.16倍,平均年增长560万吨,增速高达19%,是西北地区发展较快的省份。2015年7月甘肃水泥产量1,902万吨,同比下降9.89%。这是继2012年增速快速回落以来首次负增长,从2012年了回落了39个百分点之多,今年产量走势同步并低于去年。

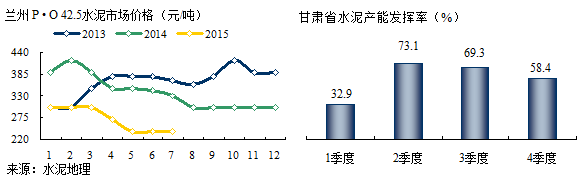

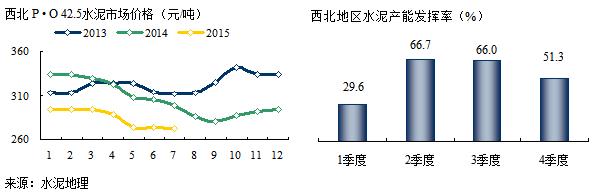

2014年甘肃水泥产量同比增长16%,但远低于2013年29%的增速,加之2013、2014年新增产能较多,2014年价格出现明显下滑。2015年水泥产量负增长,尽管错峰生产在淡季稳住了价格,但由于进入市场旺季需求却未到位,导致库满出货、价格走低,低于去年同期100元/吨。

甘肃受季节影响全年水泥产能发挥率不足60%,4月至11月是市场旺季,2季度产能发挥率最高。7、8月是农忙季节,4季度将进入淡季,常规统计下半年产量占全年55%,尽管季节产量逐步下滑,但总量要较上半年高。

由于前几年市场需求激增,企业上线、政府批线积极性都很高,随着市场规模的扩大,新上线5000 t/d 规模成为主流,去年新增产能400万吨,对市场形成压力,价格走低,今年需求不仅未增反而下滑,还会陆续有几条新线投产,市场压力有增无减,业内专家认为:今明两年既要面对市场下滑还要面对新增产能释放双向压力,动力来自何处还需要业内共同挖掘。

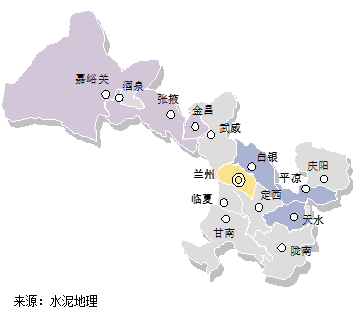

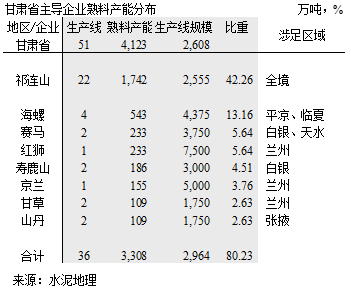

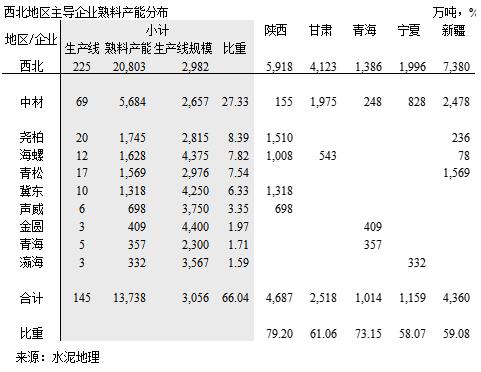

祁连山一家独大,遍布甘肃全境,产能主要集中在兰州,陇南和天水地区;2010年通过收购酒泉宏达在嘉峪关、酒泉、张掖、武威一线布点;同时对甘肃东南部平凉、定西、甘南地区新建和收购,形成区域。

海螺2009年进入甘肃,在平凉建设双5000 t/d 基地;而后在临夏布点,产能规模已跃升甘肃第二位。

中材旗下赛马在白银和天水两条线,寿鹿山、红狮、京兰均有一条5000 t/d 线分布在白银和兰州。

青海水泥:价格走低,市场整合必然加快

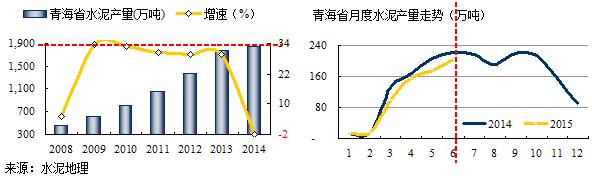

2008年青海水泥产量458万吨(仅高于西藏),2014年产量1,844万吨,6年间翻了4倍,由于基数小,是西北地区增长最快的省份,2009~2013年平均年增速高达31%以上。2014年,增速出现大幅回落,同比下降1.93%,跌幅近32个百分点。2015年7月青海水泥产量662万吨,同比下降9.38%。这是继2008年以来连续出现负增长。

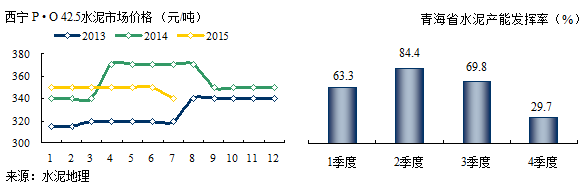

2010年后尽管市场需求增长,但市场价格不断下滑,主要问题是新增产能过快,产能集中释放导致价格走低。企业间进行交流取得共识:控制供需的平衡方能保证合理的利润,在此指导下,2013、2014年新增产能仅投产1条线,供需形势好转,价格开始逐步回升。2015年价格下滑主要是甘肃投放产能过大,波及青海市场所致。

青海地处寒带,受季节影响全年水泥产能发挥率60%出头,2季度发挥率最高,基本可全发挥。常规统计下半年产量占全年40%。

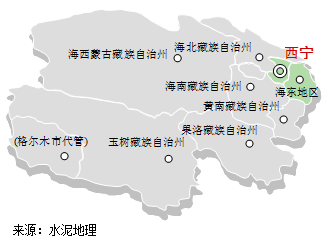

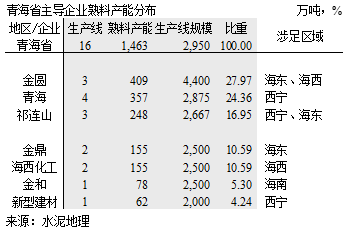

2009年后青海新型干法水泥伴随4万亿发展快速发展起来。青海水泥产能集中在西宁和海东地区,占全省近80%。

青海幅员辽阔,市场区域集中,金圆、青海、祁连山前3家产能比重超过70%,对市场有影响力。在把握市场稳定价格起到主导作用。

青海股份是青海老牌企业,青海盐湖海纳化工有限公司进入增加了新的活力。

祁连山2006年通过收购大通河进入青海,后在西宁湟中再建两条线;

金圆后起之秀,是青海最大企业,退一步进两步,从吉林退出后,在西部青海发展,海东立足后独辟蹊径向西进军在格尔木建设5000 t/d 生产线。

东乐都金鼎2条2500t/d线,是辽宁大连金山所建。

面对市场供需矛盾,市场有不同声音,一是,力主抱团过冬,共同压缩产能,平衡供需关系,保证合理利润回报;二是,认为需求下滑是经济规律,市场经过阵痛,淘汰过剩的落后产能,优秀企业通过市场并购提高集中度,获得市场定价能力改善利润,实现经营状况好转。

实际上这两种声音在市场上都有表现,并不是绝对,可以说,只是市场供需的变化导致在实际的市场上操作性更强一些。回看今年,淡季时大家都有停产共识,旺季来临需求下滑,超需求生产导致价格走低,都有价格反弹期望。能不能反弹取决于共识,但分散的组织利益诉求不一样。今年全国绝大部分地区市场价格是10多年来最低,已打到了成本线,应该说下半年价格的反弹应是市场主流,继续探底也不会太深。

新疆水泥:提高集中度是市场老命题

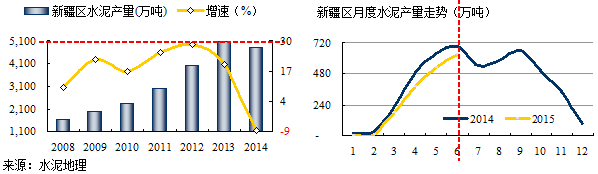

新疆2008~2013年6年水泥产量平均增速超过20%,6年间翻了3倍。2014年市场不再高位增长,从2003年产量增速19.65%跌至-8.66%,下滑幅度近30个百分点;这一趋势并没有止步,2015年7月新疆水泥产量1,740万吨,同比再度大幅下降16.76%,新疆水泥产量快速极度下滑的走势是西北地区最为严重的,成为至华北、东北市场相继下滑的关注点。

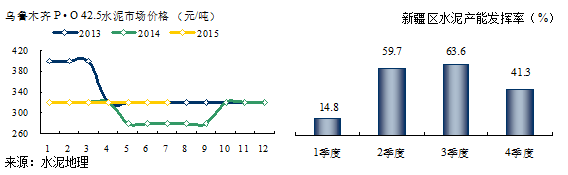

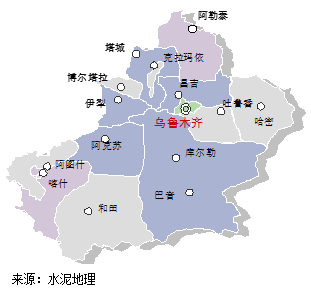

新疆面对需求下滑,第一反应就是严控产能,在此方面新疆有以往经验。新疆地缘辽阔,分为北疆、东疆、南疆、西疆,区域相对独立,这有别与内陆地区。针对需求下滑、产能过剩压力,新疆率先因地制宜实施错峰生产,天山、青松带头,其他企业跟进,尽管仍存在问题,但基本稳定了价格,南疆在这方面表现最为积极。

在产能过剩、需求快速下滑背景下,新疆水泥产能发挥率进一步下降,2015年全年不足40%,3季度发挥率最高。常规统计下半年产量占全年58%。据了解目前市场,房地产、基础设施项目建设都有缩水。

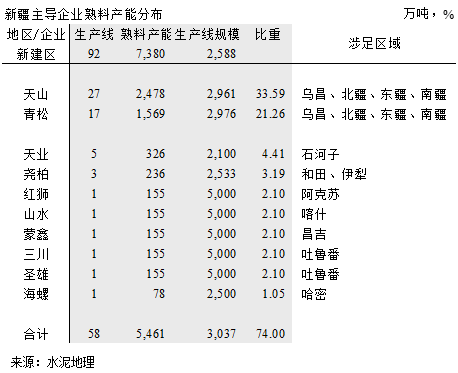

天山、青松仍保持两家独大位置,占全区产能55%,但较之前有缩水,两家基本遍布全疆。

天业是兵团建制企业,位于石河子,以电石渣为原料生产水泥。

2010年~2013年,新疆每年新增产能1,000万吨以上,其中2012年投产20条线,产能2,279万吨。

2010年后,内地企业山水、尧柏、红狮、海螺进入,但规模都有限。

新疆前几年处于供需极度扩张的时期,天山在2010年后新建投产18条线,产能2,000万吨,是此前的4倍,在区域布局上形成互补,青松通过南岗加盟产能扩大。

在进入需求放缓、供需关系矛盾突出时期,市场整合必然提速,笔者曾在2008年撰文:新疆,提高水泥产业集中度推动新疆新一轮发展。水泥发展在每个时期都有不同的表现,在当前,集中度应该有更新的含义和内容了。

宁夏水泥:区域狭小,内外供需矛盾加剧

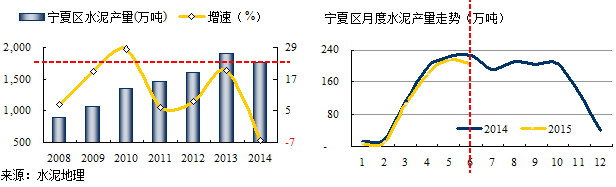

宁夏地区2014年水泥产量在西北底气先行出现负增长,较2013年回落26个百分点之多, 2015年7月宁夏水泥产量727万吨,同比再度下降7.26%。

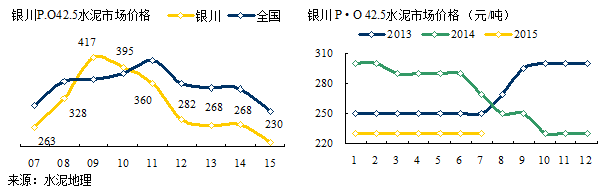

银川区域狭窄,前期由于新增产能增长过快,由于供需关系,价格一直压得很低上不来,大大低于全国水平;银川的水泥价格已在成本线上。市场上反映价格再低,在市场也走不动。

银川紧邻内蒙乌海,乌海熟料产能1,000万吨,大部分是配套化工项目处理工业废弃物,乌海市场小,本地难以消化,向外地输出,宁夏市场首当其冲,而且价格很低。据了解,在今年全国价格普降情况下,乌海的熟料出厂价可在100元/吨以下,恐怕这是全国最低熟料价格,山西、河南130元/吨也是望尘莫及了。但这里有个问题,两年前王健林和马云关于电商和店铺之争,根本改变了以往的销售和仓储模式,店铺是哀声遍野。化工企业生产水泥是用化工产品废弃物作为原料,延生产业链降低了成本,同时也向以石灰石做为原料的水泥专业生产厂家提出了挑战。

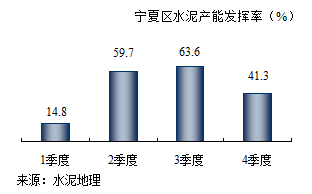

宁夏受季节影和产能过剩影响,全年水泥产能发挥率不足50%,若外来水泥进入,将会更低。4月至11月是市场旺季,3季度发挥率最高。常规统计下半年产量占全年55%。据了解今年市场承接去年走势,需求不济是困扰市场的大问题,已进入8月,市场的抬头迹象没有看到,3季度市场若没有反弹启动现象,今年市场希望就不大了。

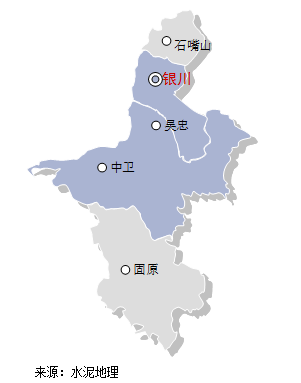

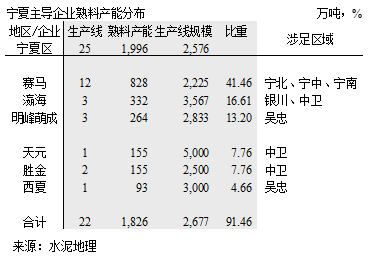

赛马是宁夏最资深企业,加盟中材后遍布宁夏全境布局,产能主要集中在银川和宁中地区的中卫和吴忠;占全区产能40%以上,以2500t/d以下中小规模线为主。

瀛海本地民营企业,本有心在宁夏做大决心,关停小线上中、大规模生产线,宁夏首条5000t/d 线是有瀛海先行建成投产,2011年市场下滑,收手停止了扩张规模。

其他企业大都是单点、单线,在受到内需下降,外部进入的双向挤压下,一些企业生存都受到挑战。

宁夏区域小,受周边区域的压力大,已不是新问题,从去年进入平台期后,市场的压力不断加大,价格已成为全国洼地。宁夏也可视为西北市场整合的推进缩影,华北的山西、东北的辽宁、中南的河南、西南的重庆都经历了产能过剩、需求下滑,产业集中度低的过程,相对来说宁夏集中度较高,主要问题是受到内外供需矛盾日益加大的压力。

陕西水泥:做实"西部水泥"不是空穴来风

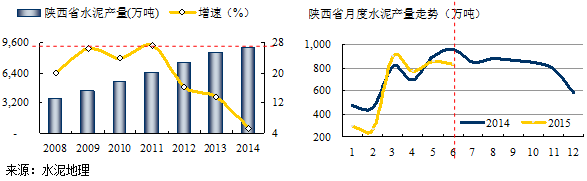

陕西是西北门户,和内蒙、山西、河南、湖北、四川、甘肃、银川七省区交界。2011年,水泥产量增速见顶一路下滑,但总量还在增加。2015年7月,产量走势转折性变化,总量、增速同步负增长,同比下降9.29%。 2008~2014年的6年间,陕西水泥产量翻了2.5倍,平均增速18.94%,是一个非常高速发展时期,2011年增速回落,从增长27.27%到2015年的下降9.29%,4年间跌去37个百分点之多,是一个从快速下滑进入负增长的过程,这是一个强烈的市场信号。

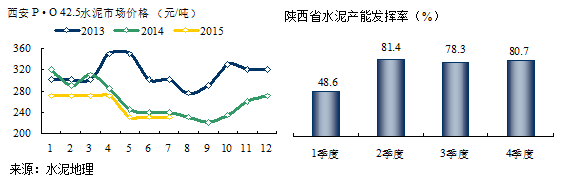

陕西水泥价格2008~2010年过了3年好日子,2012、2013年稍有好转,上了300元/吨台阶,2014、2015由于供需矛盾加剧,价格持续走低,2015年价格走势低于去年同期。

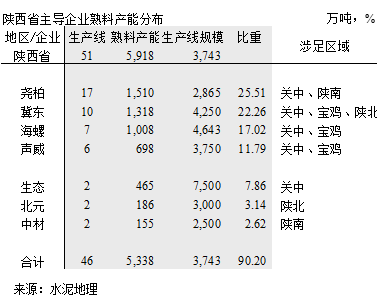

2011年需求增速开始下滑,但每年仍有新增产能释放,4年间增长1,700万吨熟料产能,加之山西、内蒙产能压向陕西,使陕西供需关系矛盾一直绷得很紧,价格上不来。

陕西全年水泥产能发挥率在70%以上,2季度稍高,3、4季度合计产量占全年55%,这也是每年在4季度会有价格拉涨的原因。

海螺2010年进入陕西,2011年收购众喜后,陕西基本形成了尧柏、冀东、海螺、声威4家企业主控市场局面,4家产能占到77%,关中(西安、咸阳、铜川、渭南)的熟料产能占全省的60%,4家企业在此交集。2014年4月,生态2条7500t/d 线投产,再燃市场战火。2014年9月打到了成本线,42.5水泥卖到220元/吨。

6月19日,据财华社报道,安徽海螺水泥入股西部水泥,两家将进一步探讨合作事宜。这一事件有如下看点:海螺不同以往收购形式,是以参股形式与西部水泥合作;涉足区域大,陕西、四川、甘肃三省交界,两家在新疆、贵州都有布局,两家在陕西的产能已43%,尤其在陕南和川北地区的市场份额更大;以海螺、尧柏的合作为契机能否继续推动陕西市场整合,进而将西部水泥"做实",不能说没有这个可能。

西北地区水泥:国家投资大手笔,首当其冲

西北地区2015年上半年水泥产量8,848万吨,同比减量1,077万吨,增速下降10.74%,排在东北、华北之后。西北地区是国家基础设施项目重点地区,在2009~2013年5年连续两位数高增长下,于2014年急速回调,2014年同比增速下降14个百分点,2015年继续延续快速下行通道。

西北地区市场压力主要来自两方,一是,需求的快速回落;二是,前期新增产能的快速增长,双向市场挤压。西北地区由于季节原因和新增产能供给快速增长,水泥产能发挥率在55%左右,仅高于华北地区。2、3季度是西北地区的旺季,2季度因需求回落旺季不旺,导致价格一路走低。3季度,国家明确要加大投资力度,西北地区3季度应该成为投资拉动的看点。

国家为今年经济收官加大投资力度,尤其是在基本建设方面。前期发改委6个司长带队走访银行,沟通项目和资金问题,表示发改委有项目,银行有资金,对接很重要。应该说投资是拉动今年经济的最后一张王牌。从中央到地方,从产业到企业都在关注。受季节因素影响,西北地区市场发力应该早于其他地区,7月、8月的产量能否同比持平或超过同期,已是今年关键。

西北地区中材一家独大,勇冠三军,产能占西北27%,以收购为主,生产线规模偏低;海螺、冀东十一五进入西北,产能主要集中在陕西。6月19日,据财华社报道,安徽海螺水泥入股西部水泥,两家将进一步探讨合作事宜,陕西拉开了第二次整合序幕。全国前10企业红狮、海螺在十二五进入西北,但规模不大。

西北地区还有一定量新建产能,主要分布在新疆、甘肃两地,在建规模1,500万吨左右。2014年西北进入需求快速回调,市场压力加大,陕西的市场整合再次拉开,其他地区的序幕也会逐步拉开。

会员登录

会员登录