打印本文

打印本文

关闭窗口

关闭窗口

水泥产量:同比下跌幅度扩大 进入需求“平台期”速度超预期

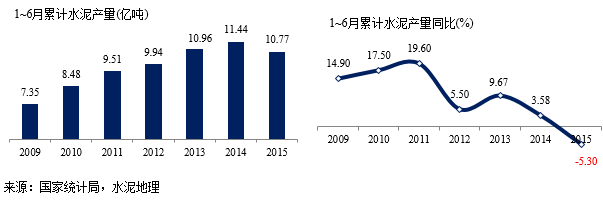

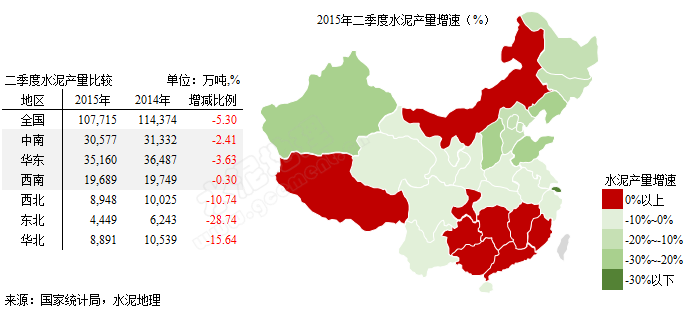

2015年前两个季度,全国累计水泥产量10.77亿吨,同比下降5.3%,2015年是进入21世纪以来连续产量同比仍为负增长的年份,且每个月负增长幅度逐渐扩大。6月份单月水泥产量同比下降5.8%;

从省份上看,正增长的省份从一季度的11个减少为9个,分别为西南的重庆、贵州、西藏,华南的广东、广西,华东的江西、福建,中部的湖南,以及内蒙古。

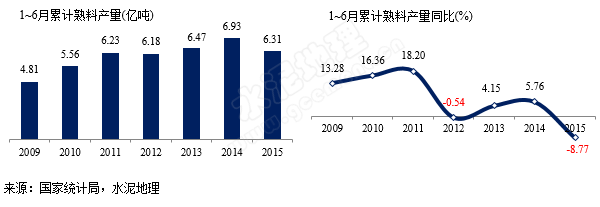

前两季度累计熟料产量6.31亿吨,同比下降8.77%,进入21世纪后仅在2012年上半年出现略微负增长;当月熟料产量同比下降21.45%。

7、8两月进入淡季,产量能够企稳已是最乐观了,若在4季度出现2013年的强力反弹,或许今年出现变数,这也是大家希望,下半年产量同比增长5%才能和去年持平,这一负一正就是直升10个百分点,但恐怕难以达到。因此在2015年上半年同比下降5.3%的基础上,全年要实现持平和负增长已基本希望不大,中国水泥需求进入“平台期”的速度和力度超出我们年初预估。

投资:固投暂时企稳 房地产下滑依旧

固定资产投资

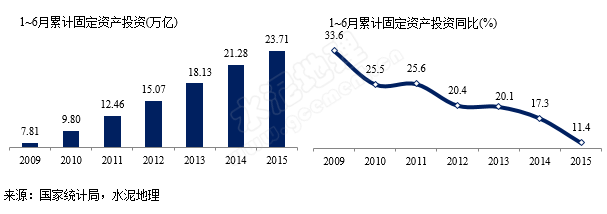

上半年GDP同比增长7%,基本完成预定目标。而固定资产投资为23.71万亿,增速为11.4%,在5月份之前延续不断下调趋势,6月份增速暂时企稳,持平5月份增速。

其中房投增速仍然下降,固投拉升主要得益于基建增速的底部回调。

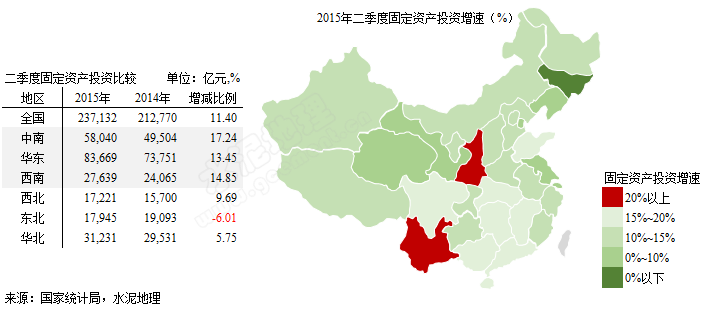

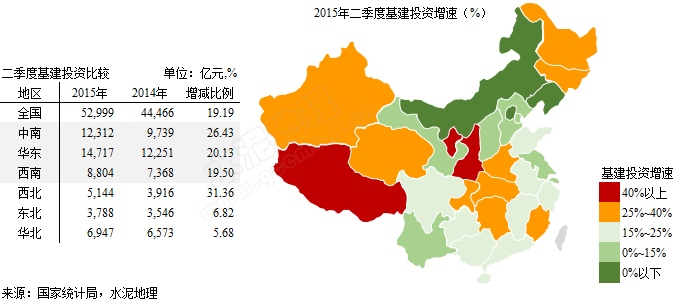

南部地区的固投增速都在全国平均水平之上,中南的增速最高,北部地区出现不同幅度的下降,其中东北出现负增长。

房地产投资

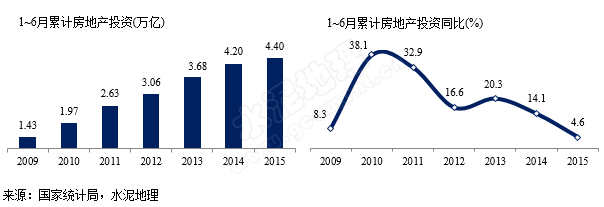

尽管固投增速在6月份暂时企稳,但房地产投资增速仍未止住下探趋势,上半年的房投增速较5月份累计增速再度下挫0.5个百分点,为4.6%。

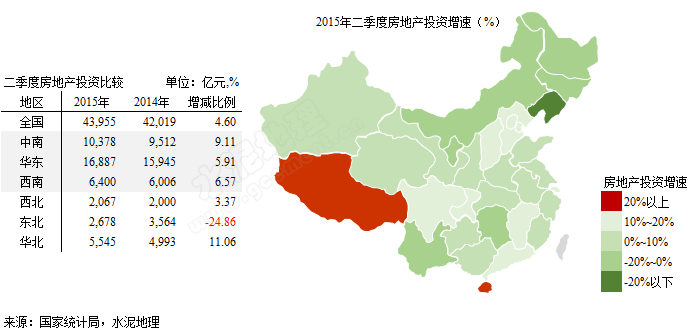

房地产投资在经济发达区仍然保持较高的增速,京津冀12.8%,珠三角14.6%;而在经济薄弱区的后续动力并不足,增速下滑甚至出现负增长。

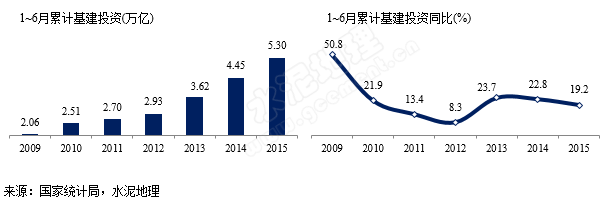

基建投资

基建是保证中国经济“稳增长”的“王牌”,2015年上半年的基建投资增速为19.2%,高基数基础上,增速较前两年的增速略有下调。

基建项目主要受资金影响。5月15日,国务院办公厅转发财政部、人民银行、银监会《关于妥善解决地方政府融资平台公司在建项目后续融资问题意见的通知》(国办发[2015]40号,即40号文),要求地方各级政府和银行业金融机构要按照总量控制、区别对待的原则,支持融资平台公司在建项目的存量融资需求,确保在建项目有序推进。

日前,据获悉,中国相关部门或将启动一项额度为2000亿元的贷款支持计划,支持对象是地方融资平台公司的存量在建项目,目的是防止一些大型基建投资因为“缺血”而停工,进而导致经济下滑加速。这是继今年5月15日国务院发文要求银行确保在建项目有序推进之后,相关部门拿出的首个真金白银的“输血”计划。

房地产:反转还需时日

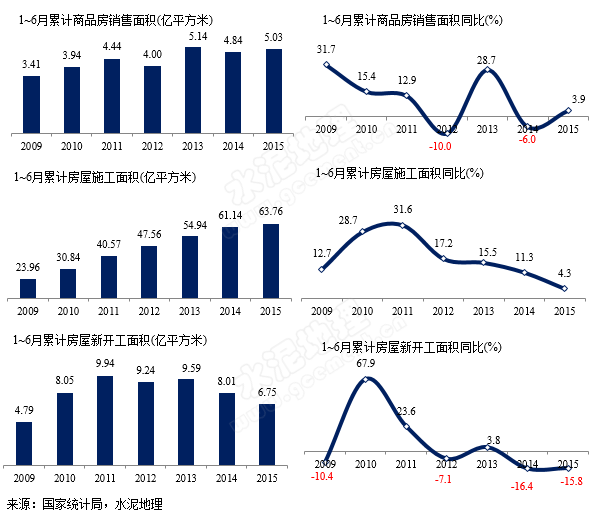

受前期放开限购、降息等多重利好措施推动,房地产销售在二季度末开始出现回暖,销售面积同比增速降幅在逐渐缩小,并在6月份一举成为正增长。但对水泥形成直接影响的施工面积、新开工面积以及土地购置面积的下滑态势并未改变。

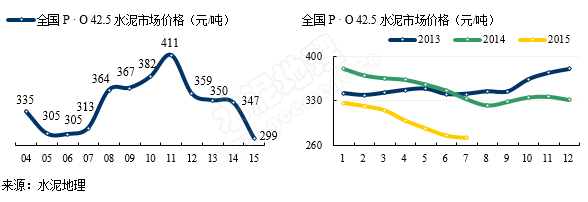

水泥价格:下调的幅度3倍于产量下调的幅度

2015年1~6月份全国水泥产量10.77亿吨,同比增速下降5.30%;但7月份全国水泥价格(P•O 42.5)272元/吨,同比增速下降18.30%。价格下调的幅度大于产量下调的幅度,并且下调的时间主要是在进入旺季后。

陕西关中地区水泥企业在7月最后一周开始率先拉涨价格,幅度20元/吨,P.O42.5散市场价270元/吨左右,低标号和熟料价格保持平稳。6月底,海螺水泥收购西部水泥16.7%股权,并可能有后续推进;6月份陕西企业被动及主动停产在40%左右,进入8月份,为维持价格稳定或将再继续进行停产。企业的共识增强拉动陕西市场在经历自2014年5月份开始的低价战争后率先提价。

但从市场需求看,此次提价的动因仍旧不是需求的改善。出发点,一是前期价格持续下行,已接近底部,再次下探的空间并不大;二是,9月将进入传统旺季,尽管今年市场压力较大,但对四季度这个传统旺季,企业仍抱有期许,特别是部分地区的小粉磨站库存压力并不大,已在酝酿提前购入熟料,为此后9月旺季做准备。因此企业拉升熟料价格,一方面是为尝试在价格底部推涨,一方面是为挤压粉磨站环节。据悉湖南娄底、邵阳地区水泥价格上调20-30元/吨,熟料价格上涨达60-80元/吨。

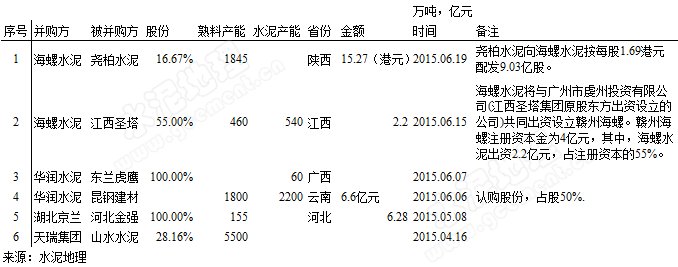

上半年产业并购:行业景气下降是并购机会

2015年上半年的市场下行已经带来企业分化,带来优势企业的新一轮并购机会。

与以往的普遍“大吃小”收购不同,此番大企业收购中型企业,以及大企业集团之间的股权双双开启:

——海螺接连收购江西圣塔、陕西尧柏,已远超此前预定的2015年并购水泥产能1000万吨的目标。

——华润将云南昆钢水泥50%股权收入囊中,西南整合格局再度起航。

——天瑞集团已控股山水28.16%,成第一大股东,与中建材、亚泥角逐山水最终归属。

正如在6月初,海螺水泥召开的2014年股东大会上,管理层提出,“景气下降对公司是机遇,残酷竞争会把行业中不符合未来产业趋势的糟粕剔除,这在行业高速发展期间是很难实现的。在行业景气处于低潮期时,行业并购机会出现,行业结构调整完成后,龙头企业可能会进入持续高盈利时期。”