打印本文

打印本文

关闭窗口

关闭窗口

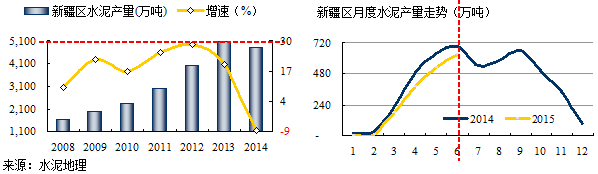

新疆2008~2013年6年水泥产量平均增速超过20%,6年间翻了3倍。2014年市场不再高位增长,从2003年产量增速19.65%跌至-8.66%,下滑幅度近30个百分点;这一趋势并没有止步,2015年7月新疆水泥产量1,740万吨,同比再度大幅下降16.76%,新疆水泥产量快速极度下滑的走势是西北地区最为严重的,成为至华北、东北市场相继下滑的关注点。

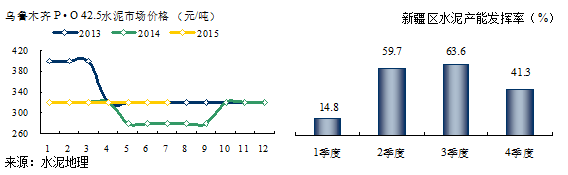

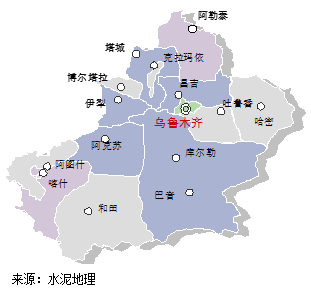

新疆面对需求下滑,第一反应就是严控产能,在此方面新疆有以往经验。新疆地缘辽阔,分为北疆、东疆、南疆、西疆,区域相对独立,这有别与内陆地区。针对需求下滑、产能过剩压力,新疆率先因地制宜实施错峰生产,天山、青松带头,其他企业跟进,尽管仍存在问题,但基本稳定了价格,南疆在这方面表现最为积极。

在产能过剩、需求快速下滑背景下,新疆水泥产能发挥率进一步下降,2015年全年不足40%,3季度发挥率最高。常规统计下半年产量占全年58%。据了解目前市场,房地产、基础设施项目建设都有缩水。

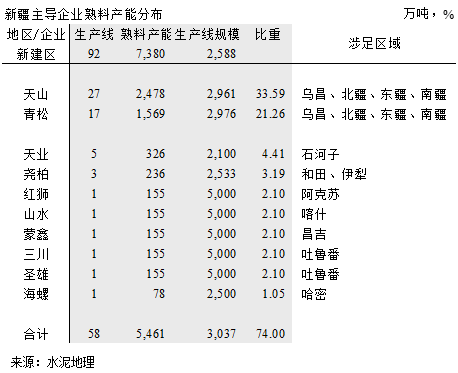

天山、青松仍保持两家独大位置,占全区产能55%,但较之前有缩水,两家基本遍布全疆。

天业是兵团建制企业,位于石河子,以电石渣为原料生产水泥。

2010年~2013年,新疆每年新增产能1,000万吨以上,其中2012年投产20条线,产能2,279万吨。

2010年后,内地企业山水、尧柏、红狮、海螺进入,但规模都有限。

新疆前几年处于供需极度扩张的时期,天山在2010年后新建投产18条线,产能2,000万吨,是此前的4倍,在区域布局上形成互补,青松通过南岗加盟产能扩大。

在进入需求放缓、供需关系矛盾突出时期,市场整合必然提速,笔者曾在2008年撰文:新疆,提高水泥产业集中度推动新疆新一轮发展。水泥发展在每个时期都有不同的表现,在当前,集中度应该有更新的含义和内容了。