打印本文

打印本文

关闭窗口

关闭窗口

一、西南地区

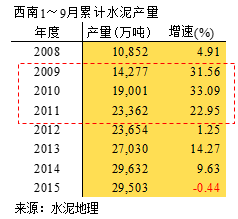

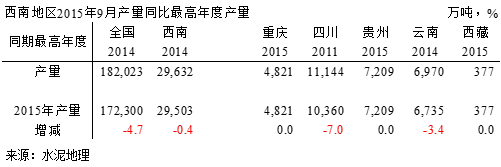

西南地区2015年9月累计水泥产量2.95亿吨,同比下滑0.44%,产量持平去年。

西南是全国第3大水泥产销区,占全国17%,并处于上升趋势。

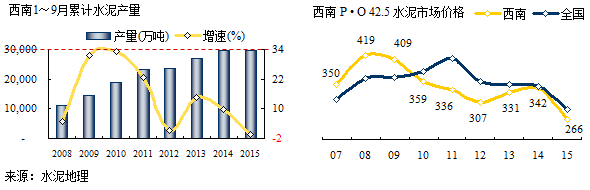

西南地区水泥产量2009~2011年平均增长29%,高出第2位西北地区7个百分点;2012年市场下行,西南仍保持平均增长6.18%的速度,领先其他地区。需求下行有影响,但不是主要问题。过快的新增产能是西南挥之不去的心痛,在需求高增长时期,由于新增产能增长过快,打压了价格,2010年提前掉头向下。

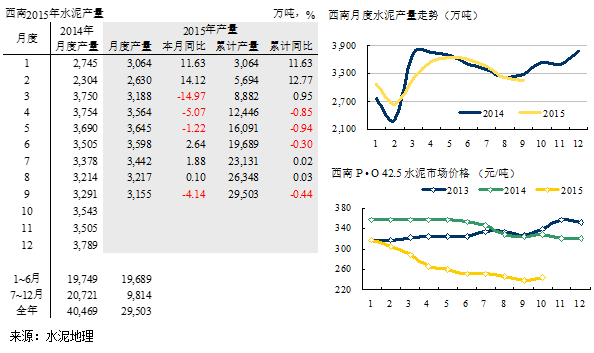

西南地区今年产量增速较去年有一定幅度下滑,但总量持平去年。6月以来,当月产量均超去年同期。进入旺季前,9月产量却掉头向下穿透去年走势。但在政府加大投资背景下,西南地区首当其冲应该有先行表现,川渝地区近期价格上涨表明市场信心犹在。

二、各省市区

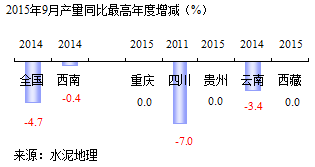

西南地区水泥产量增速-0.4%,是全国增速下滑最小地区。

除四川(2008年5.12大地震,灾后重建,水泥消费量提前进入高峰期)外,大部分地区2015年是产量最高年度,云南2014年是产量最高年度。由此说明,西南在需求走势上和其他地区有差异,还处在产量高位期。

西南和西北都处西部,是国家重点扶持经济发展地区,两地区是4万亿投资最大收益者,增长速度高于其他地区。西南市场条件在如下几个方面优于西北:季节周期、人口、水资源。西南主要问题是产能严重过剩,市场集中度低,难以形成市场共识。

这并不是西南特有问题,也是其他地区正在经历的问题。浙江地区在解决产能过剩问题上采取多种途径,目的在于如何取得共赢,方是市场合作基础。市场上客观存在企业成本高低之分,市场的拼杀通常是价格走低,也就是"杀敌1,000,自残800"。企业为市场供需平衡达成妥协,成本低企业按目标价格供应成本高企业熟料,并保证在市场利润,而成本高企业停窑,形成市场新的供需平衡关系。这种模式在一个相对封闭地区是有效的,这种模式实际上就是变通方式的去产能,双方发挥各自优势,获取市场利润。这是有窑企业的合作,会进一步挤压独立粉磨站,这种有褒有贬的市场模式有望在川渝一些地区复制和推广。

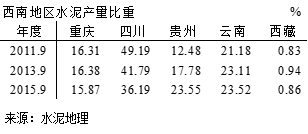

2011~2015年5年间,四川由文中所述原因,份额下降较大;贵州是西南发展最快地区,同时也是新增产能增长最快地区;云南略有增长,重庆、西藏同步发展。

2011~2015年5年间,四川由文中所述原因,份额下降较大;贵州是西南发展最快地区,同时也是新增产能增长最快地区;云南略有增长,重庆、西藏同步发展。