打印本文

打印本文

关闭窗口

关闭窗口

一、区域运行回顾

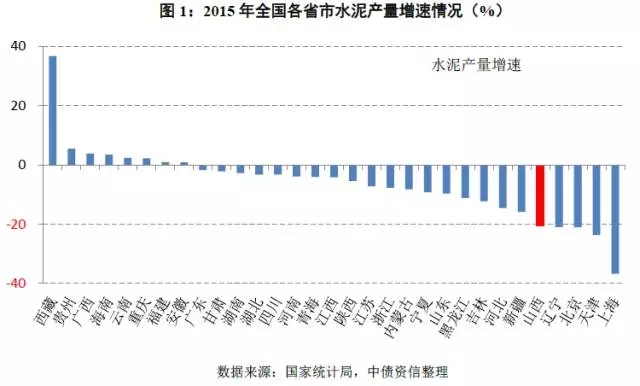

需求大幅下滑,华北区域连续三年亏损

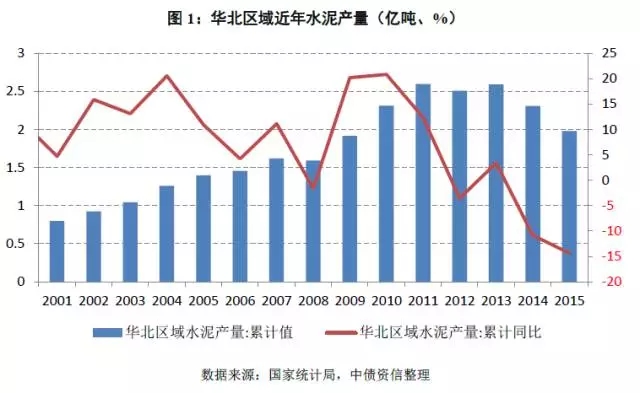

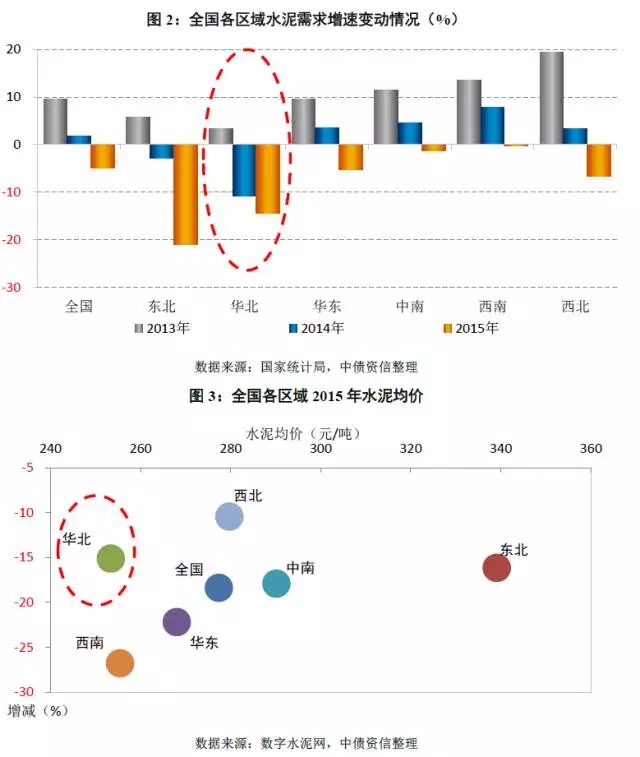

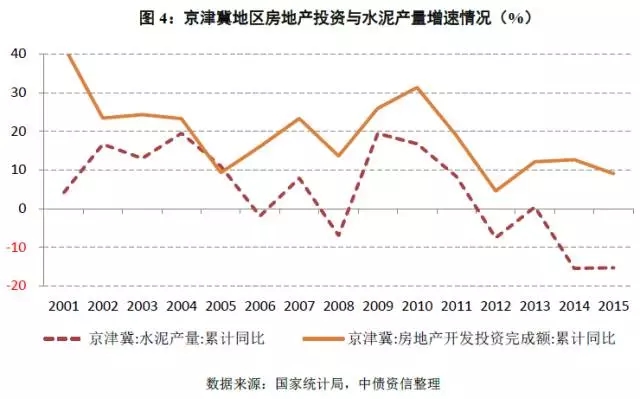

受房地产开工不足、基建投资乏力及环保政策从严等因素影响,华北区域水泥需求较早进入平台期,2014年水泥产量降幅即为全国六大区域之首;2015年华北区域累计生产水泥1.98亿吨,同比下降14.36%,降幅仅略低于东北地区(下滑21.08%)。受需求下滑影响,加之区域内行业自律基础较差(企业战略差异大、产能集中度偏低),华北区域水泥价格在原有低位基础上继续下跌,全年P.O42.5水泥均价253元/吨(为全国六大区域最低),同比下滑15.12%。受水泥量价齐跌影响,华北区域水泥行业已经连续三年处于亏损状态,2015年1~10月累计亏损总额达32亿元,是唯一出现亏损的区域,且亏损持续加剧。

二、京津冀区域景气度展望

1、需求展望

基建的增长提振或仅能对冲部分房地产低迷导致的需求下降,我们对京津冀地区水泥需求短期内持谨慎态度

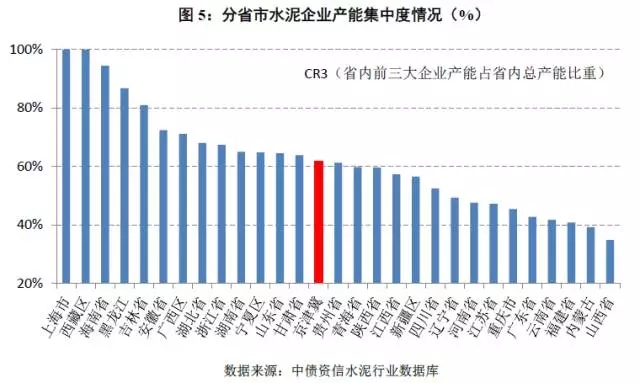

2014年京津冀一体化战略的提出在政策层面为区域房地产与基建投资带来重大利好,但从实施层面来看具体项目落地较少,实质进展较为缓慢,拉动地区内水泥需求有限。2015年京津冀地区累计水泥产量1.04亿吨,同比下降15.32%。

展望2016年,基建投资方面,随着《京津冀协同发展交通一体化规划》的发布,京津冀一体化战略进一步落实到执行层面,铁路、公路、机场、港口等大型基建项目有望加速落地。从细分领域来看,2015年京津冀地区铁路审批速度加快,项目落地较多,铁路投资增速同比明显上升;根据2015年9月16日发布的《京津冀城际铁路网修编环境影响评价信息公示》,未来京津冀将增加24条城际铁路,新增里程达3,453公里,近期将率先建设8条,预计2016年铁路投资规模有望保持平稳增长。道路交通固定资产投资在经历了前期的高速增长后,自2013年起出现较大幅度的回落,2015年转为负增长,考虑到京津冀地区路网建设相对较完善,未来主要以消除高速公路“断头路”、提级改建国省干线“瓶颈路段”等改建扩容项目为主,预计2016年投资增速将继续小幅下降。此外,首都第二机场、通州副中心、通州环球影城、冬奥会场馆等项目的陆续落地亦有望拉动区域水泥需求。结合中债资信对京津冀地区部分水泥企业的调研情况,各企业对2016年京津冀一体化政策的实施落地整体保持谨慎乐观,预计区域基建投资有望保持较高增速,对水泥需求形成一定支撑。

房地产投资方面,2015年房地产政策利好尚未传导至投资端,在前期销售低迷、去库存压力加大的背景下,自2015年下半年起京津冀地区房屋新开工面积持续下滑,房屋施工面积累计同比亦维持4%~5%的降幅;2016年在以“去库存”为主的政策基调下,房地产投资端拉动预计仍难见成效,京津冀地区房屋施工面积或将延续前期小幅下滑态势。

京津冀地区区域发展显著不平衡(河北省城镇化率仅为49.30%,远低于京津两地,且低于全国54.77%的平均水平,未来仍有一定增长空间),虽然区域一体化布局中长期会带动产业转移及人口流动,但短期内支撑区域水泥需求的预计仍仅有基建端,房地产行业低迷态势短期难以扭转。考虑到基建的增长提振或仅能对冲部分房地产低迷导致的需求下降,我们对京津冀地区水泥需求短期内持谨慎态度。

2、供给展望

淘汰落后产能对供给侧改善有限,环保、政策推动有望加速产能出清,但实际出清可能需要较长时间

新增产能方面,2013年国家多部委联合印发《京津冀及周边地区落实大气污染防治行动计划实施细则》,京津冀及周边地区不得审批水泥等产能严重过剩行业新增产能项目,加之区域水泥行业亏损严重,企业除此前在建产能需要投产外亦无动力继续投放产能。从执行情况来看,京津冀地区2015年无新增产能,预计2016年亦无新增产能投放压力。

淘汰落后产能方面,北京和天津已提前完成“十二五”淘汰落后水泥产能计划,河北省提出水泥行业将在“十二五”期间超额完成国家下达淘汰落后水泥产能任务基础上,到2017年熟料产能控制在9,000万吨以内,水泥产能控制在1.2亿吨以内。2015年河北省全年淘汰落后水泥产能1,000万吨,预计2016年淘汰任务更加严峻。不过,近年河北省淘汰落后产能多以粉磨站为主,对整体供需改善有限,淘汰落后产能执行效果一般。

新型干法线的去产能方面,京津冀地区配备全能产线的小企业数量多,且不乏单线规模较高、成本控制优势较强的4,000吨线和5,000吨线,市场竞争激烈。2015年12月中央经济工作会议中将化解产能过剩作为2016年国家经济发展的首要任务,在“供给侧改革”和环保从严的政策背景下,环保不达标、缺乏成本竞争优势的小产线或将加速淘汰退出。据中债资信初步测算,京津冀地区2,500T/D及以下产线的合计产能占区域总产能的比重约30%,若上述产线全部关停,将较大程度利好区域水泥供给端的改善。不过,考虑到部分小产线因暂停成本不高,待区域景气度回升后或将继续投入生产,实际产能出清可能需要较长时间。

3、竞合关系展望

区域内竞合关系预计短期内难改善

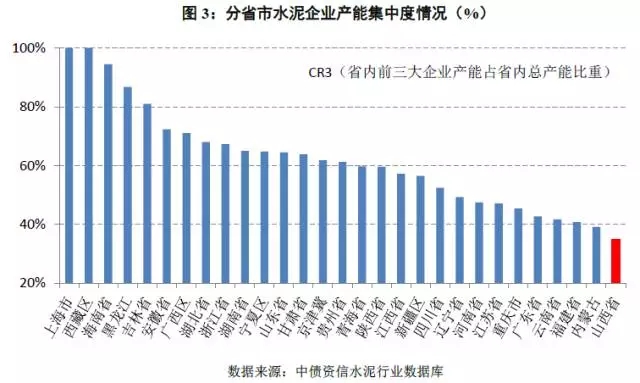

京津冀地区水泥产能集中度不高(截至2015年6月末CR3为61.87%),且区域内配备全能产线的小企业数量多,竞争秩序较差。一方面,各企业战略差异较大,在保市场份额与保价格方面难以达成有效共识,小企业数量多更进一步加大自律难度;另一方面,不同于南方区域已有较长的自律历史,京津冀地区自律时间短,协同限产在该区域难以奏效,水泥价格持续低迷。结合我们之前的调研情况,2016年京津冀地区两家主导企业均希望继续发挥产能优势,以价换量,巩固市场份额,预计短期内区域竞合关系难有改善。

4、 小结

中债资信认为,一方面,随着京津冀一体化战略的逐步落地,京津冀地区基建投资有望保持较高增速,但房地产行业低迷态势预计短期内难以扭转;考虑到基建的增长提振或仅能对冲部分房地产低迷导致的需求下降,我们对京津冀地区水泥需求短期内持谨慎态度。另一方面,淘汰落后产能对供给侧改善有限,2016年环保、政策推动有望加速区域产能出清,但实际出清可能需要较长时间。结合区域内主导企业的价格策略判断,竞合关系预计亦暂难改善,短期内京津冀地区水泥价格难以有效回升。

三、山西省景气度展望

1、 运行回顾

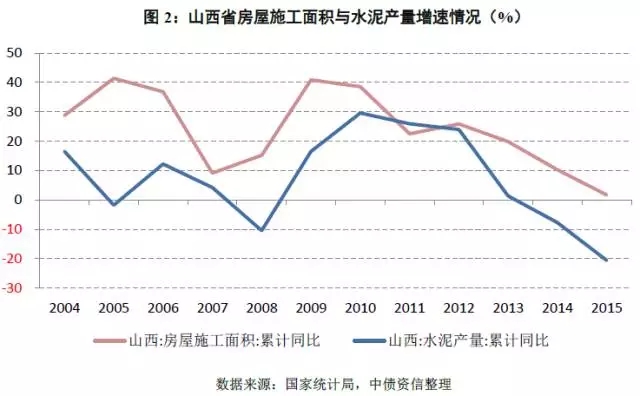

需求降幅位居全国前列,价格持续下跌,行业亏损严重

近年随着煤炭价格的大幅下跌,煤炭资源大省山西省的经济增速大幅下滑,2015年以3.1%的GDP增速位列全国倒数第二,房地产开发投资及基础设施建设投资增速持续放缓;受此影响,全省水泥需求低迷,水泥产量持续负增长,2015年累计水泥产量0.36亿吨,同比下滑20.58%,降幅居全国31个省市前五。受需求大幅下滑的影响,区域水泥价格持续下跌(截至2015年12月末,山西省P.O42.5水泥均价190元/吨,位列全国倒数第二),行业亏损严重(1~10月全省水泥行业累计亏损超过10亿元,系全国亏损最为严重的省份)。

2、 需求展望

低迷的煤炭价格和以煤炭经济为支柱的产业结构将在短期内制约房地产投资和基建投资改善,山西省水泥需求短期将延续下滑的趋势

山西省产业结构以煤炭及相关行业的第二产业为主,近年煤炭行业低迷对其经济冲击较大,目前山西省正在加快谋求经济结构转型,但由于替代产业仍需培育,短期内仍将制约省内投资情况。

房地产投资方面,虽然山西省全年累计投资增速为6.50%,高于全国平均水平,但2015年以来房地产开发投资增速持续下滑,并且从库存、销售、新开工等先行指标来看,全年商品房销售面积累计同比微增1.03%,库存压力仍很大(以太原市为例,根据克尔瑞测算,太原住宅库存去化周期超过18个月,如果170个城中村改造项目大批上市,现房库存去化周期将高达36个月),2015年下半年以来房屋新开工面积持续下滑,全年累计降幅达4.81%。受此影响,同期房屋施工面积增速亦呈下行趋势;考虑到2016年山西房地产行业仍将以“去库存”为主,预计房屋施工面积仍将延续前期下滑的态势,对水泥需求形成拖累。

基建投资方面,虽然2015年末山西省经济工作会议中提出“坚持稳定经济增长,充分发挥好有效投资的关键作用,……围绕基础设施、新农村建设等加大投资,推动一批新项目、好项目、大项目开工建设”,利好省内基础设施建设;但考虑到经济增长疲软带来政府财力下降(2015年山西省实现财政收入1,642.20亿元,同比下滑9.80%,降幅仅次于黑龙江省,是全国唯二增速为负的省份之一),2016年基建项目实际投资落地情况或低于预期,预计山西省水泥需求短期仍将延续下滑的趋势。

3、 供给展望

未来新增产能投放压力较大,产能出清的政策力度及执行力度仍不乐观

从新增产能来看,2015年山西省虽无新增产能,但仍有较大规模在建产能未投产释放(根据工信部2015年11月18日公示的部分拟认定在建项目和拟公告建成项目名单,山西省尚有4条在建熟料产线,合计熟料产能约543万吨/年),未来新增产能投放压力较大。

从产能出清来看,一方面,“十二五”期间山西省淘汰水泥产能不足2,000万吨,低于3,000万吨的原定计划,淘汰落后产能力度不足。另一方面,虽然山西省水泥工业“十二五”发展规划中指出,“十二五”后三年要逐步淘汰日产2,000吨以下新型干法水泥生产设施,但目前省内2,000T/D以下的产线数量占比仍超过40%;根据中债资信测算,2015年山西省熟料产量0.22亿吨,而全省熟料产能超过6,700万吨,产能利用率不足35%,要达到75%左右的产能利用率,需淘汰一半以上的新型干法线(约为省内目前全部4,000T/D以下产线的合计产能),淘汰任务艰巨。尽管去产能已列入2016年山西省“三去一降一补”五项重点任务之一,但从涉及领域来看,2016年山西省去产能将着力于煤炭、焦炭、冶金等特困行业,而化解水泥行业产能过剩的政策力度及执行力度预计仍不乐观。

4、 竞合关系展望

区域竞合关系仍将维持较差水平,水泥价格或继续低位徘徊

山西省是全国水泥产能集中度最低的省份(截至2015年6月末全省熟料产能CR3仅为34.16%),区域中小企业众多,且尚未形成具有明显优势的龙头企业,竞争秩序较差;考虑到区域产能占比最大的山东山水深陷控制权之争,无力主导市场,而产能占比第二的冀东水泥希望继续发挥产能优势,或将采取“以价换量”的价格策略,预计2016年区域竞合关系仍将维持较差水平。在供需关系进一步弱化的背景下,较差的竞争秩序将对区域价格走势带来压力,预计短期内山西省水泥价格仍将低位徘徊。

四、内蒙古景气度展望

1、需求展望

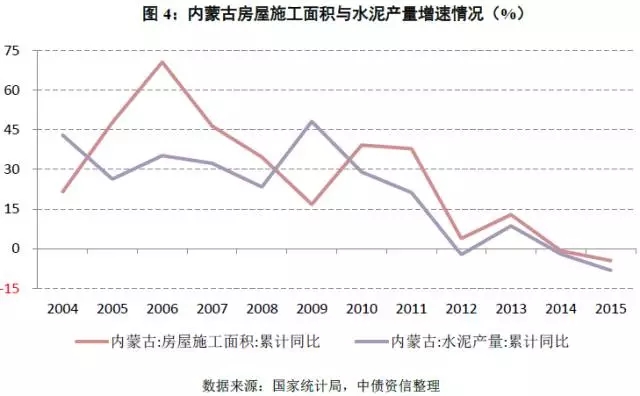

中期看基建投资有望对区域水泥需求形成一定拉动,但短期内难以对冲房地产投资低迷带来的需求下滑

与山西省类似,内蒙古经济受煤炭行业低迷影响亦较为显著,全年固定资产投资增速接近于0,特别是房地产开发投资大幅下滑,导致水泥需求萎缩(2015年内蒙古水泥累计产量0.58亿吨,同比下降8.22%)。2015年末全区经济工作会议提出,2016年内蒙古将着重化解过剩产能、消化房地产库存,预计投资端对水泥需求拉动仍有限。

房地产投资方面,由于前期房地产投资过于激进,去库存压力及民间高息借贷导致房企资金链高度紧张,加之受销售低迷传导影响,近年内蒙古房屋新开工面积呈现较为明显的下滑趋势,2015年二季度以来施工面积亦持续负增长。在当前去化压力较大的背景下,预计2016年全区房地产投资规模将继续收缩。

基建投资方面,内蒙古基础设施建设相对落后,近年铁路、道路、水利等基建投资保持较高增速,对水泥需求有一定的托底作用。随着内蒙古被国家纳入“丝绸之路经济带”建设范围,中期来看省内基建投资规模有望进一步提高,可对区域水泥需求形成一定拉动,但短期内仍难以对冲房地产投资低迷带来的需求下滑。

2、供给展望

未来面临一定的产能投放压力,产能出清难度很大

新增产能方面,自2014年起,内蒙古不再审批钢铁、水泥等产能过剩行业的新增产能项目,不过从存量项目来看,除2015年新投产的1条5,000T/D熟料产线外,仍有三条在建产线,合计熟料产能412万吨,未来尚面临一定的产能投放压力。

产能出清方面,虽然内蒙古提前一年完成“十二五”钢铁、水泥等落后产能淘汰任务,但全区仍面临着较为严重的产能过剩问题(2015年内蒙古熟料产量0.26亿吨,而全区熟料产能超过7,000万吨,产能利用率仅约为36%);根据中债资信测算,要达到75%左右的产能利用率,需淘汰全部5,000T/D以下的新型干法线,产能出清难度很大。

3、 竞合关系展望

需求低迷、产能绝对过剩及很低的集中度将使得区域竞合关系维持较差水平,水泥价格或存在进一步下跌的可能

截至2015年6月末,内蒙古熟料产能集中度CR3为39.15%,仅略高于山西省,排名全国倒数第二。内蒙古区域水泥企业数量较多,其中不乏单线布局的全能产线企业,市场竞争激烈。虽然蒙东锡林浩特地区以中联水泥和冀东水泥为主导,但协同一直较弱;而蒙西市场由于产能过于分散,竞争秩序更加混乱。在需求低迷、产能绝对过剩以及区域集中度很低的背景下,预计2016年内蒙古区域竞合关系亦将维持较差水平。考虑到未来短期内供需关系将进一步弱化,价格或存在进一步下跌的可能。