打印本文

打印本文

关闭窗口

关闭窗口

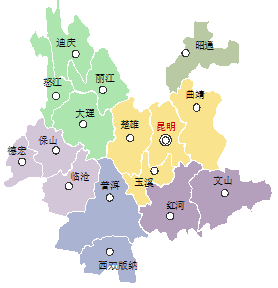

云南,简称滇,省会昆明,位于中国西南边陲。面积39万平方公里,占全国面积4.11%。与云南省相邻省区:四川、贵州、广西、西藏。和3个国家缅甸、老挝、越南相邻。

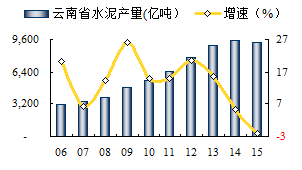

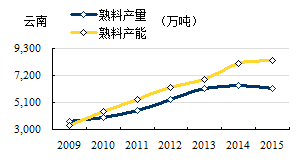

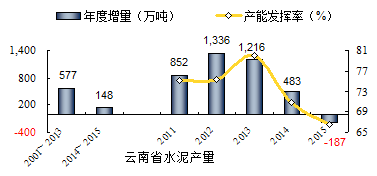

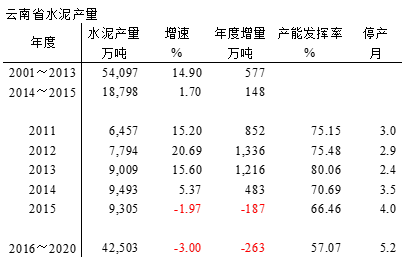

2001~2015年,云南水泥工业平均增速14.90%,高出全国3个百分点。2014年水泥产量见顶9,493万吨,2015年水泥产量9,305万吨,首度出现负增长,-1.97%,全国水泥产量排名连续3年第13位。

一、水泥价格

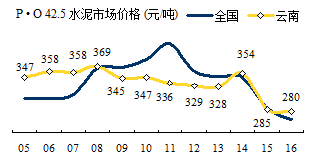

云南水泥价格整体持平全国,走出一段前高、中低、后持平走势。

— 2005~2008年,水泥平均价格358元/吨,全国322元/吨,高出全国36元/吨;

— 2009~2013年,期间平均价格337元/吨,全国374元/吨,较全国低37元/吨;

— 2014~2016年,价格同步全国下行趋势,平均306元/吨,高出全国7 元/吨。

二、水泥产量

2006年以来,云南水泥产量一路上行,2006、2009、2012年三年增速在20%以上; 2007出现回调6.32%; 2012年起,一路向下回调,从20.69%一直下滑到2015年-1.97%。

2013年以来,连续3年维持在9,000万吨高位。

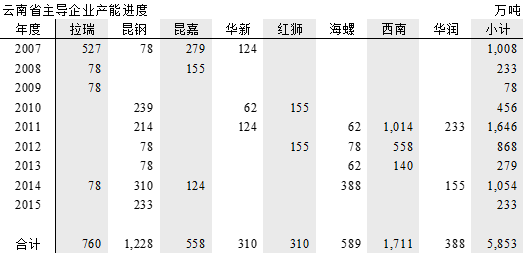

三、新增产能 & 发展进程

云南第一条1000t/d 线,由云南红塔滇西水泥股份有限公司建于1995年。

21世纪以来,云南省水泥工业发展突飞猛进,发生了根本性变化。确立新型干法水泥主导地位,大企业集团快速成长,但也存在一些问题:

生产线上的过多,生产线规模更新频率过快,市场主导企业更迭较快,市场控制力不高。

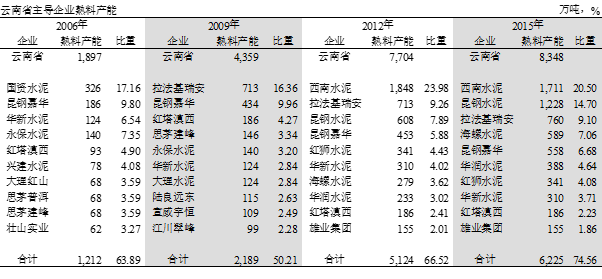

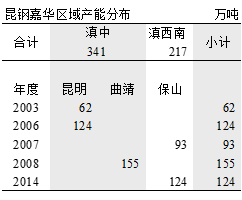

1) ~2006年

全省44条新型干法生产线(全国大部分地区在20条左右),熟料产能1,897万吨,生产线平均规模1400t/d。云南国资公司(云南国资委下的水泥公司)规模最大,5条线,326万吨,产能占17%,分布在昆明、红河、大理;昆钢嘉华,合资企业,昆明2条线,186万吨;华新,昭通4000 t/d 线,配套水利工程;丽江永保、大理红塔位于滇西北,地方企业,在当地有一定影响力。

2) 2007~2009年

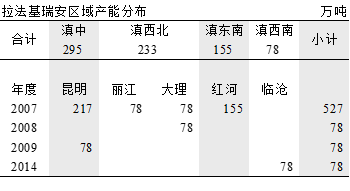

世界巨头拉法基进入云南是标志性事件,拉法基在和国资的交接中并不顺利。2009年,拉法基拥有10条线,产能700万吨,占全省16%,分布在昆明、红河、大理、丽江;昆钢嘉华继昆明之后在保山、曲靖投下3000、5000 t/d 线,生产线规模居有优势;红塔滇西2008年再投3000 t/d 线,确立在滇西北优势。

这一期间,地方民营企业投资非常踊跃,一是,云南水泥淘汰立窑有很大空间,企业转型新型干法;二是,4万亿投资,形成巨大市场需求空间。大部分是中小规模生产线,思茅建峰、大理水泥、陆良远东、宣威宇恒、江川翠峰,也有来自浙江蒙自瀛洲和台资企业三德。

全省78条新型干法生产线,熟料产能4,359万吨,生产线平均规模1800 t/d。前10家企业产能占全省50%。云南地形是山路多,2020欧洲杯网上投注 规模小且分散,这是云南2020欧洲杯网上投注 和其他地区的差别。

3) 2010~2012年

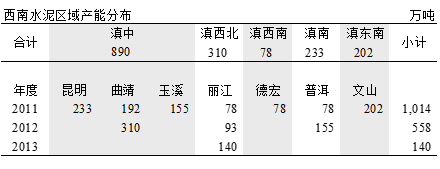

云南水泥再一次掀起波澜,中国建材组建西南水泥进入云南,从规模、区域上远远超过4年前拉法基的收购。西南水泥,26条线,1,850万吨产能,占全省产能24%。在滇中(昆明、曲靖、玉溪)收14条线,1,000万吨规模,主要集中在曲靖,500万吨产能;滇西丽江,5条线,300万吨产能;滇南普洱,4条线,300万吨产能;滇东南文山,2条线,200万吨产能;滇西南德宏,1条2500 t/d 线。西南进入云南,有力地推动2020欧洲杯网上投注 整合进度。

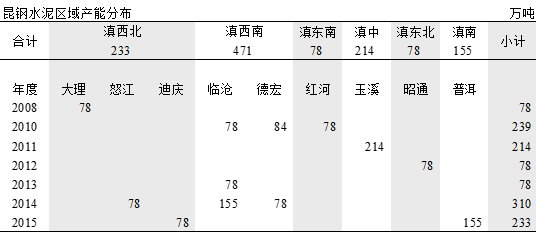

这一期间拉法基没有变化。昆钢加快转型发展水泥业,新建、收购并举,在滇中玉溪、滇东北昭通、滇东南红河、滇西北大理和迪庆、滇西南德宏和临沧都有布局,10条线,600万吨,产能规模跃入全省第3,排名西南、拉法基之后。

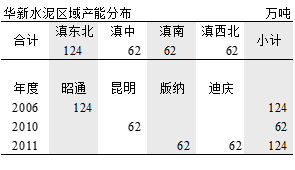

华新,2006年在昭通投产首条4000t/d 线;2010年昆明东川布2000t/d 线;2011年落点滇西北迪庆、滇西南西双版纳两条2000 t/d 线,华新在外省大都采用分布布局、避免扎堆。

国内大企业集团红狮、华润、海螺步华新后尘进入云南。

红狮,2010、2012年在昆明宜良连下两城,投下双5000 t/d 配置;

华润,2011年在大理鹤庆、弥渡收下台资三德3条2500 t/d 线;

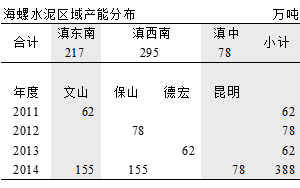

海螺,2011年通过收购文山壮乡2000t/d线进入云南,2012年在保山建设2500t/d 线。

全省119条新型干法生产线,熟料产能7,700万吨,生产线平均规模2100 t/d。前10家企业产能占全省64.7%。西南水泥进入云南,对市场格局划分、集中度提高都起到推进作用;国内几家大企业开始涉足云南。但有别于其他地区,尤其和两广差距甚大,两广进入21世纪,几家大企业按区域规划有序推进。而云南由于地区、经济、发展和项目审批等原因,基本是以小规模线生产为主发展起来。

4) 2013~2015年

这一期间市场竞争更趋激烈。仍有19条线,2000万吨产能投放市场,产能过剩加剧。同时在市场压力下,大批规模小、成本高生产线退出市场。不完全统计,34条线,1,500万吨产能,这些生产线生命周期大部不到10年。任何事物都有两面性:一方面是企业资产化为乌有,另一方面是提前"去产能"。云南地方、产业为此付出代价。

这一期间西南水泥没有新增产能扩张,关停了部分小规模生产线,近300万吨产能。

拉法基投产一条2500 t/d 线。

昆钢继续扩张,产能翻了一倍多,合计15条线,产能1,200 万吨,规模跃居全省第2。主要在滇西南临沧、德宏,滇西北怒江、迪庆和滇南普洱投产6条线,产能600万吨,其中临沧、普洱两条5000 t/d 线,是昆钢最大规模生产线。

华新、红狮没有什么新动作,华润2014年在大理弥渡投下5000t/d 线。

海螺动作频频:

2013年,在德宏收购盈江允罕水泥2000 t/d 线,在滇西南再下一城;

2014年,在文山、保山追加5000 t/d 线,通过收购昆明宏熙水泥2500t/d 线进入昆明。

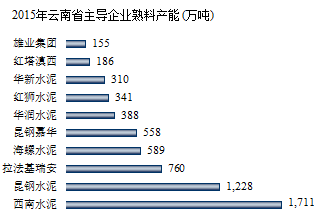

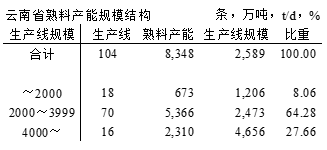

2015年,全省104条新型干法生产线,熟料产能8,350万吨,生产线平均规模提升至2600 t/d。前10家企业产能占全省75%。产能集中度进一步提升。昆钢从第3跃居第2,海螺从第10移位第4。企业在云南布局多是采用点分布式布局。

前10家企业中,排名第9、第10两家是本地企业,红塔滇西、雄业集团。红塔滇西是云南本地老牌企业,雄业集团是云南本地后起之秀。

目前在建线5条,650万吨产能。拟建线10条以上,产能1,500万吨之多。云南建设新线的干劲怎么会这么大,值得研究。

四、供需关系

进入21世纪,云南水泥工业进入一个快速、持续发展阶段,除2001、2007增速是各位数外,其他年份都是两位数增长,其中有4年增速在20%以上。2014年市场下行,2015年首度负增长。

2001~2013年,快速发展期,生产水泥5.4亿吨,平均年增速14.90%,年增量577万吨;

2014~2015年,市场下行,高位平台期,生产水泥1.88亿吨,平均增速1.70%,年增量148万吨,快速掉头下行。

云南水泥产能发挥率在全国处于中等水平,2013年80%,2015年66%,下降14个百分点(云南有部分立窑,若将其产能计算,产能发挥率还要低一些)。

五、产能结构、区域、集中度

1. 产能结构

云南104条生产线,熟料产能8,343(设计能力)万吨, 4000 t/d 规模以上生产线16条,熟料产能2,310万吨,占比28%。中小规模生产线,88条,占比72%。2015年云南熟料产量6,260万吨,熟料产能超过熟料产量。

2. 区域

云南划分为滇中、滇东北、滇东南、滇西北、滇西南6个地区。

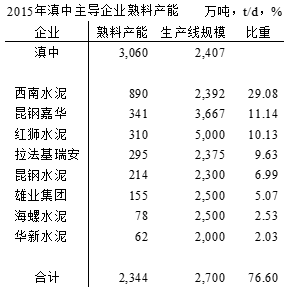

1) 滇中地区

昆明、曲靖、玉溪3市。云南最大水泥产销区,41条线,熟料产能3,000万吨,生产线平均规模2400 t/d。

昆明,拉法基、昆钢嘉华传统市场,2010年红狮进入,先后投下2条5000 t/d 线,成为这一市场主导;

曲靖,西南水泥拥有500 万吨熟料产能,占50%,握有本地市场话语权;

玉溪8家企业11家生产线,昆钢3条线,200多万吨产能。

滇中企业众多,基本是点布局。西南水泥在三地都有布局,最具规模,昆钢、海螺积极参与这一市场。

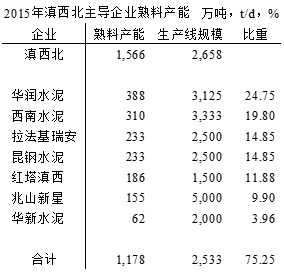

2) 滇西北地区

大理、丽江、怒江、迪庆,云南第二大水泥产区。19条线,熟料产能1,566万吨。

华润在大理鹤庆、弥渡两地4条线,产能388万吨,最具规模;

西南水泥在丽江3条线,310万吨产能;

拉法基瑞安分布在大理、丽江3个工厂,均为2500 t/d线,230万吨产能;

昆钢3条2500 t/d 线分布在大理、迪庆、怒江,后两条线都是2014年以后建设,怒江是当地唯一生产线。

西南前4企业都是前后脚新进入者,红塔滇西仍能保住一席之地实属不易。再过3年,滇西北市场格局会有什么变化。

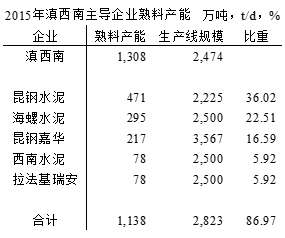

3) 滇西南地区

保山、德宏、临沧。15条线,产能1,300万吨。

昆钢嘉华,2007年最早进入保山,3000t/d 线,2014年再投4000 t/d 线;

昆钢,在滇西南临沧、德宏两地,临沧表现最为强势,在3地建设3条线,形成一小区域,产能310万吨;在德宏收购奥环,2014年建设2500 t/d线。昆钢在滇西南规模最大,熟料产能471万吨,产能占比36%;

海螺,2012年在保山龙陵建设2500t/d 线,2013年德宏收购盈江允罕2000 t/d 线,2014年保山隆阳再投产5000 t/d 线,产能仅低于昆钢。

西南水泥、拉法基在滇西南是是从属地位,各有一条2500 t/d 线。

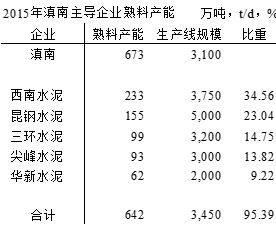

4) 滇南地区

普洱、西双版纳。7条线,产能670万吨,生产线规模3,100 t/d,云南生产线平均规模最高地区。

西南水泥在普洱一地两个工厂,5000、2500 t/d各一条,产能233万吨,产能占比35%;

昆钢2015年11月在普洱投产5000 t/d 线;

华新,在云南避开锋芒,独处一隅,在西双版纳2000 t/d 线。

三环、尖峰2013年后新建线。

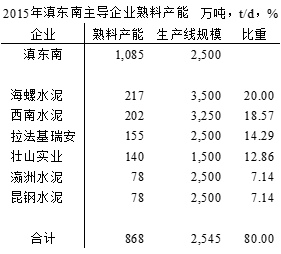

5) 滇东南地区

红河、文山。14条线,产能1,085万吨,生产线规模2500 t/d。

2001年,本地民营企业壮山水泥在文山投下第1条1000 t/d 线,至2010年间投下第3条2500 t/d 线。从一个侧面反映,一个本地民营企业坚持下来很不容易;

海螺,2011年收购文山壮乡水泥2000t/d 线,时隔3年异地建设5000 t/d 线,区位优势明显,成为滇东南规模最大企业;

西南,通过收购文山兴建水泥4000、2000 t/d 线,产能排在海螺之后;

拉法基瑞安,两条2500 t/d 线,分别建于2004、2007年,红河开远水泥厂是其前身,有其辉煌业绩,现已光辉不再。而来自浙江的瀛洲水泥,门前车水马龙,形成巨大反差。一个是老牌国企后被国际水泥大鳄拉法基收购,在市场竞争中处于劣势;一个是浙江民企,另辟蹊径来云南,成为市场强者;海螺文山5000 t/d 线投产后,在同一市场,新的竞争态势拉开,又将一比高低。

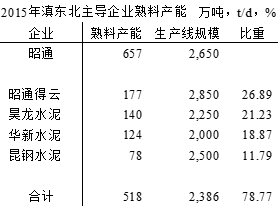

6) 滇东北地区

昭通一地, 云南产能规模最小地区。8条线,产能657万吨,生产线规模2650 t/d。

2006年,华新投下第一条4000 t/d 线;

本地企业昊龙在2008、2011年在鲁甸、巧家两地投下2000、2500 t/d 线;

昭通得云2013、2014年在北闸、彝良两地投下3200、2500 t/d 线;

昆钢2012年在大关布下2500 t/d线。

3. 集中度

云南水泥历史源远流长,进入21世纪,从立窑转型发展新型干法水泥(从立窑 — 1000 t/d— 2000t/d— 4000 t/d),是一步步走过来的,有其市场容量、经济发展、物流条件等客观原因,但也看到云南水泥缺乏统一规划,批线过多,过快等主观原因。从目前掌握到的生产线信息,云南是生产线建线条数、关停条数最多地区。有位业内人士开玩笑,要了解"新建产能"要去云南;要了解"去产能",也要去云南。

~2006年,中、西部大部地区新型干法生产线不过20条,云南却有40多条,可以说要领先其他地区。坊间传说,当时成立国资就是为引进世界巨头拉法基的过渡公司,这是云南第一次有区域市场整合,提高集中度的概念;

2007~2009,改革开放,地方政府希望通过引进外资、引进技术推进本地经济加速发展,云南敢于吃螃蟹,是全国水泥业率先引进外资大规模进行市场整合的地区,在全国也是开先河之举;

2010~2012,央企背景西南水泥进入,本地外产业企业昆钢积极参与,推动更大规模市场整合,使云南集中度迅速提高,前10集中度提高16个百分点。全国大企业参与云南水泥发展,在华新进入云南之后,红狮、华润、海螺先后进入。

2013~2015,昆钢、海螺积极在云南扩张,前10集中度进一步提高至74.56%,提高8个百分点。

华润与昆钢2015年5月18日正式签订战略合作意向书,9月13日再次签订增资扩股协议,发出整合云南市场信号。两家产能直逼西南水泥,将进一步提高集中度,若昆钢嘉华也参与其中,必更加大市场话语权。

1) 西南水泥

20条新型,产能1,711万吨,生产线平均规模2760 t/d,占全省20%,产能主要分布在滇中,曲靖规模最大,其次在滇西北丽江一地,滇西南、滇南、滇东南也有涉足,西南水泥发展轨迹如下:

除滇南,全省布局;

收购为主,时间主要集中在2011年;

滇中产能规模最大,这一区域主要竞争对手红狮、拉法基瑞安、昆钢嘉华。

2) 昆钢水泥

12条新型,产能1,228万吨,生产线平均规模2640 t/d,产能占全省15%,全省各区都有布局,产能主要分布在云南省西部地区,昆钢发展轨迹如下:

全省布局,考虑市场容量,以单点、自建中型规模生产线为主,分布式布局;

滇西南是昆钢产能集中区域,在其他地区基本是单点分布;

2010年后持续扩张,2015年和华润战略合作,进一步加强在西部市场话语权。

3) 拉法基瑞安

10条线,产能760万吨,生产线平均规模2450 t/d,产能占全省9%,在全省大部分地区布局,产能主要集中在昆明,2007年一次性收购后,在大理、临沧、昆明建设3条2500 t/d 线。

4) 海螺水泥

6条线,产能590万吨,生产线平均规模3200 t/d,占全省7%。

海螺在云南是"温和"持续推进,涉足三个地区6个工厂。在文山、保山各两个工厂。从海螺布局看出,针对云南分散小市场格局,海螺多是2500 t/d 线,5000 t/d亦是单线,这不同于海螺在其他地区布局。

记得郭总在谈及海螺的战略时,不同意说海螺的战略基本是复制型的。他强调:战略,一定要根据当地情况,要因地制宜,这是最重要的。

5) 昆钢嘉华

5条线,产能558万吨,生产线平均规模在主导企业中最高,3600 t/d,占全省6.7%。

昆钢嘉华较早进入云南,发展不快但很实,生产线规模优势非常明显。主要在两地,滇中和滇西南。前期,昆明、曲靖、保山三地都为昆钢嘉华带来不少收益,而今这两个地区企业众多,竞争加剧,昆钢嘉华的明显优势不再。

昆钢嘉华是由昆钢、嘉华和台泥(原昌兴)三家合资组建,昆钢嘉华今后的取向非常重要。

6) 华新水泥

4条线,产能310万吨,3条2000 t/d 线,1条4000 t/d t/d 线。

华新是大企业中最早进入云南,采取单点、分布式发展,是最为典型的单点单线布局。

7) 红狮、华润

红狮两条5000 t/d 线,锁定昆明,最具规模成本优势;华润在大理鹤庆、弥渡两地3条2500 t/d、1条5000 t/d 线也呈强势。

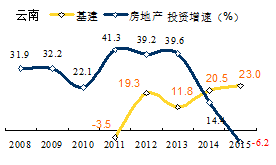

六、房地产影响

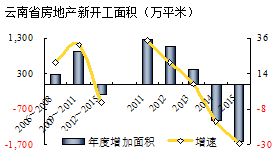

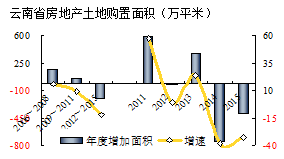

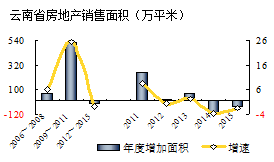

云南房地产走势同步全国,面临去库存问题。房地产新开工、土地购置面积都在下行中。

新开工面积,2013年6,482万平米,见顶回落,2014年负增长-15,79%,2015年下滑更大,负增长-29.63%,较2013年缩水41%,减少2,640万平米。2011年起,新开工面积年度增量逐年递减。

土地购置面积,2013年1,974万平米,见顶回落,2014年负增长-38,29%,2015年继续下滑,负增长-32.12%,较2013年缩水58%,减少1,147万平米。

2015年云南房地产销售没有向全国一样反弹,是继续小幅下滑。这两年云南基建投资还在高位,高于全国,2015年较同期仍有提升,23%,高出全国6个百分点。

结束语

云南主导企业比较分散,所在区域也比较分散,拉法基、西南特点是一次性集中收购,后期推进动作不大;华新投资时段、区域都比较分散;相比较来讲,昆钢、海螺按时间(X轴),区域按(Y轴)推进,但由于市场位置比较分散,布点也比较分散。

可以形象地说,云南水泥由于地形地貌特点,是一个非常分散的市场。所以大企业所采取的战略也是化整为零。

云南和重庆既有相似又有不同之处,重庆是一个小区域市场,企业扎堆,而云南是一个非常分散的市场。重庆大企业云集,但"分量"都不够,在大企业中缺少领军;云南亦是如此,在每一个小区域中,也是你中有我,我只要你。还处在"战国"时期。

云南的市场格局相对复杂,但不难看出:

2007,拉法基入滇;

2011,西南水泥、昆钢推进市场整合;

华新、红狮、华润、海螺国内一线大企业相继进入;

2015,华润、昆钢签订战略合作,进一步推动市场整合。

这是云南水泥工业发展主旋律。