打印本文

打印本文

关闭窗口

关闭窗口

2016年2020欧洲杯网上投注 再度翻转,表现的特点在什么地方。

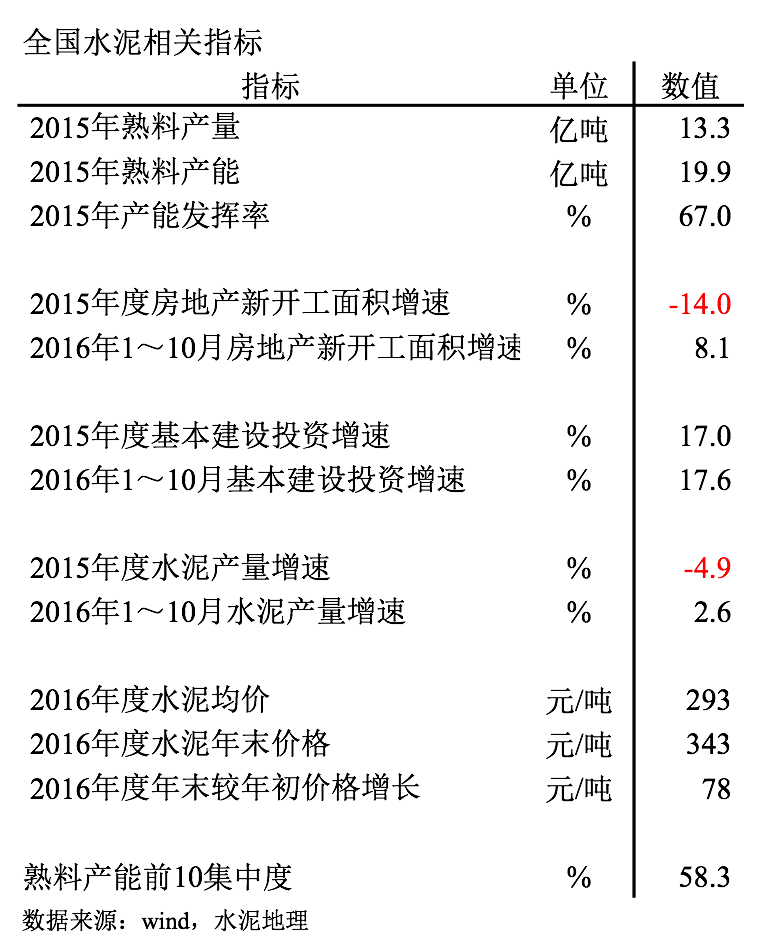

从众多数据指标中:

产能发挥率:2016年新增熟料产能超过2,000万吨,,2016年12月熟料产量还未出来,预计会持平去年,该项指标较去年微降;

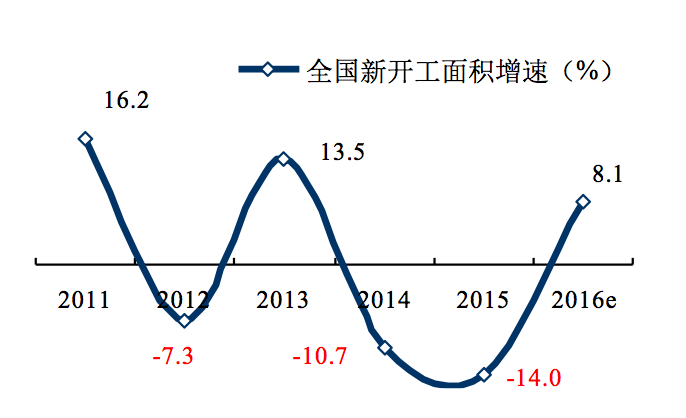

房地产新开工面积:2016年1~10月开工面积大幅反弹,8.10%,是今年水泥需求面改观的重要因素;

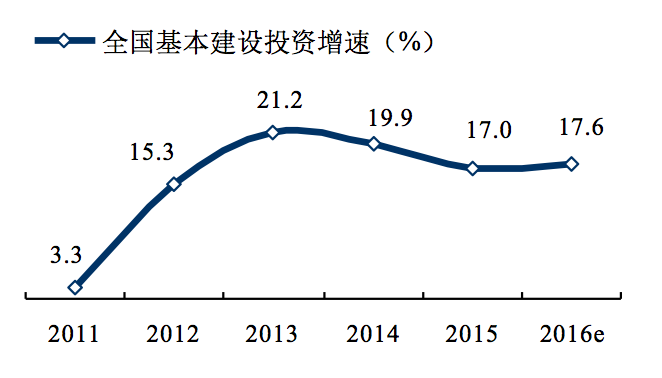

基本建设投资:总量在高位继续两位数增长,17.6%,托底水泥需求;

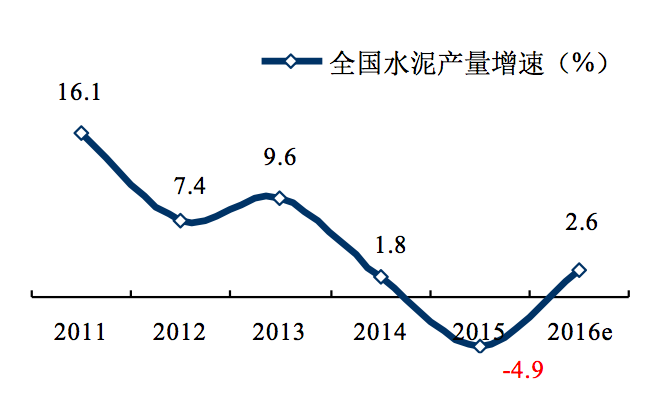

水泥产量:需求拉动产量增长,由负转正,2.6%;

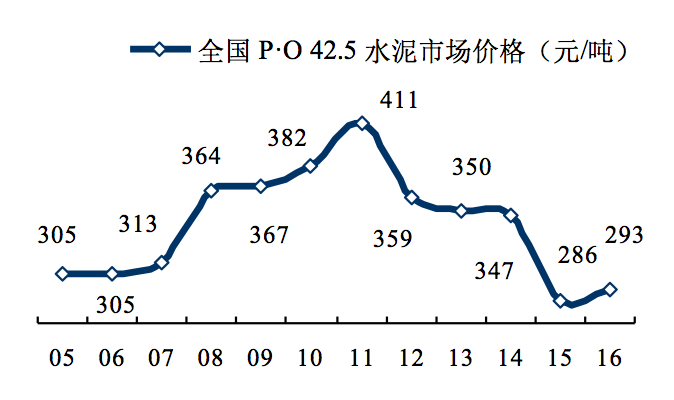

水泥价格:年末价格受多因素推动,价格大幅上扬,年末价格重拾300元/吨以上;

集中度:前10大企业件重组,集中度再度提升.

一、熟料产能发挥率

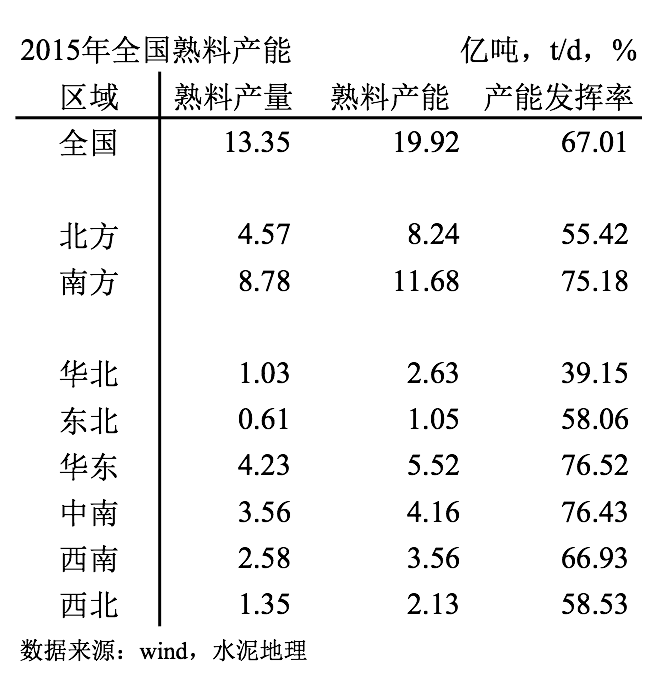

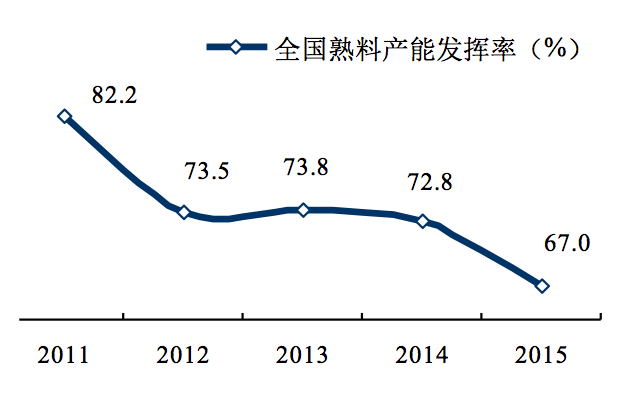

熟料产能发挥率直接影响水泥产业运行质量。水泥产能过剩在全国已成为全局性问题。2015年熟料产能发挥率(新型干法)67%,较2011年下跌15个百分点,去产能已成为水泥产业首要问题。全国幅员辽阔,南(华东、中南、西南)北(华北、东北、西北,山东、河南)方产能发挥率相差20%,省市区间差距更大。华东、中南是产能发挥率最高地区,在76%以上,华北最低,不足40%。

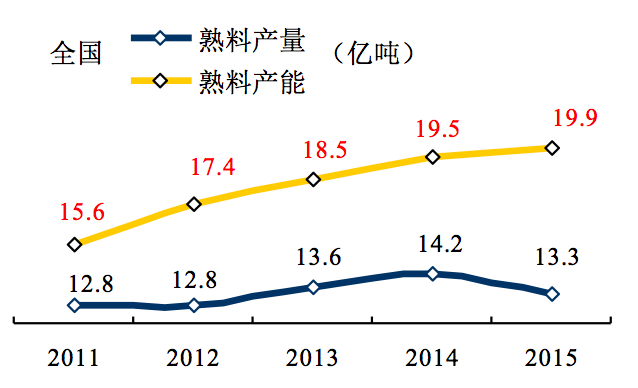

2014年是熟料产量顶峰,14,2亿吨,较2011年增加1.4亿吨,同期,熟料产能从15.6亿吨增加到19.5亿吨,净增3.9亿吨。

2015年熟料产量较2014年减少9,000万吨,熟料产能增加4,000万吨,这一减一增,影响了产能发挥率。

5年来,全国产能发挥率下降了15个百分点,供需关系不断恶化,北方地区更甚。

二、房地产&基本建设

水泥需求和房地产、基本建设、农村建设密切相关,和房地产相关性最强。房地产新开工、土地购置面积直接影响水泥需求。房地产受政策影响波动大,高起高落。2012、2014、2015年房地产新开工负增长,拖累水泥需求。2011、2013、2016增长幅度在8%以上,拉动水泥需求。

基本建设投资是国家调整经济发展重要手段,2012年后,国家调整经济发展模式,但基本建设一直处在高位,并保持高速增长,为经济平稳托底,避免过速下滑。

房地产、基本建设投资是当前影响水泥需求重要指标,全国东西南北间的差异很大。

三、水泥产量

2012年水泥进入下行期,较2011年下滑8.7个百分点。2013年政府出台刺激政策,房地产、基建投资双发力,水泥需求再度走高。

2014、2015年连续两年走低,2015年较2013年较下降14.5个百分点。

2016年,国家稳定经济,利好房地产政策出台,基本建设投资持续,水泥需求止跌企稳,重拾正增长。

四、水泥价格

2011年是水泥价格高位顶峰,也是2020欧洲杯网上投注 上行、下行期分水岭。2011年价格较2005年增长106元/吨,2015年较2011年下降125元/吨,是市场最低点。2016年水泥价格由低走高,年末价格冲高到343元/吨,较年初增长78元/吨,为2017年价格平台打下基础。

五、集中度

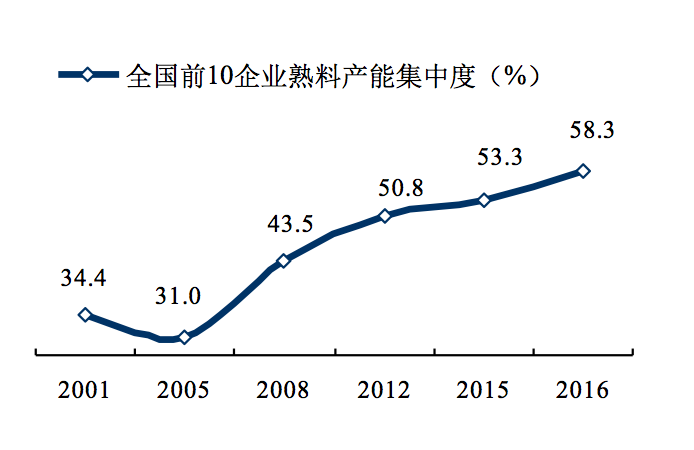

集中度是产业发展进程中重要指标。进入21世纪,新型干法水泥装备国产化,为大企业集团发展奠定基础,以海螺为代表的大集团都是大力发展以新型干法成长壮大。2006年后,拉法基、中国建材、中材集团开启了市场整合先河,产业集中度不断提高。随着市场变化,中国建材、中材集团、台湾水泥继续进行区域并购,其他单点收购案例更为普遍。

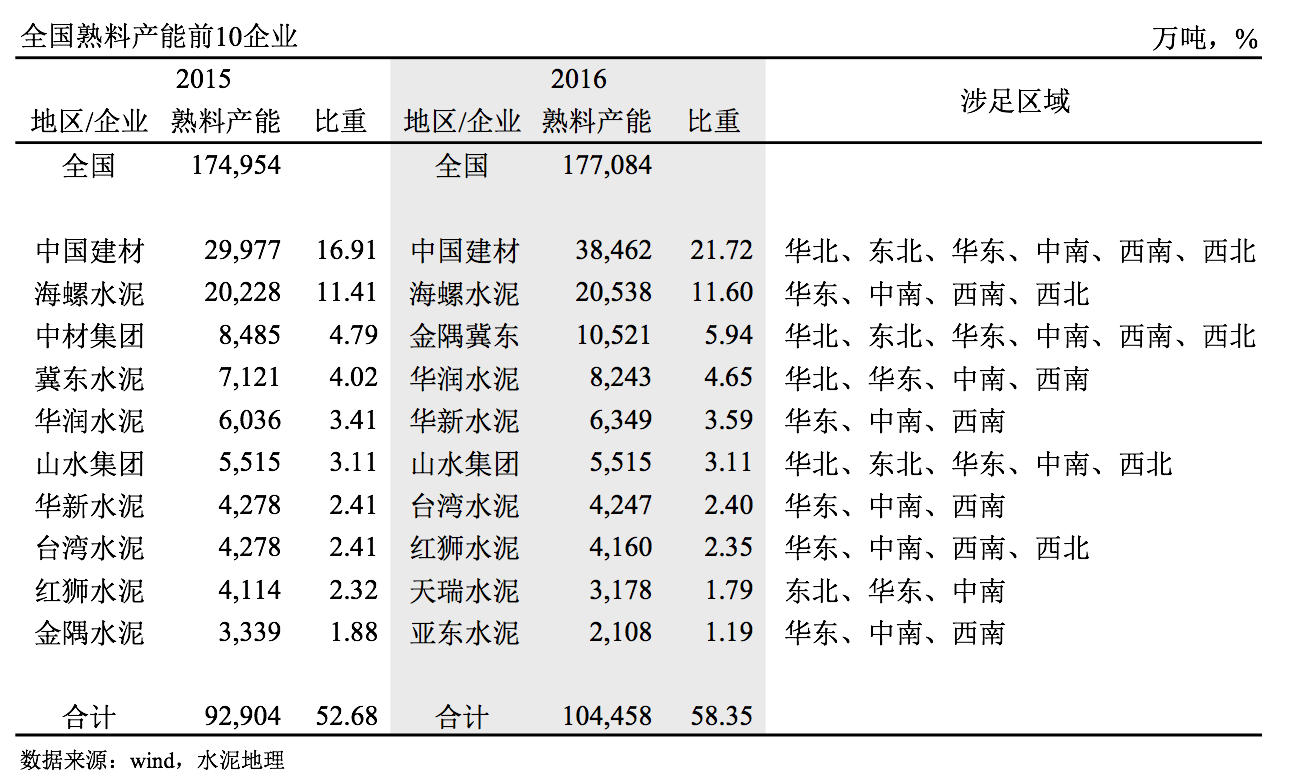

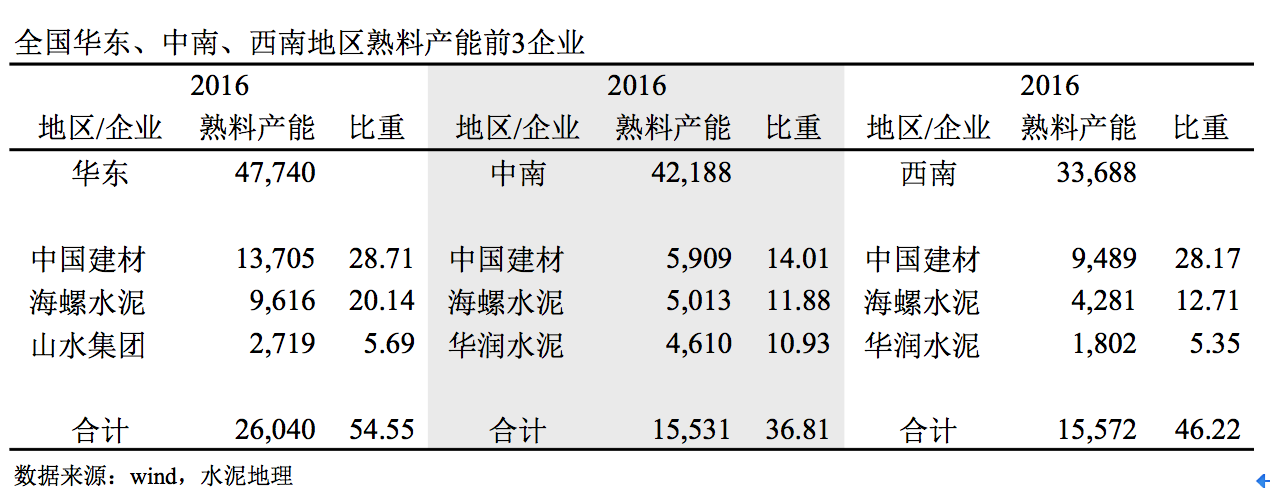

2016年几大企业间重组是规模最大一次,前10家企业中涉及多家。中国建材、海螺两家独大,熟料产能在2亿吨以上;中国建材、金隅冀东涉足全国所有地区,2016年熟料产能前10企业较2015年增长近6个百分点。

非常清晰地看到,除集中度指标外,其他指标都呈下行趋势,而集中度正相反。

从区域的位置划分上,将东北、西北、泛华北(加上山东、河南)为北方地区,其他为南方地区。金隅冀东、山水、天瑞90%产能在北方,中国建材25%在北方,其他企业,90%在南方地区。

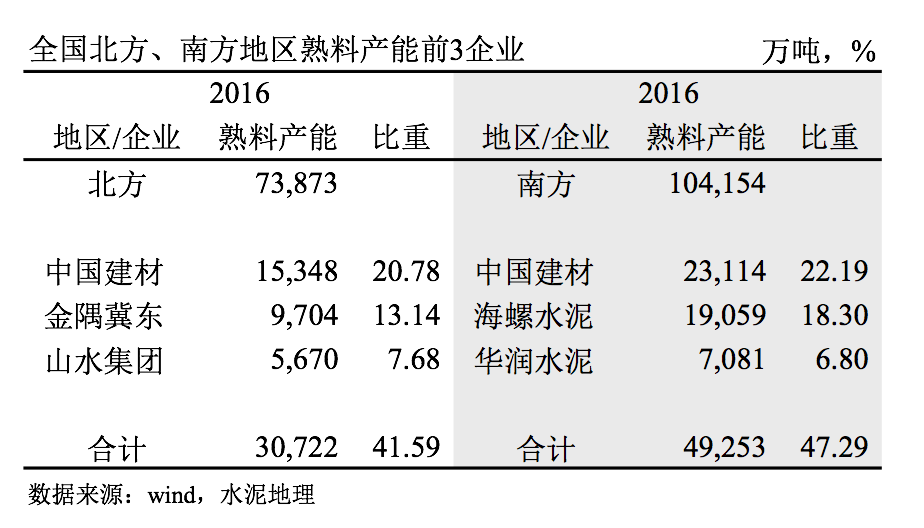

1. 北方、南方集中度

北方地区,中国建材、金隅冀东、山水3家,产能占到41.09%,中国建材占到20.78%

南方地区,中国建材、海螺、华润3家,产能占到47.29%%,高于北方前3,中国建材22.19%。

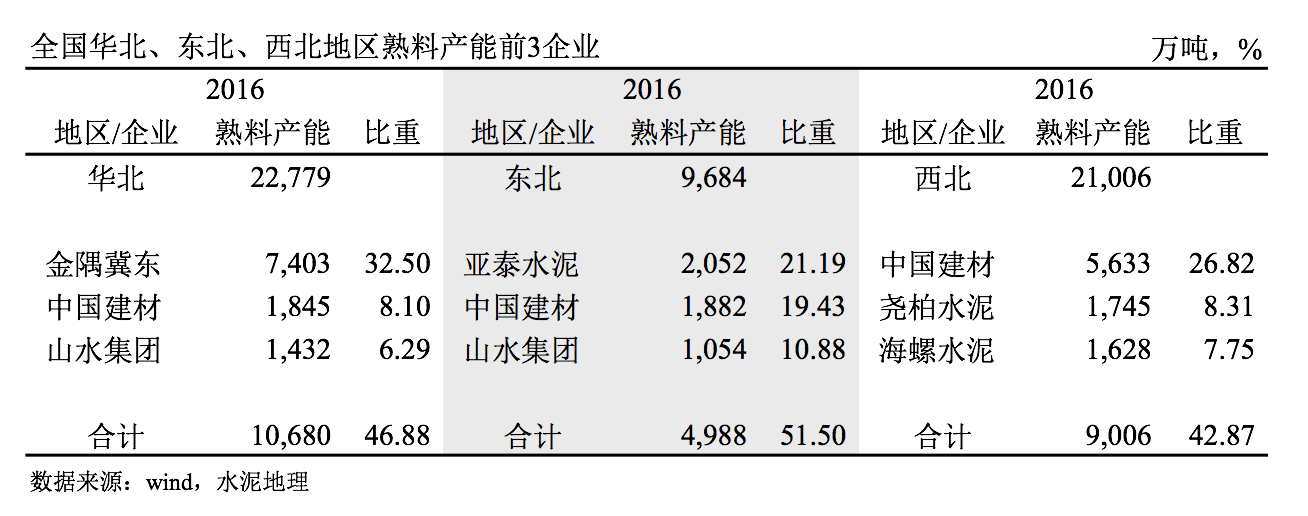

2. 华北、东北、西北集中度

华北,北京、天津、河北、山西、内蒙古,金隅冀东在这一区域一家独大,产能占绝对优势;中国建材主要在内蒙;山水主要在山西和内蒙东部。

东北,辽宁、吉林、新疆,亚泰规模最大,产能主要集中在吉林、辽宁;中国建材产能主要集中在黑龙江和吉林;山水产能集中在辽宁,天瑞第4、金隅冀东第5。

西北,中国建材遍布西北全境,产能遥遥领先其他企业,尧柏、海螺两家重组未果,留下遗憾,应该还有机会;,新疆第4、金隅冀东屯兵陕西,排名第5。

3. 华东、中南、西南集中度

华东,上海、江苏、浙江、安徽、福建、江西、山东,中国建材、海螺全线布局,山东主要在山东,红狮、华润分列第4、第5。

中南,河南、湖北、湖南,广东、广西、海南,中国建材、海螺、华润,4家鼎立,中国建材在湖南市场交集;海螺在、华润在两广市场聚焦;华新在湖北,台泥在两广,天瑞在河南,分列产能第4~6位。

西南,重庆、四川、贵州、云南、西藏,前3排名和中南一样,但市场份额差异很大,从前3份额看,西南还高于中南,但在市场主导上,西南弱于中南。

结束语

几组指标佐证了市场下行特征,市场需求下降带动水泥总量走低,是不可逆趋势,但波动的振幅对市场影响很大,2014、2015年连续下跌,北方市场已难以应对,面对市场下行、价格走低,产业只有通过"去产能"方能有效化解。

"去产能"形式多样,而真正意义上的物理去产能,还未进入实质阶段。中国水泥协会原会长雷前治对此有观点:僵尸企业退出要从社会、产业、市场角度来看,政府、存留企业(尤其是大企业)和退出企业都有责任,共同协力才能做好去产能工作,政府在这方面要起主导作用,去产能的最大问题就是人员安置、银行负债和和企业估值问题。

面对市场下行、产能过剩,产业基本上还是寄希望需求拉动或限产来应对,年末召开取消32.5复合水泥,也是为化解产能过剩所采取的手段。

2017年将至,去产能问题将是水泥产业面临最为棘手问题,若能有所突破,无疑是产业福音,哪怕是点的突破。山东、辽宁、内蒙以提上日程,其示范效应是全行业的关注热点。