打印本文

打印本文

关闭窗口

关闭窗口

2012年,水泥南北市场出现分化,南强北弱局面显现。南方地区定义为:

华东:上海、江苏、浙江、安徽、福建、江西;

中南:湖北、湖南、广东、广西、海南;

西南:重庆、四川、贵州、云南、西藏。

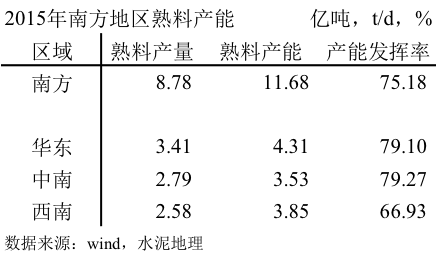

产能发挥率:2015年75.18%,高出北方地区20个百分点,说明南方市场较北方市场有更大弹性。据水地理初步统计,2016年新增14条生产线,熟料产能2,130万吨,全部集中在中南和西南地区;

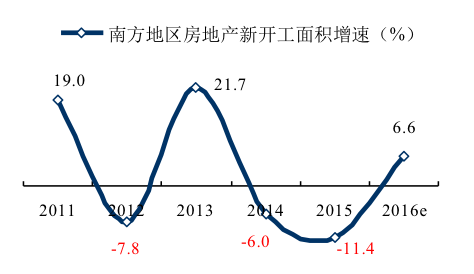

房地产新开工面积:2016年大幅反弹,6.64%,中南最高,19%,西南负增长,是今年水泥需求面改观重要因素;

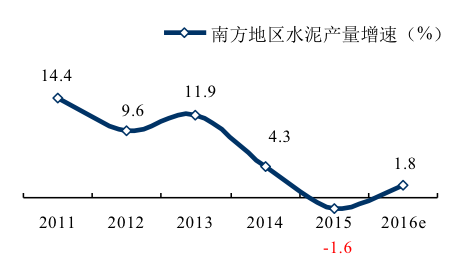

水泥产量:总量仍在高位,增速由负转正,1.83%;

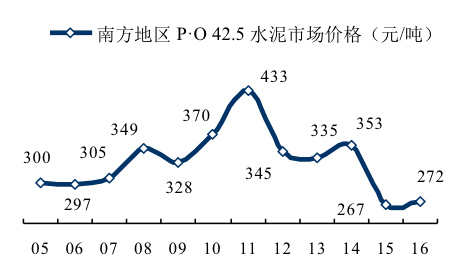

水泥价格:南方市场开放,物流便利,市场流动性强,价格波动大。华东、西南是全国价格洼地,年末价格冲高至330元/吨,较年初增长82元/吨;

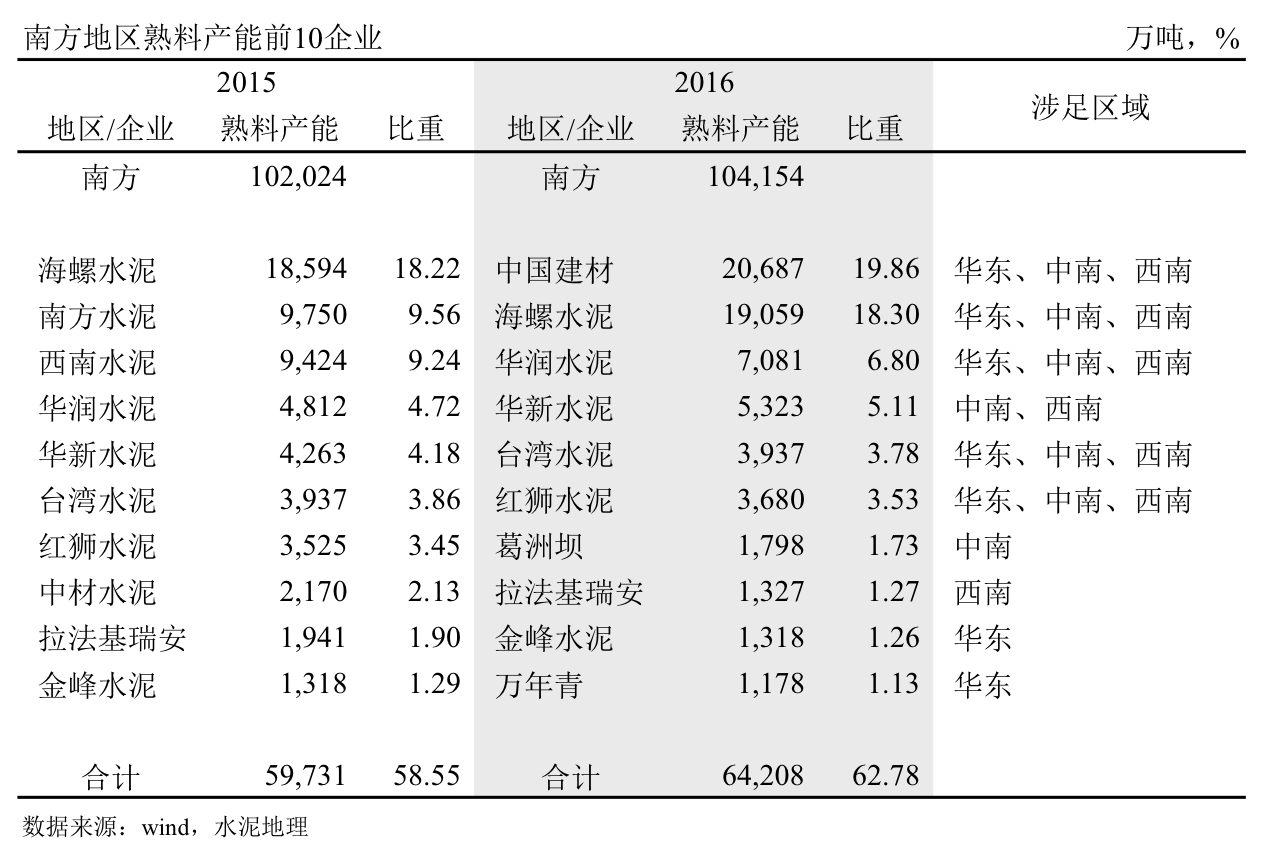

集中度:两材、华润、华新重组,提升集中度。

一、熟料产能发挥率

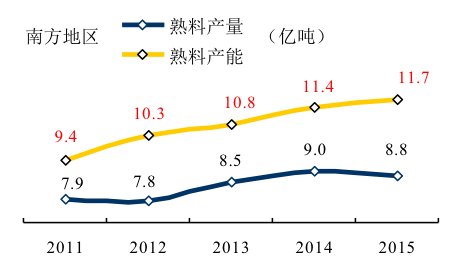

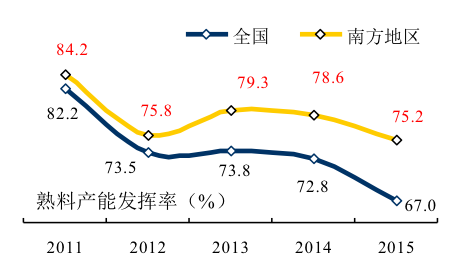

2015年,南方地区熟料产能发挥率(新型干法)75.18%,较2011年下跌9个百分点,高出全国高出8个百分点。华东(不含山东),中南(不含河南)产能发挥率在79%水平,西南虽然需求增长最快,但新增产能不断,产能发挥率66.93%,远低于华东和中南地区,2016年仍新增4条线,3条在云南,1条在贵州。

2015年,南方地区熟料产能发挥率(新型干法)75.18%,较2011年下跌9个百分点,高出全国高出8个百分点。华东(不含山东),中南(不含河南)产能发挥率在79%水平,西南虽然需求增长最快,但新增产能不断,产能发挥率66.93%,远低于华东和中南地区,2016年仍新增4条线,3条在云南,1条在贵州。

南方地区熟料产能增长超过产量增长,2015年超出近3亿吨,呈扩大趋势。

北方地区需求快速下行,引发南方企业关注,如何在窗口期进行市场整合,南方地区有所实施。海螺在皖北、华润在福建、云南,采用不同形式联手本地龙头企业,做好区域市场以应对。

二、房地产&基本建设

南方地区2014年以来,受房地产影响,连续两年两位数负增长,截止2016年10月,房地产新开工面积同比增长6.6%,是2016年水泥需求由负转正推手。

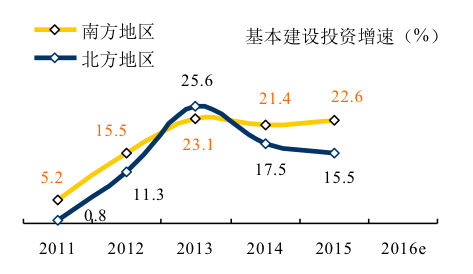

基本建设投资是国家调整经济发展重要手段,2012年后,国家调整经济发展模式,但基本建设一直处在高位,并保持高速增长。南方地区较北方增速要高,2016年统计局仅发布全国基建投资,未发布地方数据。从固定投资数据分析,南方投资数据增长幅度仍然大于北方地区。

三、水泥产量

2014、2015年连续两年走低,两年间下跌13.5%(北方下降20%),较北方缓和的多。截止2016年10月,西南地区同比增长8.7%,中南略增,华东持平去年,南方继续维持一定需求增长。

四、水泥价格

2016年南方水泥价由年初249元/吨上升至年末330元/吨;上升81元/吨,但前10个月价格在低位,全年仅比2015年高5元/吨。

2016年南方水泥价由年初249元/吨上升至年末330元/吨;上升81元/吨,但前10个月价格在低位,全年仅比2015年高5元/吨。

2016年末价格为2017年奠定一个理想价位。华南两广地区最为看好,需求、产能发挥率、集中度几项指标都优于其他地区。

五、集中度

南方地区经历几次较大规模整合:

2006年,拉法基拉开西南整合序幕;

中材进入广东;

2007年,中建材组建南方水泥;

2009年,台泥收购昌兴;

2012年,中建材组建西南水泥;

2016年,央企两材重组(中建材、中材)

华润于福建福泥、云南昆钢重组;

华新与拉法基重组。

南方地区,海螺、华润、华新、台泥、红狮初期以新建为主,确立其区域市场。中建材、拉法基以收购为主。随着市场进程推进,定点收购时有发生。

2016年,央企重组,华润与福泥、昆钢重组,华新与拉法基重组,及早前台泥收购金大地,海螺参股淮北矿业,使市场格局发生新的变化:

长三角(上海、江苏、浙江、安徽),海螺、中建材;

福建,华润、海螺、红狮、金牛;

江西,中建材、万年青、海螺、亚泥、红狮;

湖北,华新、葛洲坝;

湖南,海螺、中建材、华新;

华南(广东、广西、海南),华润、海螺、中建材、台泥;

西南,中建材、海螺、华新、红狮、华润、台泥。

多元格局在市场变化中演变、推进。

结束语

南方地区产能占全国80%,权重大。在市场下行过程中,运行指标——产能发挥率仍然保持75%,大大高于北方地区。

海螺副董事长王建超在谈到目前水泥所面临的环境区时指出:给水泥行业进行供给策改革的窗口时间不多,也就是2~3年的时间。在这期间,行业实现市场协同、调整还是有一定弹性。行业一定要抓住难得的窗口期做好行业的整合、改革,否则将错失良机。越拖,改革的机会越少,改革的难度越大,现在停30%的产能就可维持市场价格,大家还有饭吃,但是当需求下来50%之后就不可能了。象东北市场比较封闭,协同是最好做的,但由于没有了需求,整个东北的水泥企业日子就会很难过。

海螺大部分产能集中在南方地区,王建超副董事长特意提到2~3年窗口期,表明海螺对北方市场很了解,也很清楚南方地区所面临的问题,提出要抓紧窗口期做好行业的整合、改革,以免错失良机。

近期在皖北市场调研,看到海螺在市场整合中,表现非常的灵活性,海螺看重的不是报表,而是市场整合中表现出的实际效果,争取的是共赢效果。华润在云南与昆钢合作,也取得满意的效果。南方地区区域龙头企业间进行小区域整合已有进展,其经验、成果也会随之扩大。