打印本文

打印本文

关闭窗口

关闭窗口

辽宁省对中国水泥工业发展有突出的贡献,1949~1983年连续35年保持全国水泥产量第一。解放初期10年中,辽宁一省产量占到全国30%以上,其中,1950年产量占到43%。1984年江苏产量983万吨,以微弱优势从辽宁手中接过棒。

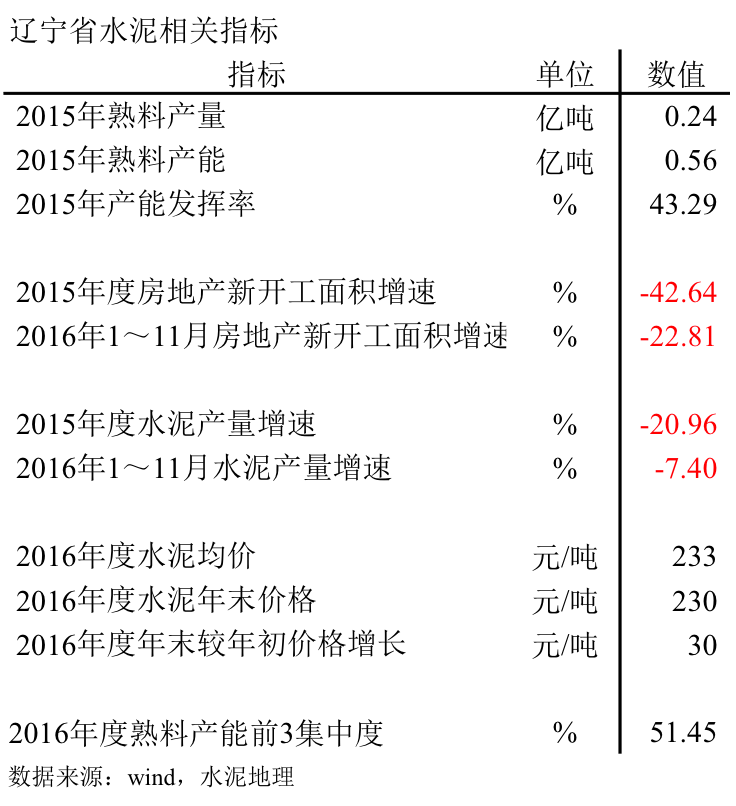

2015年,辽宁省熟料熟料产能5,200万吨,占东北50%。当年熟料产量2,400万吨,超出2,800万吨。

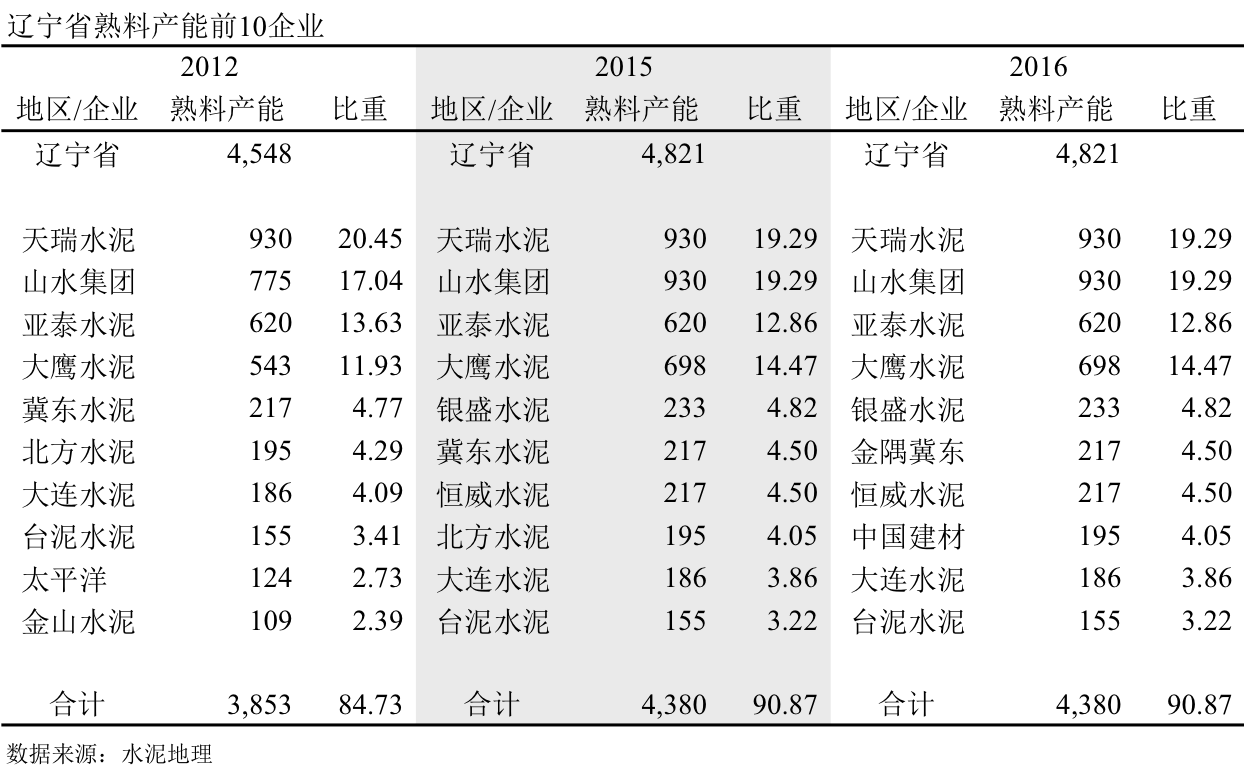

天瑞、山水、大鹰3足鼎立,产能占到全省53%。

产能发挥率:2015年43%,全国产能发挥率最低省份之一;

房地产新开工面积:截止2016年11月,-22.81%,较去年同期虽有改观,但仍然在高位负增长,市场压力继续加大;

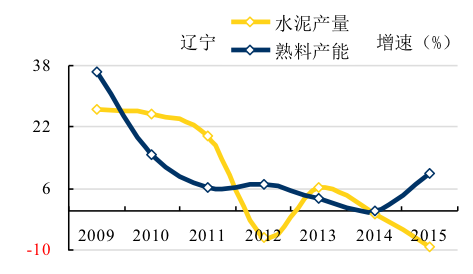

水泥产量:和全国走势逆行,继续下行,下跌幅度有所减少;

水泥价格:2016年全国水泥价格强劲反弹,年末较年初增长78元/吨,辽宁在低位推涨,仅30元/吨,处于全国价格低位;

集中度:辽宁16家熟料企业(运行中),产能前3企业:天瑞、山水、大鹰,占全省产能比重51.45%。亚泰、冀东、北方水泥在辽宁都有布局,集中度不高,非常分散。

一、熟料产能发挥率

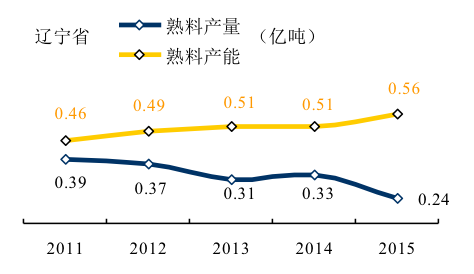

辽宁省产能发挥率一路下行,2015年熟料产能发挥率大幅下滑至43%,较2014年跌去20个百分点。辽宁正在作为全国去产能突破口,希望在2017年有所动作。

熟料产量、产能呈喇叭口走势,2011~2015年,熟料产量下降1,500万吨;熟料产能增长2,000万吨,辽宁省的供需关系日趋恶化。

二、房地产&基本建设

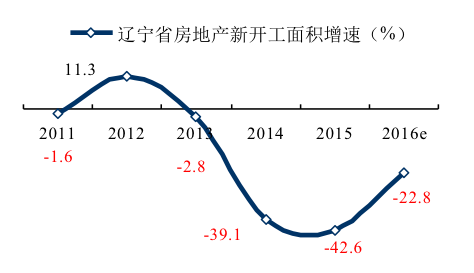

2011年以来,辽宁省房地产新开工面积5年中跳水4次(负增长),平均增速-16.27%,拖累水泥需求。2016年,和全国一样,房地产新开工面积反弹,但不同的是,仍然是负增长22.8%。

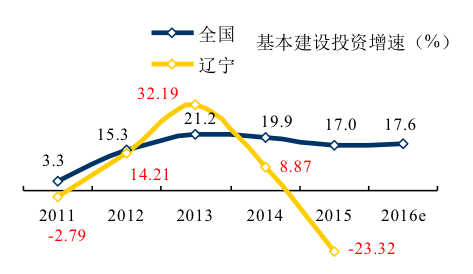

基本建设投资是国家调整经济发展重要手段,2012年后,国家调整经济发展模式,基本建设一直处在高位。2013年以来,辽宁省基本建设投资连续跳水,2015年,负增长23%,和全国走势形成巨大反差,吉林、黑龙江虽增长低于全国,都都为正增长。(2016年国家统计局仅发布全国数据)

房地产、基本建设投资联袂负增长,是水泥需求不振主要推手,还未见到触底反弹迹象。面对东北经济衰败,国家出台东北振兴方案,通过改革开放重振东北经济。

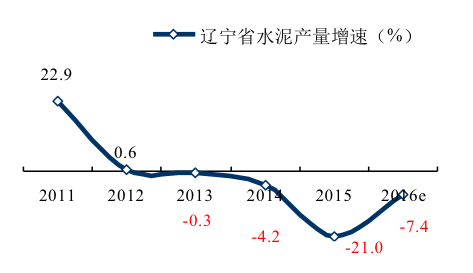

三、水泥产量

2013年以来,辽宁省一路下坡,连续负增长,2015年深度跳水,负增长21%,较2011年下跌幅度高达44个百分点。

2016年全国水泥需求止跌企稳,辽宁下跌有所缓和,负增长趋势未改。截止11月,同比负增长7.4%,还未刹住车。

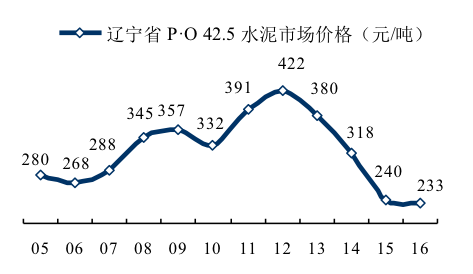

四、水泥价格

2012年,辽宁水泥价格顶峰。

至2005年起,用7年时间摸高到2012年的422元/吨,幅度142元/吨。

时隔10年,2015年价格跌破10年前的价格,240元/吨。仅用4年时间,幅度182元/吨。

2016年市场表现落后全国,辽宁成为量价齐跌省份,市场严峻。

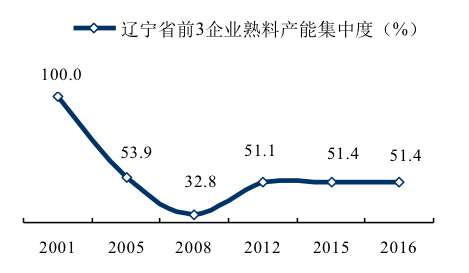

五、集中度

辽宁省地处东北、华北之间,前10中有6家是外来企业,天瑞、山水、亚泰、冀东、北方、台泥,外来"和尚""经"也不好"念"。

本地企业大鹰、银盛、恒威是民营企业,大连水泥是国企。

日企太平洋(小野田),2012年排位还在前10。

2016年,熟料企业(运行中)16家,前3产能占到51%,没有突出企业,市场控制力不强。大企业间重组,辽宁企业中,涉及冀东、北方两家。有消息报道,中国建材混改、7大2020欧洲杯下注官网 欲组建水泥投资平台,这都会对未来水泥格局产生变化。辽宁是2020欧洲杯网上投注 下行重灾区,并影响周边地区。辽宁的市场整合应该前行于其他地区。

六、企业变迁

辽宁第一条新型干法生产线始建于1992年,由日企小野田在大连建设4000t/d 生产线,(抗日战争胜利时,日伪期间留下的水泥厂:大连、鞍山、小屯、辽阳、本溪、宫原(工源)、抚顺、锦西)。

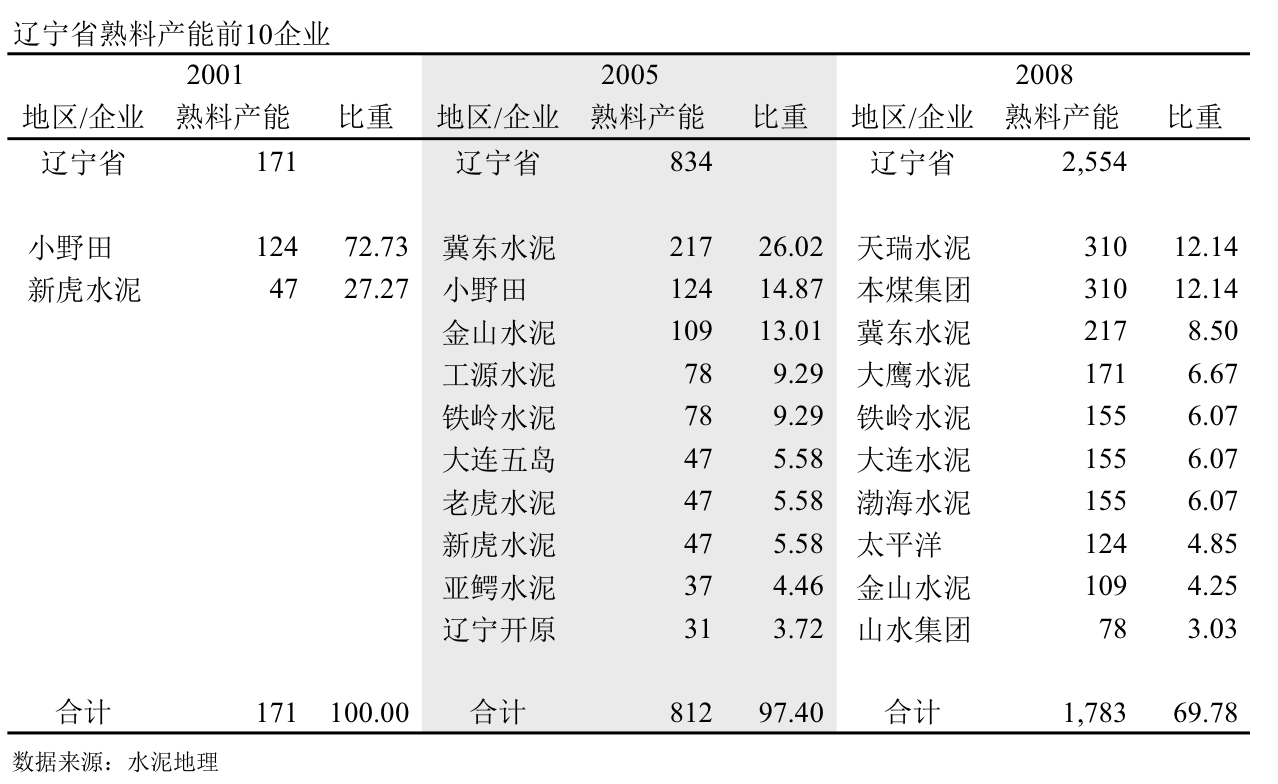

2001年,继小野田厂之后,新虎水泥于2001年建起第二条新型干法生产线,规模1500 t/d,形成产能171万吨。当年水泥产量2,100万吨,新型干法水泥无法满足市场需要。

2005年,熟料产能增长近5倍,834万吨。当年水泥产量2,680万吨,新型干法水泥仍远远不能满足市场需求。2004年冀东与鞍钢合资建设投产4000 t/d 线,辽宁新型干法水泥生产企业增至12家,但多为小规模生产线。

2008年,熟料产能规模快速增长,产能达到2,554万吨。当年水泥产4,100万吨,新型干法水泥已能满足市场90%需求。天瑞2×5000 t/d线在大连落地,和本煤并列产能第一位;山水几经反复终于通过收购本溪工源进入辽宁,本地企业大鹰、铁岭、大水、渤海进入前10。

2012年,2009~2012年,新增产能爆发式增长,期间新增2,000多万吨,熟料产能达到4,548万吨,当年水泥产量5,500万吨,供给增长远远大于需求增长,市场供需关系倒挂,日趋严重。从增速关系图表看出:2012年水泥产量下降7.72%,熟料产能增长6.92%。

天瑞、山水、亚泰新建、收购并举,产能规模迅速增长,成为三巨头,针对外来企业大举进军。本地民营企业大鹰不含糊,在阜新、大连、丹东三地布局。天瑞、台泥在辽阳都曾有建设4×5000 t/d 线打算,面对市场快速下行,最终放弃。

2015年,市场持续深度下行,当年水泥产量4,543万吨,较2013年缩水近25%,供给端却又投下3×5000 t/d 生产线。辽宁市场走到这一境地,对市场需求估计不足,盲目投资造成恶果,只有自吞其果了。

2016年,在第1张表里出现的身影,在第6张表中已经完全看不到了,只有第2张表里的冀东和金隅重组后,还存留在第6张表中。

市场这只无形的手摸不到看不见,一些企业就在这只张开的手中默默地消失了。不完全统计,有8条线停运,合计产能350万吨,而停停开开的生产线更是远远大于这一数字。

辽宁在2003~2011年,水泥产量年平均增长27%。首闯关东的是冀东,接踵而来的是天瑞、山水,都是雄心满满。天瑞一气在大连布局3×5000t/d 线,在天津配套400 万吨粉磨站,通过江海联运打开北方水路航道;在辽阳欲布4×5000 t/d 线,剑指大沈阳市场。山水在辽中本溪、辽阳、沈阳,辽南大连,辽西朝阳、葫芦岛,全区域布局,并和相邻蒙东地区、吉林白山相呼应;亚泰通过捷径弯道超车直取铁煤、本煤旗下水泥板块。3家都有在辽宁做大愿望。而正当羽毛丰满、待要要起飞之时,市场开了个大玩笑,2012~2015年市场连"阴"走低,镇可谓人算不如天算。

2016年雄起的中国建材、金隅冀东在辽宁也有布局,在新一轮市场整合中会扮演什么角色?大鹰、银盛、恒威是本地民营企业,都具一定实力;老牌国营企业大连水泥在市场有品牌影响力;外资企业,先是小野田,再有台泥,在市场都有不俗表现。

面对日益下行的市场,英雄无用武之力,只能全员限产应对。而这究竟不是长久之计,去产能大家都已认识到,但如何去还需要智慧。据了解,方案一直在酝酿之中,何时落地,2017……?

注:2016年熟料产能未包含停运产能。