打印本文

打印本文

关闭窗口

关闭窗口

福建位于长三角和珠三角结合部,水泥产量在全国处于居中位置,近几年排名有所下降,排在第15、16名。

1997年,全国第一条使用无烟煤为燃料的福建龙岩三德水泥建材工业公司2000t/d熟料预分解窑新型干法生产线建成投产。

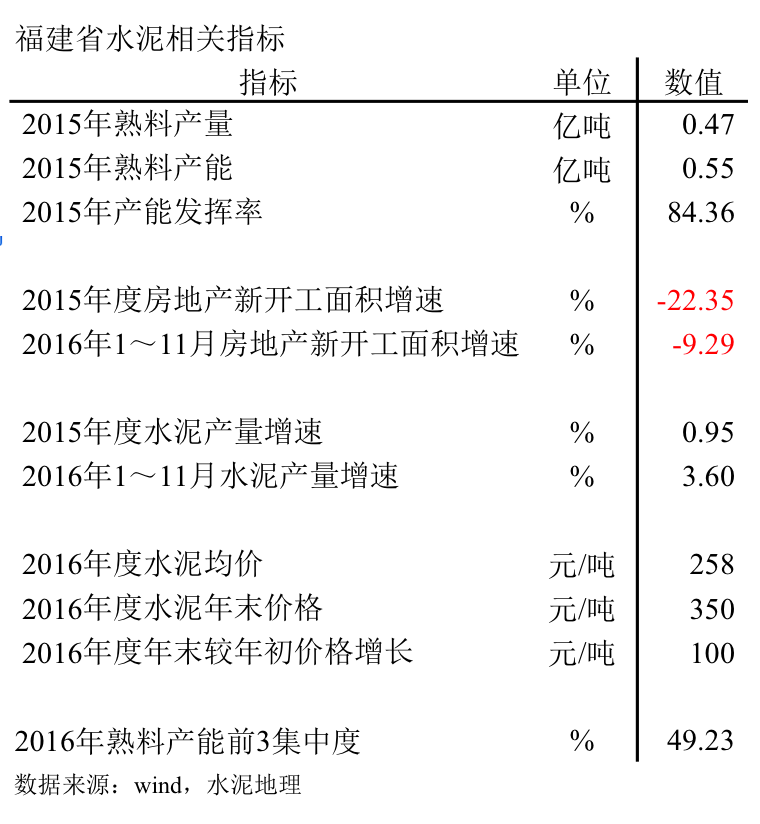

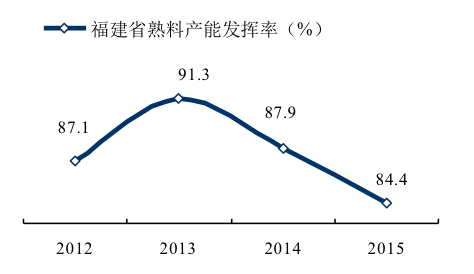

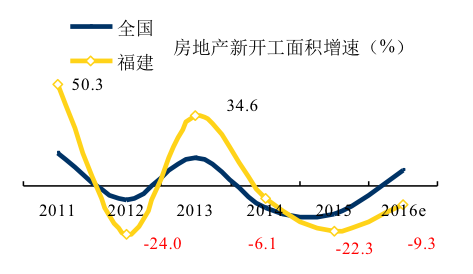

2015年,福建省熟料产能5,500万吨,当年熟料产量4,650万吨。

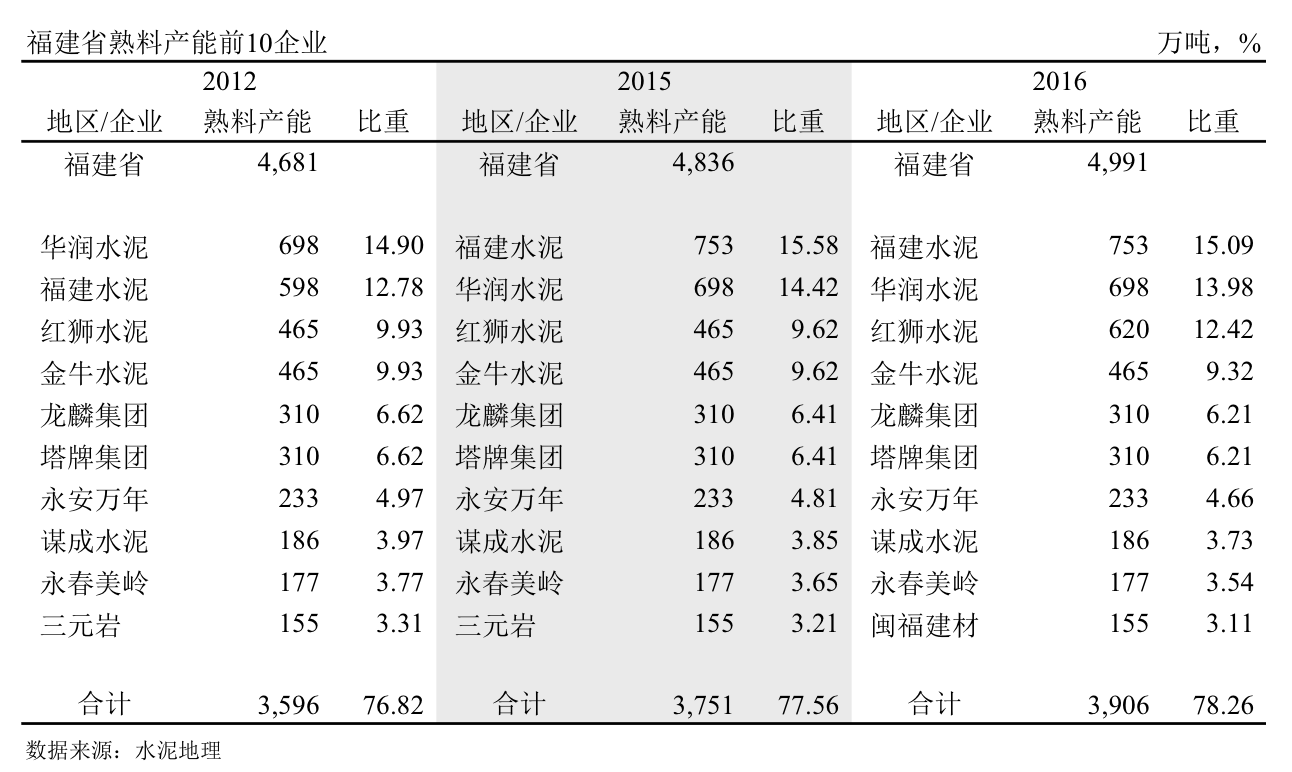

2016年,福泥、华润、红狮、金牛4家企业产能占全省比重49%。

产能发挥率:2015年84%,在全国位于高位;

产能发挥率:2015年84%,在全国位于高位;

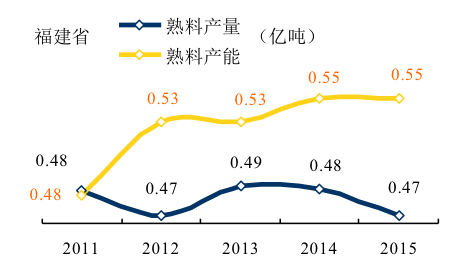

房地产新开工面积:截止2016年11月,较去年同比负增长9.29%,在全国反弹背景下,仍逆势走弱;

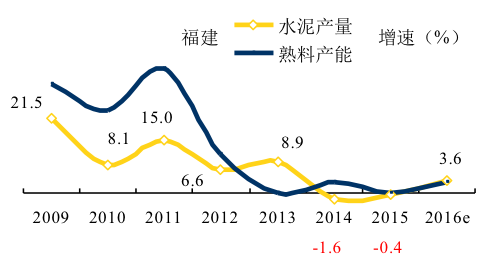

水泥产量:较去年略有增加,增速高于全国;

水泥价格:年末在全国普涨背景下,价格滞后反弹,较年初增长100元/吨,冲到一个非常理想价位350元/吨。由于年初价格过低,全年平均价格258元/吨;

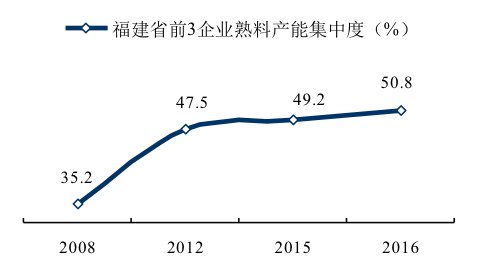

集中度:福建18家熟料企业(运行中),产能前4企业:华润、福泥、红狮、金牛,占全省产能比重49%,集中度过于偏低。

一、熟料产能发挥率

福建新型干法水泥发展受到众多条件制约,滞后东部地区。一是,福建少有大规模矿山,大多是"鸡窝矿",采用凹陷开采,大企业基地建设模式受到制约;二是,从山区到沿海,山路运距长,运输条件受限;三是,本地企业投资愿望不强。

2008年,只有3条5000 t/d生产线。市场快速发展,新增产能较为平稳,产能发挥率保持较高水平。

2009年后新建产能以5000 t/d 为主,产能急剧增加。2013年后需求放缓,产能发挥率随之下调,就全国范围来说,还保持较高发挥率。

二、房地产&基本建设

2011年以来,福建省房地产新开工面积四降两升,2014年是连续3年负增长。2016年,和全国一样,房地产新开工面积有所反弹,但仍是负增长。

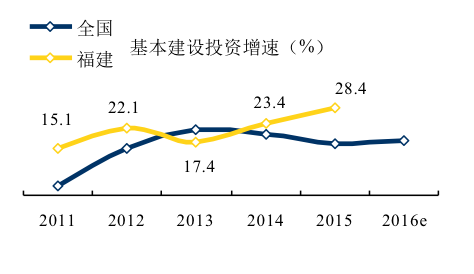

基本建设投资是国家调整经济发展重要手段,2012年后,福建省基本建设投资保持较高速度,高于全国。2015年,同比增长28.4%,平抑房地产一路下滑的颓势。(2016年国家统计局仅发布全国数据)

三、水泥产量

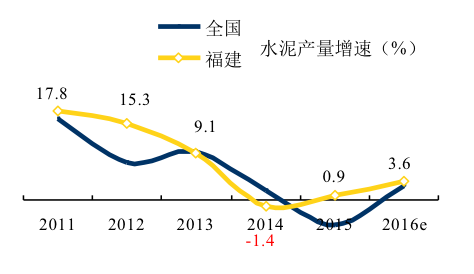

进入21世纪,海峡两岸关系改善,极大地推动福建经济建设,从而拉动水泥需求。2001~2012年,福建水泥产量平均增速15.4%,持续高速发展。2014年增速大幅放缓。

四、水泥价格

2011年,福建水泥价格顶峰,除2016年外,价格都高于全国平均水平(矿山成本高)。2015年以前价格都在350元/吨以上,是全国高价区。

2011年,价格见顶,高出全国57元/吨;

2005~2013年,高出全国20~60元/吨;

2011~2015年,和全国价差呈逐步收窄,2014年较上年下挫84元/吨,2015年价格持平全国;

2016年,价格再度走低,低于全国35元/吨。

从价格走势上看,随着全国水泥产能过剩加剧,通往福建便利的水路运输和沿海大规模中转站建成投产,越来越开放的福建市场价格维系在高位已不再可能。

五、集中度

福建集中度指标在全国处于偏低,本地龙头企业长期保持龙头地位,2005年前保持较高比重,而后都在20%以下,基本是在闽北地区以新建模式发展。

红狮、金牛以新建小区域发展,在福建集中度都在10%以下,2016年,红狮漳平三线投产,集中度上升到12%。

华润2010年通过收购三德进入福建,本有非常庞大计划,欲打造华南大市场,当然目标是重组福泥,但没有找到合适切入点。于是集中在闽南龙岩一地"砸"下三条线。

几家大企业没有形成区域优势,诸侯纷起,中型企业划线圈地,各成小气候。

六、企业变迁

福建发展新型干法水泥滞后于周边地区。由于福建2020欧洲杯网上投注 在沿海,生产基地在山区,缺乏大型矿山资源。企业规模偏小、分散,集中度也较低。

~2001年

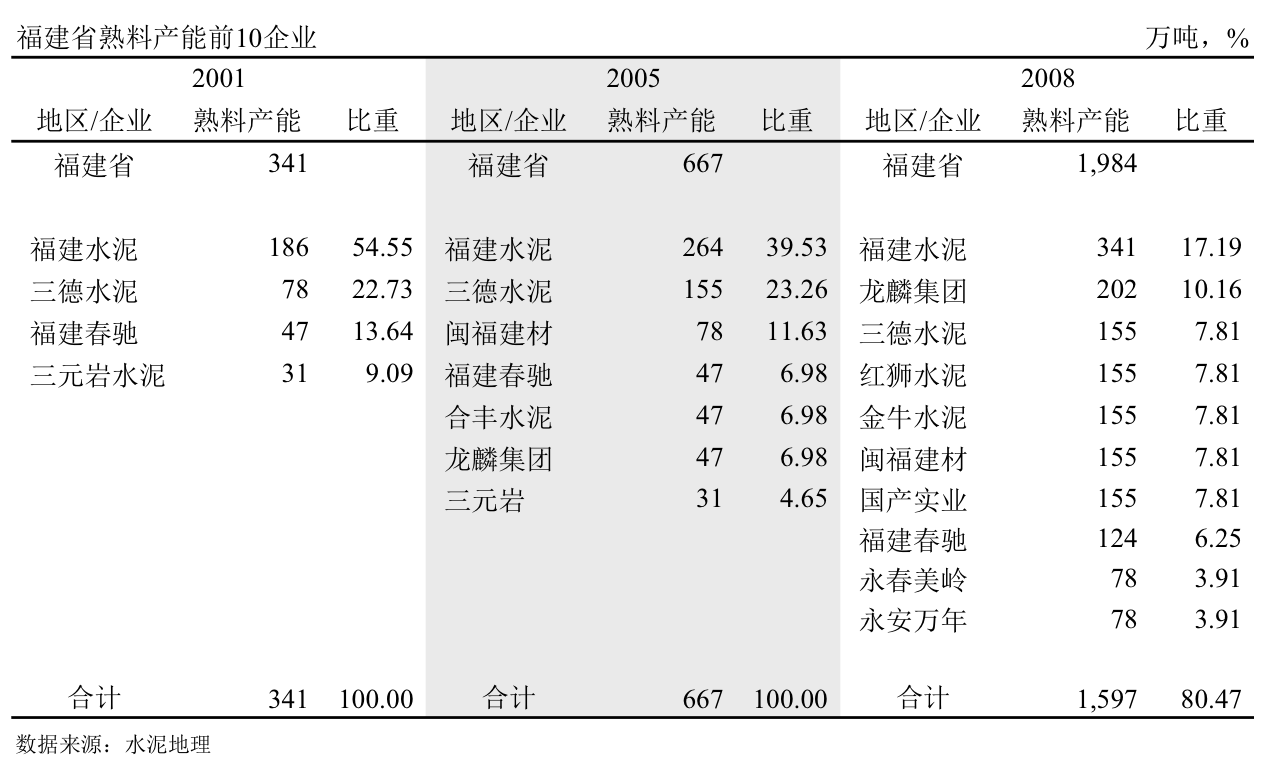

4家新型干法熟料企业, 6条生产线,熟料产能341万吨。

福建水泥在三明、南平两地3条生产线,熟料产能186万吨,一家独大,产能占全省55%。

三德,台资企业,福建省首条2500 t/d 线。

春驰、三元岩两家民营企业,小规模生产线。

2002~2005年

4年新增3条线,产能达到667万吨,新型干法发展速度大大落后周边地区。

福建水泥继续保持龙头位置,在三明建设2500 t/d 线。

三德再投2500 t/d 二线,本地民营企业闽福、龙麟首条线建成投产。

2005年水泥产量2,714万吨,新型干法熟料产能667万吨,市场有新型干法水泥发展巨大空间。

2006~2008年

这一期间,福建新型干法进入多元发展阶段:

浙江民企红狮、金牛进入福建龙岩、三明两地,在漳平投下第二条5000 t/d 线;

台资企业国产实业投下福建第一条5000 t/d 线,振鸿在龙岩漳平投产2500 t/d 线;

本地民企龙麟投产5000 t/d 线,闽福2×2500t/d 线相继投产,具有矿山资源、生产成本地优势;

2500t/d 规模生产线成为市场主流。

2008年水泥产量4,509万吨,新型干法熟料产能1,984万吨,新型干法水泥占比迅速提升,70%左右。

福建水泥继续以341万吨继续保持产能第一,龙麟取代三德成为第二;三德、红狮、金牛、闽福、国产5家以155万吨产能并列第三。

3条5000 t/d 线建成投产打破福建不能建大线"禁区"。

2009~2012年

市场容量有发展空间,落后产能仍有淘汰空间。这一期间新型发展向一个更高水平建设发展。投产20条生产线,其中17条5000 t/d 规模生产线,福建水泥生产线结构发生了根本转变。

2010年华润通过收购三德进入"一度封闭"的福建大门,在龙岩一地三点建起3条5000 t/d 规模生产线,规模超越福泥;

福泥、红狮、金牛,迎头赶上,各新建两条5000 t/d 线,塔牌进入福建。

福建水泥基本形成南北4家主导市场格局,北有福泥、金牛,南有华润、红狮。4家企业合计产能占福建48%,话语权并不强。

龙麟、塔牌、万年、谋成、美龄、闽福二线都具一定规模实力。

沿海中转水泥能力发展势头明显加强,其优势显而易见。在福建是从山里开石头(福建山区大型矿山不多,且是凹限开采,成本很高)远道运输还是沿海水泥进入,哪个更有优势在当时还有一番争论。

2012年水泥产量7,259万吨,熟料产能4,681万吨,基本满足市场需求。但沿海水泥凭借成本优势进入已是不可逆的了。

2013~2015年

水泥需求向上势头不再,2013年以来水泥产量在高位徘徊。

期间仅有福泥一条5000 t/d 线投产,产能规模反超华润。

这一期间更多的是水陆两路水泥通道间的角力,中转库沿海岸线由北至南一路布下来,布点增加、规模加大,市场竞争力趋强,进入水泥增多。

2016年

在市场大背景下,市场整合,企业间重组再度提上日程,华润、福泥在市场上"相交"已有5年,产业的方向、市场的变换、效益的诉求,促使两家走到一起。

六、点评

福建水泥很有特点,从一个相对封闭区域走向全面开放,这也是一个过程。福建市场将面临两个问题。一个是集中度提高,一个是水路、陆路运输所形成新的市场格局,这两个问题又交织在一起。

福建水泥是以新建为主的发展模式,所以集中度不像其他地区有较大幅度提高。

华润、福泥在销售上联手,解决市场销售问题。福建市场分布在沿海城市一线,作为两家本地企业,意识到外来水泥对市场的影响力会不断增加。前两年中转水泥主要是进入北部沿海城市,龙岩是全国第五大熟料生产基地(唐山2,914、芜湖2,585、清远2,558、枣庄2,440、龙岩2,387万吨),漳州水泥周转库的投产必然加大龙岩水泥企业的市场压力。福建本地水泥和外来水泥的市场竞争也是这两年价格走低原因。

福建2020欧洲杯网上投注 格局正以陆路、水路进入以沿海市场为界展开,这一格局必将推动市场的进一步整合。华润和福泥已成立销售公司,面对外来市场压力,必将进一步紧密(华润在云南和昆钢也在推进)。

坊间传说海螺曾考察福建市场,由于矿山条件不符海螺建线标准,因而放弃在福建建线打算,只在南平建阳有一家粉磨站。福建市场是海螺"T"型战略延伸市场。北起宁德,南到漳州,都有自建或通过经销商周转的海螺水泥,在市场有品牌影响力。

红狮和金牛都是浙江企业,两位章姓老板是本家兄弟,企业都做的有声有色、红狮在漳平三线已经投产,两家企业熟料产能达到1,100万吨,贯穿闽南闽北。

福建省集中度低,2015年市场下行以来,使不少企业举步维艰。福建会形成几分天下:福建内陆地区进行区域整合,华润、福泥已开先河,必然会进一步推动;沿海水泥主要是来自海螺,也必将推动福建市场的整合。福建必然会从一个产业非常分散局面走向由几家企业主导的格局,这也是其他区域走过来的经验。

注:2016年熟料产能未包含停运产能。