打印本文

打印本文

关闭窗口

关闭窗口

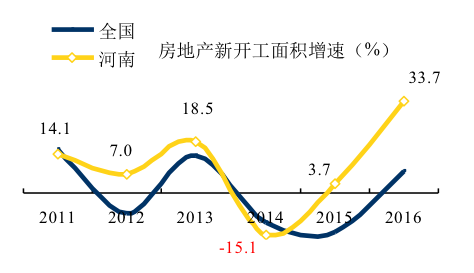

河南是水泥大省,曾26次进入全国水泥产量前6行列,2008年以来4次第三,2012年连续3次第二,2016年若不是年末错峰生产,仍会在第二位置上。

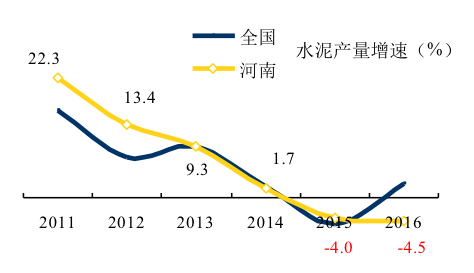

2015、2016年水泥产量连续两年负增长。

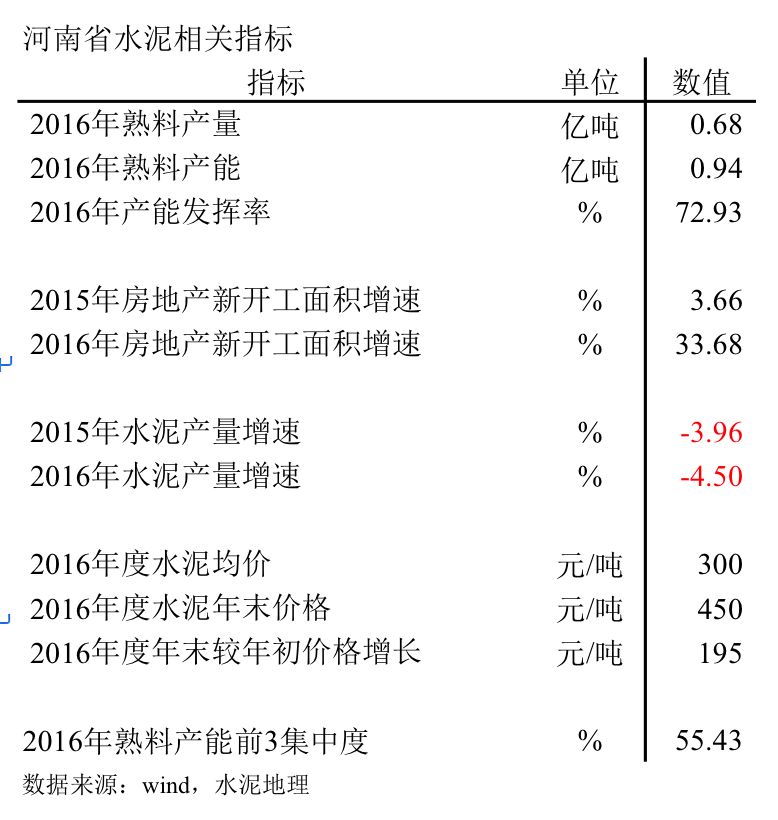

2016年,熟料熟料产能6,834万吨,是2012年以来最低一年,全国熟料产量排名第八位。

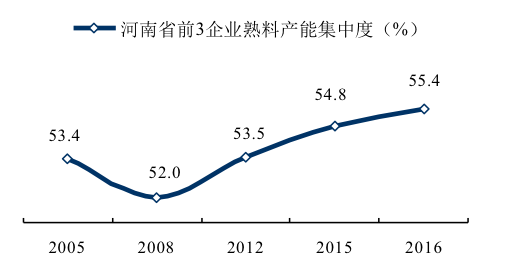

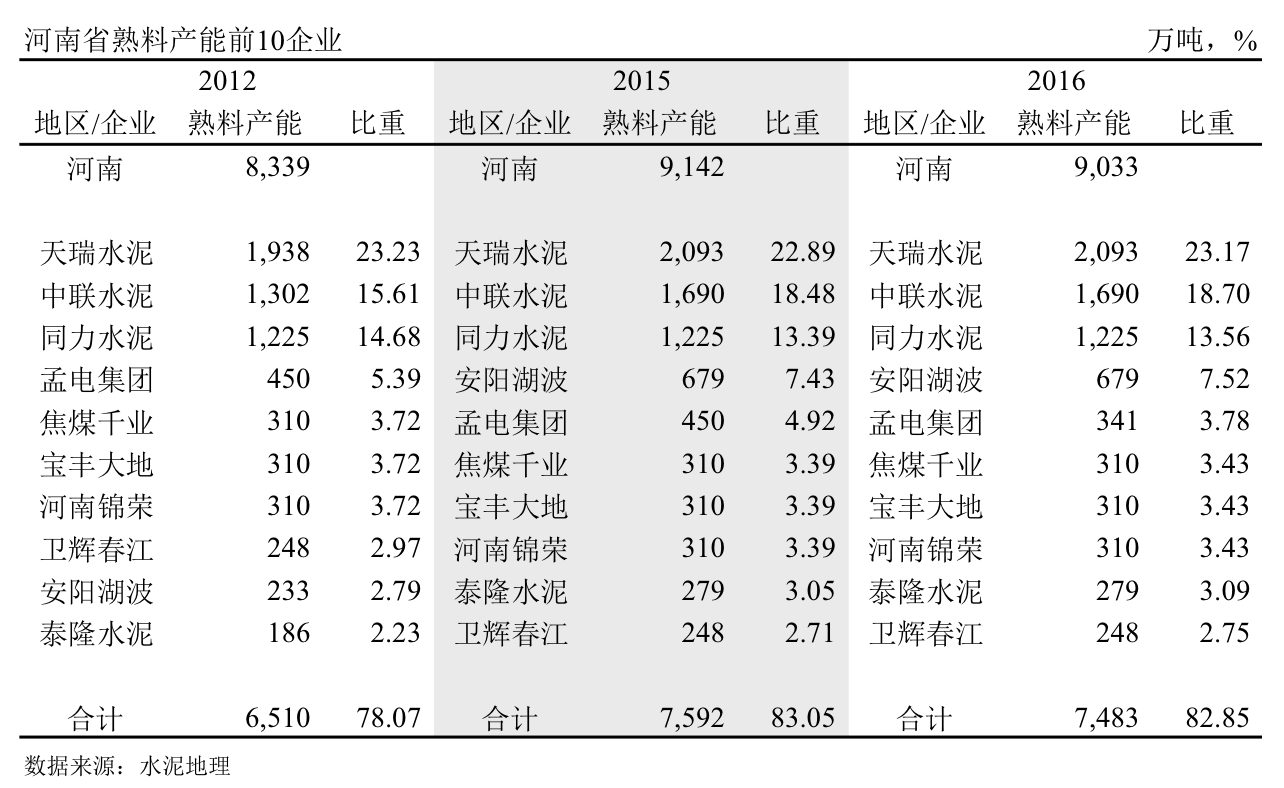

2016年,天瑞、中联、同力前3熟料产能力占全省比重55%,至2008年以来一直维持在这一水平。

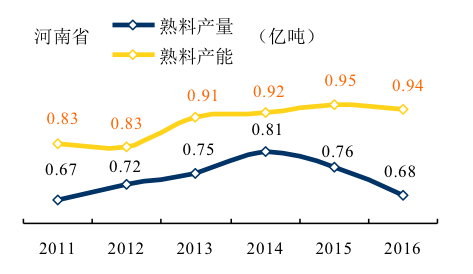

产能发挥率:2016年73%,处于北方和南方地区之间;

产能发挥率:2016年73%,处于北方和南方地区之间;

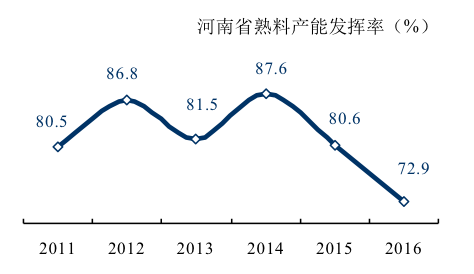

房地产新开工面积: 2016年较2015年大幅提升30个百分点,利好水泥;

水泥产量:需求、供给端都有变化,坚持错峰生产,水泥产量持续下降;

水泥价格:2016年前三季度,价格一直在低位运行,进入10月,受环保治理、煤炭提价等因素,价格强劲反弹,一度摸高500元/吨以上,年末较年初增长195元/吨,年末450元/吨;

集中度:河南熟料企业20多家(运行中),产能前3企业:天瑞、中联、同力,占全省产能比重55%。

一、熟料产能发挥率

河南位于全国中部,和山西、河北、山东、江苏、安徽、湖北、陕西七个省份交界,其中有六个省份水泥产量在前12。河南省在2015、2016年的水泥、熟料产量都在下降,既有市场原因,也有主动应对市场原因。据不完全统计,已停运产能900万吨,但也有新上产能。2011年后,新增产能2,000万吨,导致熟料产能运转率不断走低(扣除停运产能)。

二、房地产&基本建设

2011年以来,河南省房地产新开工面积大幅波动。2016年,和全国一样,房地产新开工面积强劲反弹,增幅创10年来新高。

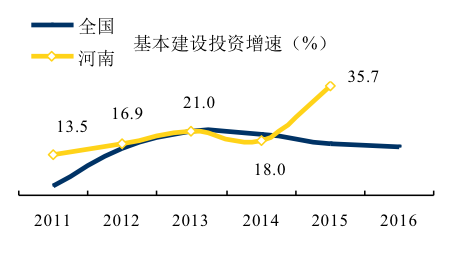

2011年以来,河南省基本建设投资速度持平于全国,2015年,同比增长35.7%。(2016年国家统计局仅发布全国数据)

三、水泥产量

河南至1974年水泥产量进入全国前6以来,水泥消费持续走高。1993~2007年连续15年在4~6位徘徊,2008年突破进入前3。

2015年需求下滑,较2014年缩量400万吨,2016年为治理大气污染,减少排放压缩产量,较2015年减量960万吨。

四、水泥价格

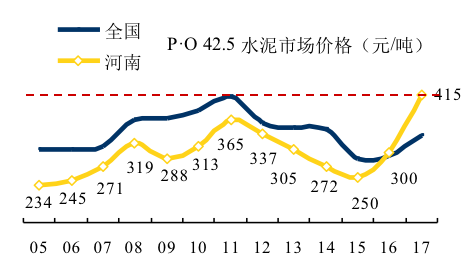

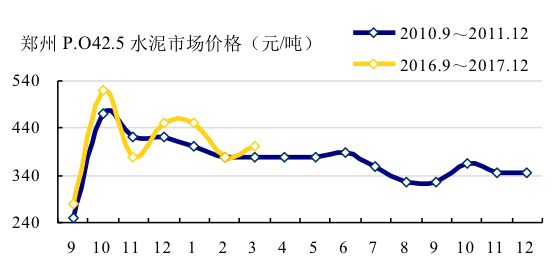

河南水泥价格(郑州)一直在全国水平之下,2016年的年末反弹,第一次"翻身"超越。

2016年年末价格450元/吨,较历史最高水平2011年365元/吨高出近85元/吨。截止3月,价格虽有小幅回落,但仍在415元/吨,大超全国平均水平线。

五、集中度

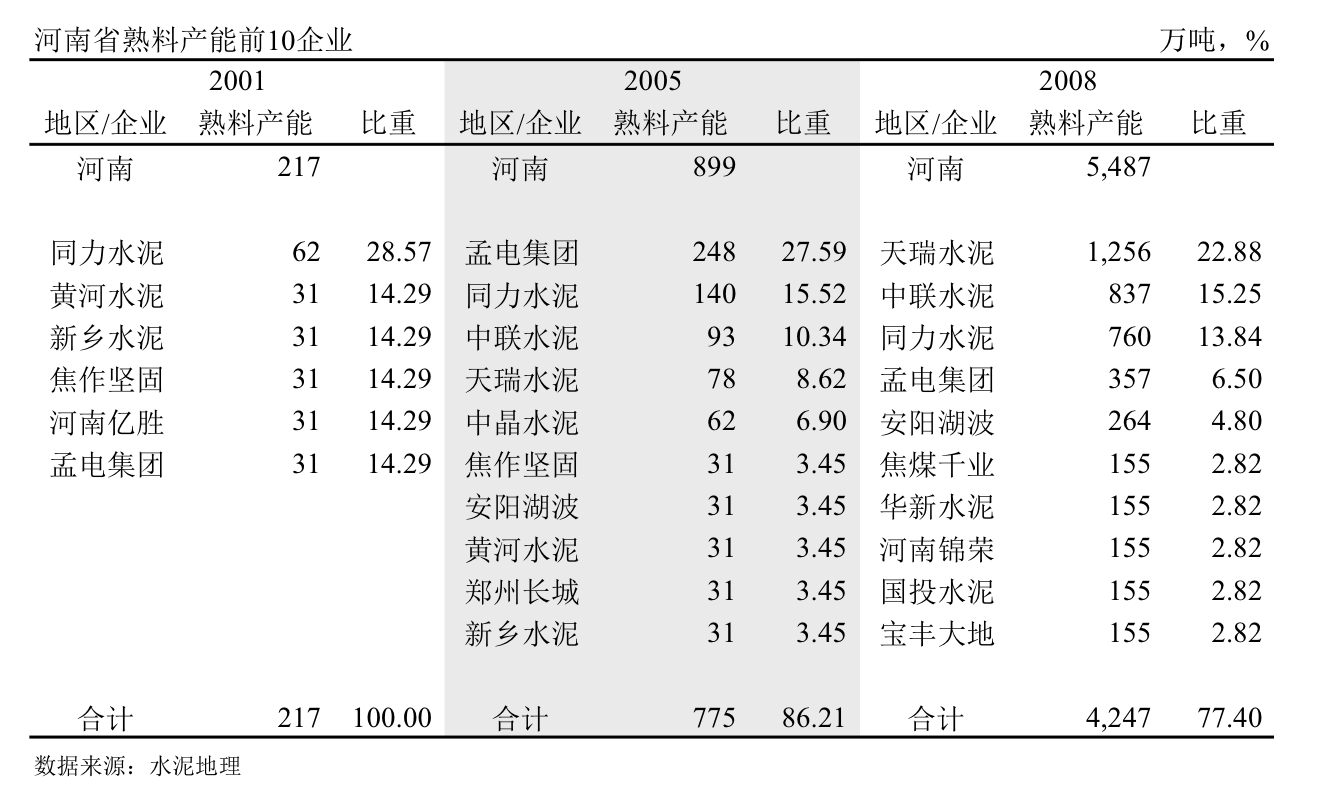

2005年熟料产能前3企业是孟电、同力、中联。

2008年,天瑞翻盘,中联位居第二,同力排三,这一格局一直延续到目前。

河南二线企业都具一定规模实力,如:湖波、孟电、宝丰、焦煤、泰隆、春江。

中联早期在南阳地区进行过区域市场整合,而后天瑞、中联、同力有些单线小规模整合。

河南市场大,不断攀升,是一个相对封闭的好市场,但集中度低、市场整合推进慢,是效益不高的重要原因。

2016年,河南省政府加大大气污染治理力度,国办发【2016】34号文指出供给侧改革方向,河南省行业抓住这一机遇。

六、企业变迁

河南是水泥大省,地处中原,对全国水泥业有一定影响。

~2001年

6家新型干法熟料企业,熟料产能217万吨,鹤壁同力是唯一一条2000 t/d 线,其他都是1000 t/d 线,现在都已关停。

2001年水泥产量4,200万吨,新型干法水泥不足10%,有巨大发展空间。

2002~2005年

河南水泥工业进入快速发展时期,先后建成13条线,合计熟料产能899万吨。

孟电水泥发展最快,2条3000 t/d、2条1000 t/d 线,熟料产能248万吨,占全省新型干法熟料产能28%。

同力再一条2500 t/d线,中联、天瑞都拥有2500 t/d 以上规模市场线,其他10家企业都是1000 t/d 线。

企业分布都是单点,尚未形成区域。

2005年,山东水泥产量6,200万吨,新型干法水泥仍有很大发展空间。

2006~2008年

河南水泥工业发展最快时期。其背景,河南省政府下大力气,从2005年到2007年底,用三年时间完成了对所有立窑的关停。

这一期间,新上40条线,新增产能4,600万吨。河南省大破大立,使河南水泥结构发生了根本变化,走在了全国前面,引起全国水泥业关注。

由此确立了天瑞、中联、同力三足鼎立格局:

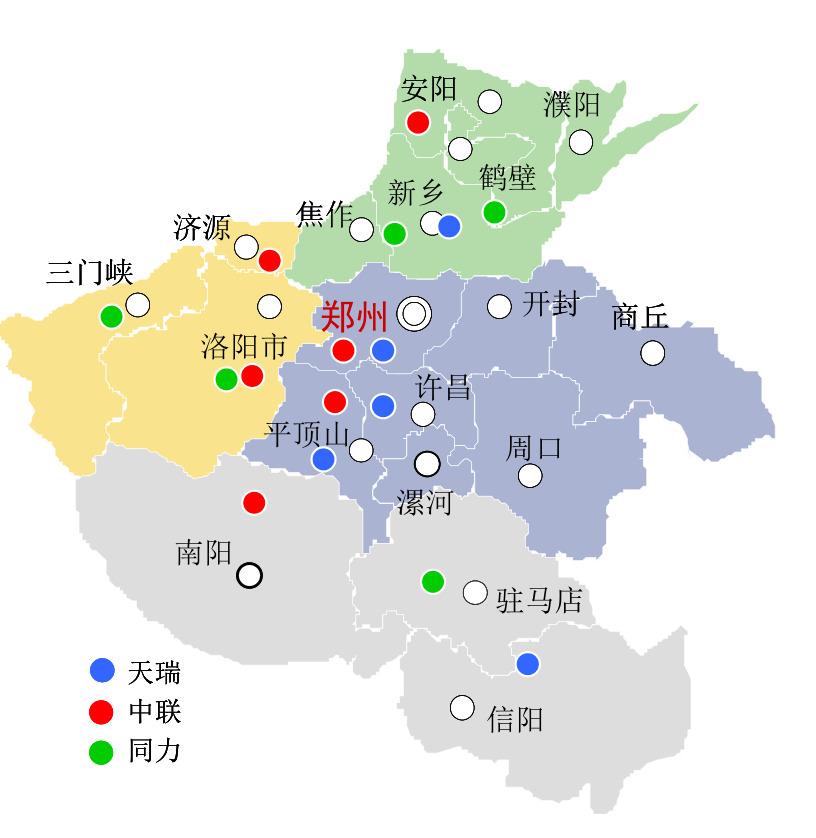

天瑞,9条线,除早期2500 t/d线外,清一色5000 t/d线,熟料产能1256万吨,占全省产能23%。天瑞布局占优,沿新乡、平顶山、许昌、信阳,由北向南一路排开,辐射开封、商丘、周口市场。

天瑞,9条线,除早期2500 t/d线外,清一色5000 t/d线,熟料产能1256万吨,占全省产能23%。天瑞布局占优,沿新乡、平顶山、许昌、信阳,由北向南一路排开,辐射开封、商丘、周口市场。

中联,8条线,两条2500 t/d 线,其余都是3000 t/d 以上规模生产线,熟料产能837万吨,占全省产能15%。从南阳经平顶山,向北安阳方向推进,实现"三阳开泰"布局。

同力,6条线,除鹤壁两条2000t/d 规模水平生产线外,在鹤壁、新乡、洛阳、驻马店建起4条5000 t/d 线,熟料产能760万吨,占全省产能14%。同力采取单点,独处一隅,分布式布局。

孟电在新乡一地集中建设5条线,目标郑州市场;湖波移师许昌,脚踏两只船;千业、华新、锦荣、宝丰、新登、义马都建起5000 t/d 线。

2008年,河南水泥产量首度突破1亿吨。

2009~2012年

2009~2012年

这一期间是4万亿投资高潮期间,全国大部分地区水泥需求都有很大增长,平均增长11.9%,河南增长11.0%。这一期间河南水泥产量在1.17~1.48亿吨,2010负增长2.0%,2009、2011年增长都在15%以上。

新增熟料产能2,850万吨,天瑞新增700万吨,中联、同力新增都在470万吨左右,三足鼎立格局基本没有太大变化,焦作焦煤、平顶山宝丰、三门峡锦荣、新乡春江都有双4000 t/d 线以上规模配置,二线企业实力得到加强。

2013~2015年

水泥产量在1.66~1.70亿吨,连续三年保持全国产量第二,2015年再次负增长2.4%。

中联水泥新上2条线,产能达到1,600万吨,天瑞、中联、同力有单线收购运作,市场格局变化不大。

湖波在安阳、许昌新上两条5000 t/d以上规模生产线,产能规模跃升第四位。

据不完全统计,先后有20家生产线停运,合计产能960万吨。

熟料产能9150万吨。

孟电进行二次技改,将原有3条3000 t/d 规模以上生产线拆除,新上2条6000 t/d 规模生产线,在2017年前投产。

七、点评

河南地处中原,是产量大省,1993年以来一直位于全国产量前6,2012年以来连续5年位于前3。但河南在水泥价格和产业集中度上表现并不如意。

2005~2016年,河南P·O 42.5 2020欧洲杯网上投注 价格291元/吨,低于全国50元/吨。河南前三企业天瑞、中联、同力3家熟料产能规模自2008年以来保持在52~55%,3家市场重叠度越来越大。市场整合度没有得到进一步推进,市场重叠度在增加。

河南有水泥高价格记录。2010年,国家为完成节能减排指标,拉闸限电,水泥供给端受到控制,市场供需关系陡然发生变化,河南水泥价格领涨全国,从9月250元/吨拉起,一度摸高到470元/吨,2011年8月回到325元/吨。

时隔6年,河南省政府出台严厉政策治理大气环境,要求 2016年冬季,在河南省将实施水泥、铸造、钢铁等重点企业错峰生产。如同2010年,市场供需关系再度重演,9月价格280元/吨,立马飞涨到520元/吨。对引领北方地区水泥价格恢复起到积极引领作用。

时隔6年,河南省政府出台严厉政策治理大气环境,要求 2016年冬季,在河南省将实施水泥、铸造、钢铁等重点企业错峰生产。如同2010年,市场供需关系再度重演,9月价格280元/吨,立马飞涨到520元/吨。对引领北方地区水泥价格恢复起到积极引领作用。

两次背景雷同,价格走势基本一致。业内同行都有共识,供需关系是决定价格的根本。在当前产能严重过剩背景下,去产量、去产能、重组整合是水泥工业必由之路。

注:2016年熟料产能未包含停运产能。

来源:足球亚盘怎么看