打印本文

打印本文

关闭窗口

关闭窗口

一、综述

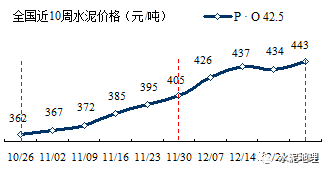

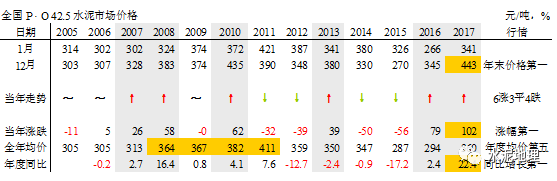

12月28日,全国12月第4周水泥价格再度上冲,443元/吨,较上周再度拉升9元/吨,本月度累计涨幅38元/吨,超出2010年435元/吨水泥价格。

2017年4季度进入旺季,在错峰生产、环保督查背景下,供给端受到压制,供需关系发生多年市场没有出现的"供不应求"行情,导致价格大涨。

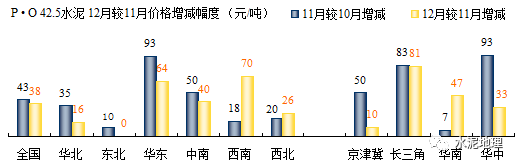

南方地区的涨跌幅度较大,华东最高,11、12两月156元/吨,其次中南、西南,分别为90、88元/吨。北方地区虽有涨幅,但差异较大。

2017年价格处于什么水平,有多大的涨幅,通过几个价格指标加以分析:

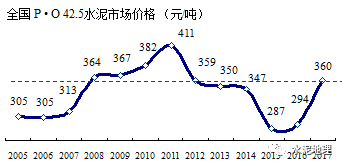

至2005年价格数据跟踪以来,价格年末较年初价格比,6涨3平4跌,2017年处于涨势,与2010年背景接近,年末价格大幅拉涨;

2017年年度均价360元/吨,为2005年第五高位,距2011年仍有很大差距;

2017年年末价格443元/吨,为2005年以来最高位;

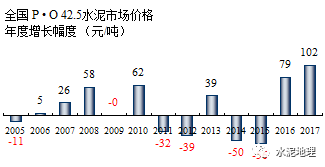

2017年当年涨价幅度102元/吨,为2005年以来最高位;

2017年年度价格同比增长幅度22.4%,为2005年以来最高位。

2017年价格大幅拉高,主要原因:

一是,2011年以后,年度均价价格从411/吨连续4年负增长,跌至287元/吨,跌去124元吨,价格有强烈反弹动能;

二是,2016~2017年度错峰生产"去产量",改变了市场供需关系;

三是,2017年年末,"限产"放大了需求,水泥旺季供不应求,价格应声而涨。

二、展望

2017年行将过去,2018年市场价格会有怎样表现,为大家所关注。

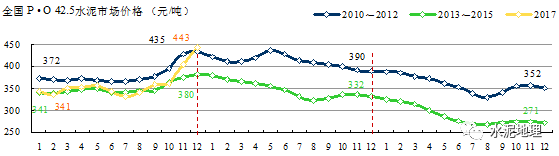

2017年价格走势类似2010、2013年,价格从年初由低走高,年末发力,但背景有所差异:

l 2010年,4万亿投资第二年,需求在高位增长,年末拉闸限电,完成环保指标,压制供给、"放大"需求;

l 2013年,需求端房地产、基建投资双发力;

l 2017年,需求高位持平;错峰生产、环保督查,为环保让路,和2010年异曲同工,压制供给、"放大"需求。

l 2018年将至,价格会有如何表现,对和2010、2013、2017年接手的2011、2014年价格走势进行分析,对2018年做出预判。

l 2011年,4万亿第三年,需求继续拉高;承接2010年末价格高位;当年新增熟料产能2亿吨,为历年年度增长之最,市场供需关系发生变数;价位由高走低,从435元/吨跌至390元/吨,年度均价411元/吨,为历史最高。

l 2014年,承接2013年4万亿2.0版,需求保持微增长,但不抵新增产能增长,市场供需关系恶化;价格由高走低,从380元/吨跌至332元/吨,年度均价347元/吨,跌回两年前水平。

l 2018年,承接2017年末价格高位443元/吨;预计需求持平或略低2017年;错峰生产、环保督查在2018年不会收手,只会加强,这就意味市场供需关系仍会维持去年水平。总体来说,市场供需关系要好于前几年水平,但弱于2011年,年度价格有望在380~410元/之间。

l 2016年是大企业间重组的一年,2016、2017年市场价格回调,有赖于市场集中度的提高,大企业主导市场的能力加强,在这点上2018年要强于2011、2014年。

l 2018年,对水泥行业来说,环保和去产能是关键词。国家不会牺牲环保来追求GDP,只会加大对环环保整治的力度。通过提升环保指标,一是,对水泥产业提出了更高的要求,同时对不达标的企业,正是结构调整、去产能的利器。二是,面对不断下行的需求,产业只有拿出切实可行的办法,既要借助政府的出台相关政策,也要通过市场这只手,依靠产业的自身力量去淘汰落后产能。

l 去产能、环保将是水泥产业在十三五期间的攻坚战,也是保持水泥产业持续健康发展的必由之路。