打印本文

打印本文

关闭窗口

关闭窗口

2017年底水泥行情搅动了圈内外许多人的神经,500、600,水泥价格应该很快过1000元了!圈里人不禁喜形于色、欢欣鼓舞,水泥老板们估计梦里都会笑醒。

当然,水泥的高价格似乎带来了一些不怎么令人高兴的事情,有人竟然开始琢磨进口水泥熟料了,华东落地价只有380;还有,有人竟然以协会名义投诉水泥乱涨价、搞垄断,这是干嘛?本是同根生,相煎何太急,混凝土有本事你也涨呀!告哪门子状呀,真是秋菊!

2017年是水泥行业盘满钵满的一年,在需求没有明显放大情况下,通过水泥“去产量”,供求关系得到明显改善,价格水平得到明显提升。但能否据此得出水泥价格可以过千的结论,水泥价格高枕无忧了?匠人认为事情远非如此简单。

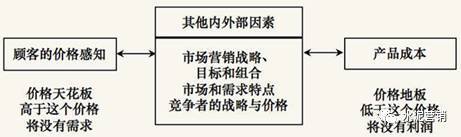

影响水泥价格的因素很多,包括企业内部因素(营销目标、品牌定位、成本结构等),客户因素(客户需求特点、价值感知、价格弹性),还包括竞争因素(供求关系、市场结构、供给价格弹性、竞品价格、竞品定位等)。其中影响最大、最直接的莫过于竞争关系。

一、水泥价格水平上、下线的确定

水泥价格实际上被限制在两条价格线之间,它的下线是社会平均水泥生产成本,上线是客户对水泥产品价值感知的最高值。价格下线是由水泥企业成本决定的,低于这个价格,水泥企业就要亏本,不可能维持持续生产活动。如果把固定成本看作沉没陈本,它无论如何是不能低于水泥生产的变动成本的。这一点在2015年下半年的全国性价格战中体现的淋漓尽致,某些市场的PC32.5卖到了130~140元/吨,PO42.5 150元/吨,一些企业最终应为成本因素退出了市场。成本因素给出企业愿意承受的价格底线,一旦跌破这个底线,企业将无法继续生产。

水泥产品价格上下线确定

水泥价格运行区间确定后,具体价格水平主要取决于供求关系、市场结构(集中度)。

二、竞争关系是影响价格水平的绝对因素

水泥产品竞争关系是从两个维度展开的,供求关系与市场结构。

影响水泥价格的首要因素是供求关系。从市场宏观角度来讲,产品的价格水平是由“看不见手”调剂的,受到供给需求曲线制约。据统计,截止2016年全国约有3500余家水泥企业,水泥干法线1769条,水泥熟料设计产能18.3亿吨,实际产能20亿吨,折合水泥产能36亿吨。

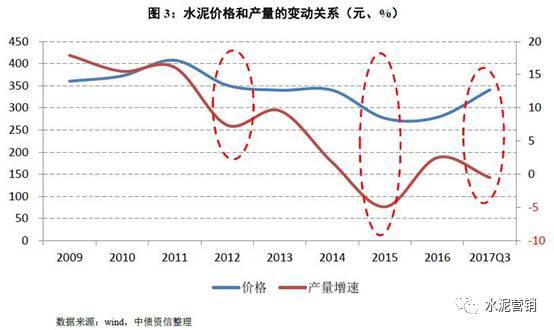

水泥行业是需求驱动型行业,下游主要对应房地产和基建施工。研究一下下图(水泥产量与价格变动关系)可以清楚发现:2009年~2013是中国水泥黄金周期,水泥产量(需求)增速在10%以上,价格水泥在全国价格水平在350以上。经历了水泥行业黄金周期的人都知道,它的达成有赖于国家“四万亿”经济刺激以及2008年以后水泥新产能尚未完全释放,即理想的供求关系。从需求对行业景气度的影响程度来看,在需求高速增长或显著下降阶段,需求是决定行业景气度的核心要素,需求越旺盛,行业景气度越高,价格水泥也表现好。

经过近20年的高速增长后,随着宏观投资增速的逐步回落,水泥需求已过高速增长期,目前基本达到历史顶点,近两年大约维持在24亿吨左右,未来3~5年需求将缓慢波动下行。36亿吨产能对应24亿吨需求,全国平均产能过剩率33%,状况差的区域市场可能过剩率估计要超过50%,意味着局部市场如果要做到供求平衡,需要减产50%以上。

水泥供求关系恶化对行业冲击在2015年集中爆发,当需求增速同比大幅下滑时,水泥价格也随之大幅下降,全国范围水泥价格战随即爆发。

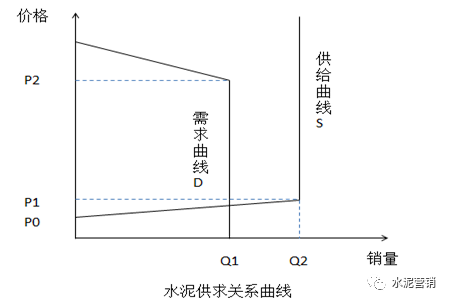

让我们用供求关系模型来解释2015年这场价格战。在这个模型中,只做了一个假设,区域市场封闭,没有外来水泥干扰。我们可以认为P1价格是市场下线,P2价格是市场上线,在此P1、P2区间中,需求曲线与供给曲线价格弹性均为0,两条曲线段实际上是两条平行于纵轴的平行线段。P1价格水平,在2015年全国水泥价格战中已经探明,各地略有不同,大概180元/吨左右;至于P2最高价格,市场中可见参考数据不多,暂定800元/吨。

在上面供求关系中,需求曲线短期是不变的,可变的只有供给曲线。经济学告诉我们,在任何情况下供给永远等于需求,即 实际供给 = 需求,2020欧洲杯网上投注 均衡就此演化出三种情况:

供给大于需求,即曲线S在曲线D右侧,市场均衡价格低于市场最低价格P1,这种情况就是国内的严重供过于求的市场状况,2015年全国性水泥价格战就是这种情况;

供给小于需求,即曲线S在曲线D左侧,S曲线与D曲线上部相交,市场均衡价格高于市场最高价格P2。这种情况对于国内水泥同行来讲只能是奢望了,它只在西藏、海南以及国外2020欧洲杯网上投注 能能够看到这种价格(注:国外2020欧洲杯网上投注 或者是高度垄断市场例如菲律宾、马来西亚,或者控制供给能力小于需求例如美国、欧洲);

供给等于需求,你会发现供给曲线S与需求曲线D在P1P2段重合了,重合意味着对于水泥产品来说,价格定在可以在P1P2之间的任何价格,这种奇特现象只有在水泥产品上才会出现。当然此处需要再次强调模型成立条件,区域市场封闭,没有外阜水泥进入。也就是说,理论上供求关系平衡的市场,市场价格可以在P1P2区间运行,实际价格水平取决于市场集中度及市场结构。

但是,在现实市场条件下,由于市场不可能被完全封闭,供给曲线不可能完全垂直与Q轴,它会向右上方倾斜,即还会表现出一点点供给弹性,它与需求曲线会有一个固定交点,形成一个确定的价格,它在P1P2之间。

当下错峰生产,本质上就是人为减少水泥供给,强制供给曲线左移,与需求虚线重合,从而达成供给与需求相等。这种方式,本质上是“去产量”,调节供求关系,并未达到去掉生产能力的目的,因此是一种短期临时措施。但是,按照前面模型,减少供给并不能理所当然地提升价格,它的均衡价格是P1P2价格区间,如若提升价格,还需要研究另外一个因素市场结构。

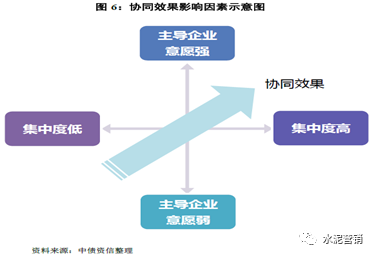

市场结构是影响水泥价格的另一个重要因素。这里提到的市场结构主要指市场集中度,及主要厂商的市场协调性。2016年水泥熟料产量排名前10家企业的熟料产量10.3亿吨,生产集中度达到56%(按熟料全国产能18.3亿吨),或者66%(全国水泥产量24亿吨,熟料产量15.6亿吨)。那么,除去这排名前10企业集团(其所属企业数量按500家考虑),剩余3000家中、水泥企业又是什么状况呢? 应该说,剩余的水泥企业,数量占据全国水泥企业数量的85%以上,产量仅占34%。由于众多小企业的存在,水泥行业市场集中度及市场结构是有巨大的负面影响的。

市场结构比较好的市场,比如鲁南市场,中联水泥历经三年先后整合泉兴、申丰、华沃水泥后,其单独市场份额超过90%,成为名副其实市场领导企业,市场集中度极高,市场领导者有足够的意愿与能力去管理好市场价格,抑制市场竞争对价格冲击,2017年价格基本达到了500,我们称这种市场为市场结构较好。历史上京津冀区域,由于唐山地区众多水泥厂的存在,市场协同效果一直较差,该现象直至2016年冀东金隅重组后得以扭转,新公司市场份额提升到60%以上,市场结构优化,市场价格2016年下半年起节节攀升。

相反,在市场结构不好的区域,如辽宁省、山西省,小散企业多,大企业市场控制力不足,市场集中度较低且没有明显的市场领导者,导致区域协同较弱,这种市场结构更接近于完全竞争市场,我们称之为市场结构不好。在这种市场中,市场竞争自然规律将发挥效力,竞争更加充分,价格将接近市场均衡价格。如果这个市场严重供过于求的,市场价格将直接跌入市场平均成本线以下。

三、仅仅局限在水泥“去产量”,水泥价格长期影响不确定

水泥行业“去产能”的实质力度很小,政策干预力度远不如钢铁、煤炭,亦无去产能相关补贴,基本只能靠市场无形之手优胜劣汰;且水泥产线开关成本不高,一旦需求有所回暖,休眠产能也容易复苏;加之水泥行业整体盈利表现仍较好,企业去产能动力不足,因而整体去产能进度比较缓慢。

在产能过剩严重且“去产能”进展缓慢的背景下,最有效改善供求关系手段就剩下“去产量”。2017年水泥需求虽继续下滑,但由于政府环保限产等政策加持,2017年水泥行业价格延续了2016年上升行情,业绩改善明显。但是,必须看到本轮环保限产在限制水泥企业生产的同时,部分地区亦限制工地施工,使得水泥供需两端受到双重挤压,而非仅供给侧调节,因而对市场实际供需关系的影响效果亦大打折扣。一旦明年进入销量旺季,环保措施取消,各企业竞相出货挣利益时,真正的水泥价格将面临挑战!

匠人认为,目前市场状态是各种因素聚集下市场弱平衡状态,这里面参与角力的有水泥主导企业、小散水泥企业、水泥大用户(商混、政府用户)、政府部门。一方面,企业自律协同及环保政策高压有利于目前水泥价格维持高位;另一方面,在水泥需求下行趋势明显(主要为房地产),去产能难有实质进展的背景下,若产能利用率长期保持低位,这种弱平衡如何维系是一个需要从战略角度考虑的问题。

最后,匠人重复一下另一片文章中有关水泥价格观点,本轮水泥高点500左右, 目标已经达成,大家见好就收吧,否则物极必反。