打印本文

打印本文

关闭窗口

关闭窗口

一、全国基本面

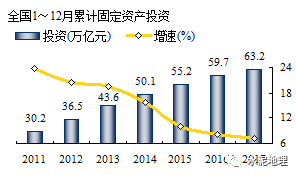

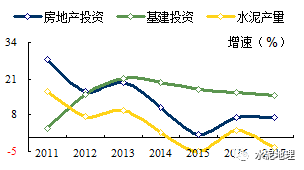

2017年,国家经济运行总基调是"企稳",全国固定资产投资1~12月完成63.17万亿元,任然保持持续走高态势,同比增速继续回落,7.20%。

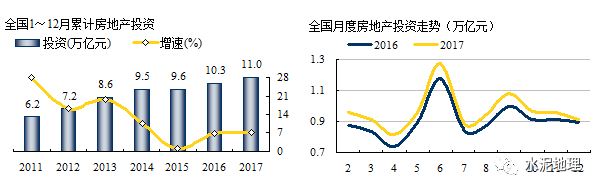

房地产投资比预期要好,继去年投资额突破10亿关口,2017年同比增长7.2%,完成投资10.98亿元。

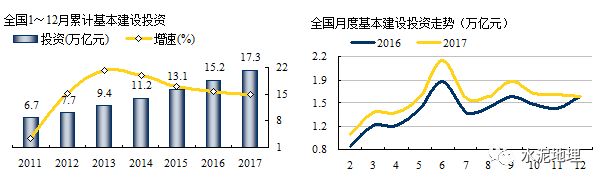

基本建设继续承担经济平稳运行托底重头,保持两位数高位增长,1~12月累计增速15.8%。月度走势稳定高于去年同期。

房地产、基本建设投资2017年继续有不错表现,是今年年水泥需求止跌企稳重要保证。但从两项指标历史数据来看吗,不难得出以下几点:

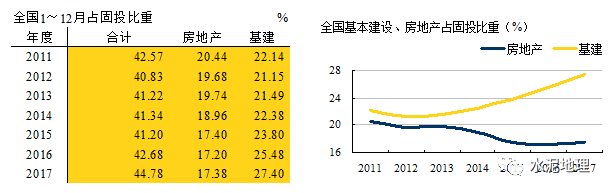

房地产、基本建设占固定资产投资比重分化,2012年两项投资分道扬镳,基建投资比重持续走高,房地产投资一路走低。2012年,房地产投资7.18万亿元,基建投资7.72万亿元,相差无几;2017年,房地产投资10.98亿元,基建投资17.31万亿元,差距大大拉开。

两项投资合计在固定投资的比重较为稳定,在42%上下两个百分点之间浮动,2017年为最高,44.78%,说明基本建设、房地产投资占固定资产投资比重在2017年有所提高。

结论:投资总量仍在高位继续增长,房地产、基建投资走势发生变化,基建投资仍保持高位两位数增长,房地产受政策调控,波动放缓,和水泥关联度更为密切。

二、房地产销售与新开工

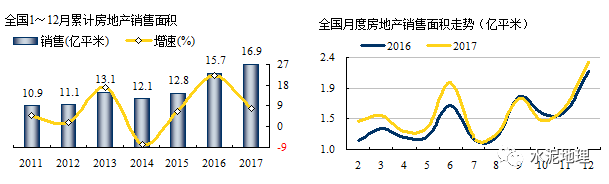

房地产和水泥需求关系最为密切,受政策影响大,波动过大直接影响水泥需求。

2015年国家房地产政策陆续出台,房地产销售市场在4季度火爆,2017年房地产承接2016年走势持续走高,同比增长7.66%,销售面积16.94亿平米,较上年增加近1.2亿平米。

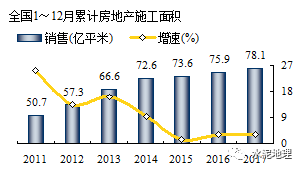

2017年房地产施工面积保持增长,完成78.15亿平米,同比增长2.97%。

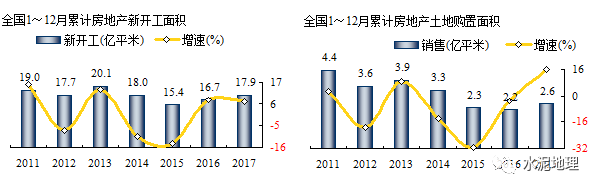

在房地产销售拉动下,房地产新开工表现积极,在2016年一改多年颓势,止跌企稳,2017年再度拉涨,同比增长7.03%。房地产土地购置面积,2017年出现转机,一改连续3年负增长,2017年同比增长15.8%。这两项房地产中长期指标都呈增长态势,增强对未来市场信心。

三、相关产业

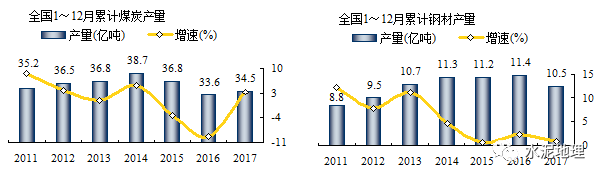

2017年市场转好是全局性的,钢铁、煤炭、电力等都或是持平,或是增长。产业景气度向好。

煤炭,产量在连续负增长两年后,出现反弹,同比增长3.2%,产量34.35亿吨。

钢材,2014年后,连续3年保持在11亿吨左右,2017年产量明显下降,回到2013年水平。

发电,2015年增速见底后,连续两年增长,2017年摸高至6.3亿千瓦时,创历史新高。

货运,2013年后维持波动高位运行, 2015年货运量摸高至450亿吨,2017年持平2016年水平。

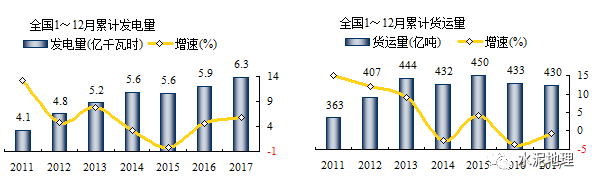

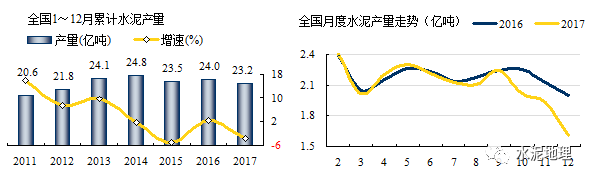

四、水泥产量

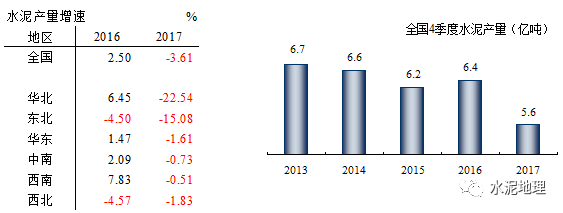

国家统计局公布2016年水泥产量,23.16亿吨,为2013年以来最低,同比负增长3.61%%。从月度走势来看,进入4季度,产量持续下降,是历年最低。其主因,国家在冬季实施错峰生产,加紧环保督查,压缩排放,使4季度旺季产量受到抑制。

水泥需求表现不一,全国所有地区不同程度负增长,华北、东北地区继续大幅度两位数下降,华东、中南11月还有微量增长,12月产量大幅下滑,增速由正为负。

值得关注的是。由于环保力度加强,2017年4季度产量大幅下挫,在旺季需求期,供给端供应不足,造成缺货是今年水泥价格大幅上涨原因。2017年4季度产量跌破6亿吨,11、12月产量跌破2亿吨,可见供给端的"去产量"效果十分明显,致使一些地区旺季供应不足,造成市场出现多年不见的有价无货现象。

五、水泥价格

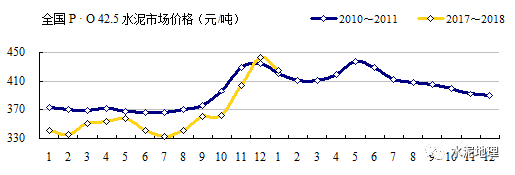

全国,2017年年末443元/吨,创新高,年度平均价360元/吨列2005年以来第5位,年度涨幅102元/吨。

2017年价格走势符合季节规律,做了两波行情,第二波行情在11月发力,较10月上涨43元/吨,12月再度拉涨38元/吨。其中6~8月下跌幅度偏大。2017年末价格已超过2010年,为2018年价格打下基础。2017年年末价格高企,收益于北方地区错峰生产和南方地区环保督查,市场供需关系得到根本改变。

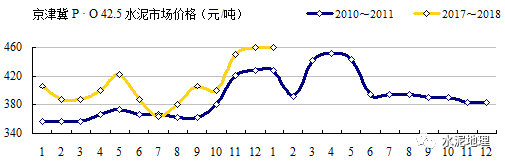

京津冀,2017年上半场行情主导地区是京津冀,2016年金隅、冀东重组对市场格局产生重大影响,全年走势大大领先2010年,进入4季度再度上攻。

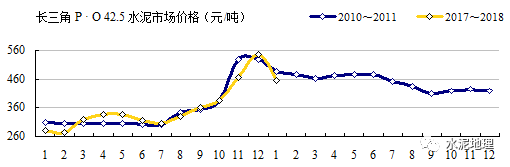

长三角,上半场虽有发力,但影响不大。进入4季度。强势发力,10月较8月上涨55元/吨,11、12月分别上涨80元/吨以上,对全国价格普涨起到关键作用。

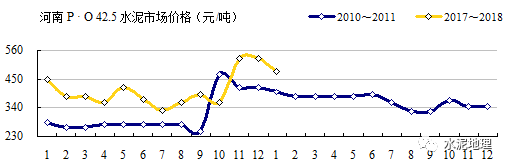

河南,多年一直是全国价格洼地,位于全国中部地区,是南北地区的结合部。2016年河南对全国市场价格企稳做出突出贡献,2017年,对全国价格反弹,尤其是在影响中部地区起到至关作用。

2017年,量减价增,关键在于错峰生产 + 环保督查改变了市场供需关系,供给端的"去产量"力度空前,市场失之已久的"供需关系"重归,水泥季节弹性重新启动,但区域间的不平衡日益凸显。

2018年需求空间不大,供给端释放的弹性在2017年有充分表现,2018年能否持续或放大,要看政府和市场两只手的相互作用。去产能喊了多年,有云没雨,实际不仅仅是水泥行业本身问题。北方市场价格都跌成地板价,过剩产能也退不出去,还是在围绕在"错峰生产"、"限产"上做文章。南方吸取了北方为市场所付出的代价,在供给端错峰生产做文章,开始有了实质性的进账。

区域不同,办法也不同,"吃螃蟹"的一定会付出代价。

金隅冀东、山水、天瑞90%以上产能集中在北方;海螺、华润、华新、红狮、台泥、亚泥90%以上集中在南方,独有中国建材,体量大、分布广,38%在北方,62在南方。

"去产能"没有推进,"等量置换"却逢时推出。在行业内已有不同声音,各道其理,两则间关系要搞清楚。去产能肯定是全局的,"等量置换"一定是点的,之间也必然有关系。38号文件说得很好,但实际上演变成"最后一道晚餐",你上我不上,肯定就会吃亏,只有你上、我上,拉个平手。市场好,大家都好,市场差,你我都有份儿。

2011年是行业效益最好的一年,大家都期望2018年能超过2011年,希望借2017年之势挑战2018年,行业再有个好收成。