打印本文

打印本文

关闭窗口

关闭窗口

长三角是华东的核心地带,又是长江出海口,一向有全国市场风向标作用。2014年,长三角水泥产量顶峰,4.54亿吨。2015年以来,产量持续下行。2017年水泥产量较2014年下降6.61%。2013年以来,总量维持在4亿吨以上高位运行,持续6年,是一个稳定的市场。

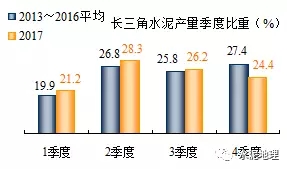

长三角地区产能发挥率在75~85%。安徽较江苏、浙江要高,2、4季度是全年市场需求旺季,2017年出现变数:

—— 2017年全年水泥产量较2013~2016年产量平均下降 2.66%;

—— 2017年上半年水泥产量较2013~2016年产量平均增长3.08%;

—— 2017年下半年水泥产量较2013~2016年产量平均下降7.69%;

—— 4季度水泥产量下降更快,13.65%。

上述数据表明,2017年全年整体下降2.66%,上半年是增,下半年是减。往年4季度是市场传统旺季,是当年产量最高季度,2017年4季度在旺季大幅减量是重要特征。

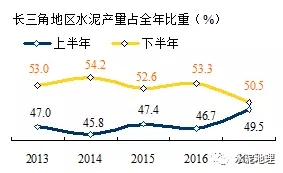

长三角地区1季度由于节日和冬季原因,产量占比最少,2、4季度是市场两个旺季,3季度是雨季,相对产量低一些,2017年发生变化:

—— 2013~2016年上半年产量占全年比重46.72%,2017年上升至49.46%。上升2.74%;

——2013~2016年下半年产量占全年比重53.28%,2017年下降至50.54%,上下半年首度持平;

—— 2017年4季度下降幅度最大,下降3.09%,其他季度有不同程度微增。显然2017年出现反季节现象。

长三角地区市场有如下特点:

—— 一年有上下(半年)市场之分,一般下半年占全年总量53.28%,高出上半年近7个百分点

—— 一年有两个市场旺季,在2、4季度

—— 4季度旺季,占全年比重最高,一般占全年总量27%以上

2017年,下半年、4季度产量占全年比重是近10年来最低值,4季度产量占比首度低于25%。

2017年4季度产量出现如此大降幅,既有需求面,也有供给面,主因是供给面,是年末价格大幅上涨原因 —— 市场出现供不应求。

纵观2017年长三角市场,是2010年翻版。长三角市场:

—— 中国经济最发达的区域,海螺装备国产化、大型化,实施T型战略,起步于此;

—— 市场竞争最激烈,经过充分洗牌,2008年,中国建材进入;

—— 进入市场成熟期,以海螺水泥、中国建材为主导,随行就市,积极进行市场运作,领先行业;

—— 地处长江下游,连接东部沿海地区,是一个充分开放市场。

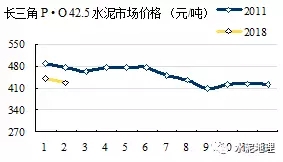

2011年是全国水泥价格峰值,而后一路下行,2015年触底,2016年企稳,2017年末强力反弹,长三角为主打地区,年末价格冲上548元/吨,高于2010年528元/吨水平。过高价格,必然引发外来水泥进入,加之进入1月雨雪天气,市场需求转弱,价格出现会回调顺其自然。

2011年价格维持高位,走势平平,其实不易。2011年托底价在9月,410元/吨,上半年均价477元/吨,下半年均价428元/吨,年度均价452元/吨。

2018年开门价格540元/吨,月底价格报收443元/吨,同比2011年488元/吨,出现很大差距,上半年缩小差距,是市场运作目标。若反超,要在下半年度,还要取决于上半年价格差距。

2017年,长三角市场为行业上交一份优异答卷,2018年,站在一个高起点上,短期既要再创利润新高,又将面对未来中长期,要落地"去产能"。2018年会有怎样表现,市场见证。