打印本文

打印本文

关闭窗口

关闭窗口

事件:公司发布2018年一季度业绩公告,2018年一季度实现营业收入187.67亿元,上年同期136.39亿元,同比提高37.59%;2018年一季度实现归母净利润47.78亿元,上年同期21.53亿元,同比增长121.90%;2018年一季度实现扣非后净利润46.74亿元,上年同期15.54亿元,同比大幅提高200.69%。

点评

2018年一季度,水泥行业在供给端持续收紧的前提下,水泥价格延续强势,仅呈现季节性涨跌,公司的盈利水平同比大幅提高。从出货量上看,由于3月份的“两会”和环保压力等,3月的水泥需求释放出现一定滞后效应,公司出货量同比略微下滑,一季度海螺的出货量约为5800万吨。但是供给端持续收紧下,行业供需关系维持健康水平,库存延续低位,水泥价格延续了2017年四季度以来的高中枢,我们测算2018Q1吨价格约324元,同比提高94元;由于煤炭价格和原材料价格出现一定上涨,2018Q1吨成本约190元,同比上升27元;2018Q1吨毛利约133元,同比大幅提高66元;2018Q1吨归母净利约82元,同比大幅上升47元。

2018Q1海螺水泥的市占率进一步提高。从海螺的主战场华东区域看,由于春节开工晚以及环保要求严格等对于节后需求的压制,区域水泥需求量下滑幅度较大,但是公司出货量仅仅小幅下滑,说明公司的区域市占率进一步提高,印证了我们“熟料资源化”下大企业对于小企业的挤出效应。

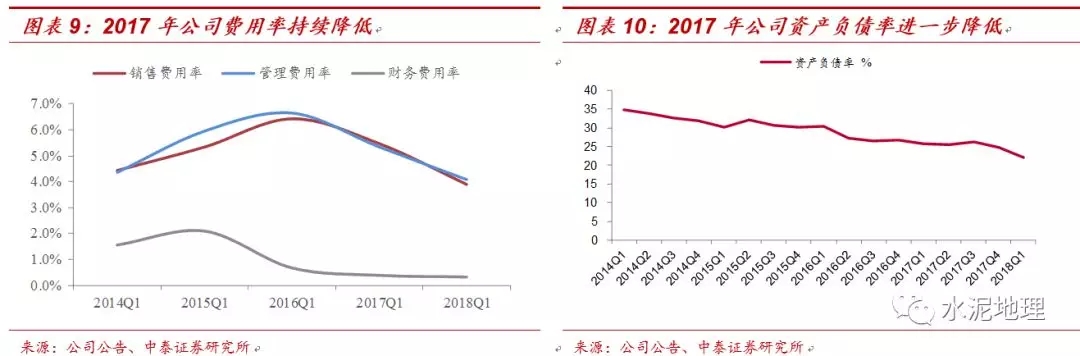

公司经营能力进一步改善,费用率下降,资产负债表持续修复。从公司的费用率看,2017年销售费用率、管理费用率和财务费用率均同比下降,显示出公司的经营能力进一步向好。从资产负债率看,公司在2018Q1的资产负债率为22.09%,环比继续下降,资产负债表持续优化。

2018全国大企业自律进一步加强,行业格局进一步向好。2018年3月,由安徽海螺水泥股份有限公司和上海南方水泥有限公司共同出资组建的安徽江北海中建材贸易有限责任公司已于安徽江北产业集中区注册成立。公司主营业务为砂石骨料、熟料、水泥等建材产品的销售服务。平台的成立将更好的巩固双方在长三角地区的领导地位,同时对于稳定整个华东地区2020欧洲杯网上投注 也会起到积极作用。2018年3月21日,中国水泥协会在昆明召开了全国大型水泥企业领导人圆桌会议(C12+3峰会),来自中国建材集团、海螺水泥、金隅冀东、华润水泥等19家全国最大水泥企业的领导参加了会议,对水泥行业的供给侧改革进一步达成共识,行业间的协同有望进一步增强。

“熟料资源化”或将继续对行业产生边际影响,海螺水泥作为一家石灰石矿石自给率接近100%的公司将明显受益。2018年随着政府诉求更加重视“绿水青山”,我国石灰石矿山的格局将从过去“规模小、散乱差”向“集中化、规模化、正规化”靠拢,采矿权的收缩与矿山的正规化将导致大量中小无证矿山的退出,大幅提高石灰石矿石的边际成本。原材料的成本上升将促使行业分化,需要外购石灰石的水泥小企业由于竞争力加速衰弱逐步退出市场。相比之下,像海螺等一些水泥大企业由于拥有大量的石灰石矿山储备,基本不会受影响,反而能够获得更多的水泥和熟料市场份额,另外通过自有矿山为一些附近小的混凝土搅拌站提供骨料等获得更多具有“资源属性”的利润。

需求并不悲观,价格持续上扬,估值存在修复空间。前期宏观预期较差,周期品在市场悲观预期下普遍受到估值压制。水泥作为无库存产品,能够较好的反映需求的真实情况,近期南方地区水泥的出货量普遍恢复较好,体现出整体需求并不像市场预期的那么悲观;而近期行业价格随着出货量恢复,普遍开始提价,华东等区域的价格已开启第三轮上涨,而北方等区域随着实际行业集中度的快速提升,价格上涨表现同样猛烈。我们认为前期悲观的需求预期将在较好的企业盈利和价格表现下具备修复的空间。

中期维度看,平抑周期下,周期品配置逻辑在悄然变化,我们认为水泥板块是经济“新常态”下配置价值非常高的周期品。

其一、新常态下的周期平抑是大趋势:我们认为当前的经济运行状态其实是新旧动能齐飞,各有各的逻辑。旧动能仍然承载着比较强的为新动能造血的功能,我们认为政府是更多希望看到新动能在经济中的占比越来越多,而不是旧动能出现断崖式下滑。近期政府的重要工作会议上明确指出,供给侧改革将仍然贯穿整个新旧动能转换的过程,我们认为政府是希望经济总量缓步回落的同时,同步加速供给的收缩,这也是当前政府工作的大方向。而基于当前的政府各项表述和核心的诉求,我们认为近年大部分工业品的价格还是会延续在较高盈利中枢下的一个震荡,不同的周期品振幅是不同的,但总体周期平抑是大趋势。

其二、平抑的周期下水泥的行业定价权最强、稳定性较高,价值属性逻辑最能讲通:历史上看大家选择周期品一般都是觉得钢铁是优于水泥的,因为钢铁整个周期性更强,整个产业链条上杠杆较多,更容易从周期波动弹性中获益。但是我们觉得现在随着需求周期的波动变窄,而供给周期的扰动减少,我们在这个时点对周期品的配置逻辑和历史上看有明显区别,现在新常态下盈利波动整体波动越窄的行业,龙头企业相比于行业总体平均成本有明显优势的行业,而且未来资产负债率比较低,分红率有提升能力的龙头是可以讲类价值化的逻辑的,水泥从各个条件上来看比较符合这个标准。水泥是弹性、区域型产能,整个产业链条在国内、是本土化定价产品且产业链条上库存少,基本没有杠杆,受到预期的影响相对较小;大型水泥企业由于有自有矿山的原因,具有很强的上游属性,在目前的“供给侧改革”大背景下水泥龙头对于整体市场的定价权是非常强的。

投资建议:短期维度看,随着全国水泥企业出货量恢复,华东区域水泥和熟料价格两轮普涨已经落地,正在开启第三轮涨价,公司的盈利能力进一步增强。中期维度看,“熟料资源化”将逐步带来上游原材料供给的进一步收缩,随着海螺和南方水泥成立的砂石、水泥及熟料供销平台落地,公司对华东地区水泥全产业链的控制力度将进一步加强,市占率有望进一步提高。我们认为海螺水泥作为行业中的龙头企业,在行业整体集中度提升加速过程中最为受益,行业格局持续向好将有效支持全年价格中枢维持高位。