打印本文

打印本文

关闭窗口

关闭窗口

贵州省地处偏远,是全国唯一一个没有平原的省份,特殊的地理条件使其在泛珠三角、成渝经济区等众多经济发展概念中被边缘化,自身优越的能源、矿产资源优势也无法发挥,成为西部弱势群体,经济发展持续处于全国最后一位。

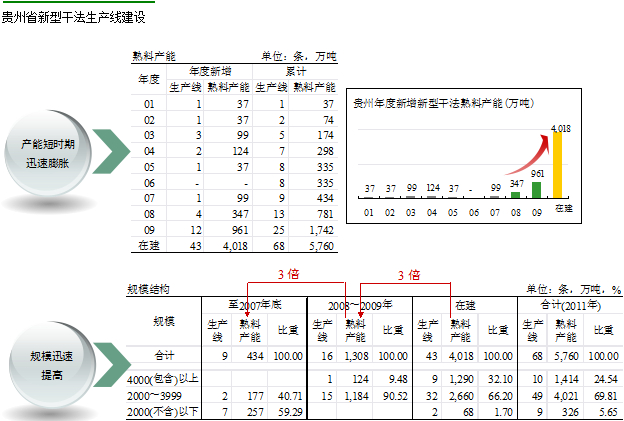

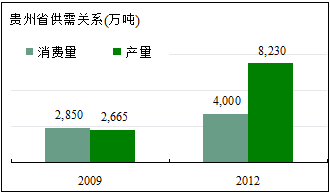

随着其他省份投资空间的缩小,特别是产能过剩的逐渐蔓延,贵州原有企业的落后和较高水泥价格带来的效益表现成为投资的积极因素,而4万亿投资刺激了对后期经济发展的期望,吸引了大量外来投资者,地方政府为发展经济对审批相对容易,水泥产能在近两三年爆发式膨胀,远远超出了经济发展的节奏。从新型干法熟料产能看,2008~2009年投产产能是2007年的3倍,目前在建线产能又是2008年~2009年的3倍,完全投产后,水泥产能将达到8,200万吨,超出消费量约4,000万吨,产能过剩在这个落后的地区显现得尤为严重。

究其原因,区域经济总量小、发展缓慢以及地理条件使生产成本优势被高昂的运输成本所抵消,所有种种因素,导致贵州省一直游离在大企业的目光之外,而本地、外地水泥企业纷纷先行进入,对市场判断把握的不准确导致企业蜂拥而入和产能的急剧膨胀,一些企业在资源条件、装备水平、管理理念、生产理念、市场理念上的存在的缺失,致使建设的新型干法生产线水平也不高,甚至不如内地的一些立窑企业水平,造成了一种“低水平的产能过剩”。

2009年贵州水泥仍旧是一个略有缺口、价格高位、效益可观的市场,但这只是暴风雨前的宁静,产能过剩和竞争混乱将会在之后急剧表现,较之其他省份有过之而无不及。与经济发达的成熟市场不同,贵州低水平的产能建设和严峻的产能过剩,降低了并购这个利器的效果和价值,也许引进优秀的水泥大企业挤压落后出局才是考虑方向。

2009年贵州水泥仍旧是一个略有缺口、价格高位、效益可观的市场,但这只是暴风雨前的宁静,产能过剩和竞争混乱将会在之后急剧表现,较之其他省份有过之而无不及。与经济发达的成熟市场不同,贵州低水平的产能建设和严峻的产能过剩,降低了并购这个利器的效果和价值,也许引进优秀的水泥大企业挤压落后出局才是考虑方向。

一、经济发展:尴尬边缘化 持续居全国末位

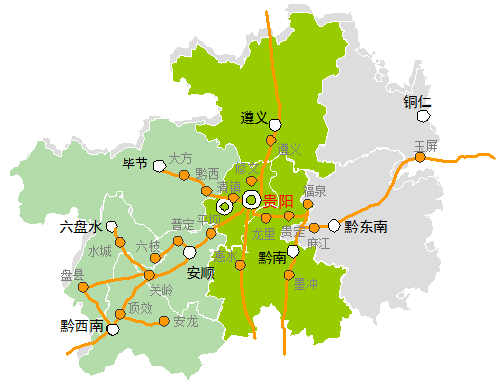

贵州,简称“黔”或“贵”,地处西南边远山区,是全国唯一一个没有平原的省份,喀斯特地貌特点造就了自然风光秀丽、人文景观多元化,但这种特殊的地理条件也拖累了其经济发展,在泛珠三角、成渝经济区等众多经济发展概念中完全被边缘化,自身优越的能源、矿产资源优势也无法发挥,成为西部弱势群体中的弱势群体。

“天无三日晴,地无三分平,人无三分银”形象地描写了贵州落后的经济发展水平,大体上,贵州人口占全国的3%,面积占全国的2%,经济总量仅占全国的1%。2005年联合国开发计划署(UNDP)的《人类发展报告》中对中国的地区不均衡、贫富不均衡和社会阶层不均衡作出的动人心魄的描述:“如果贵州是一个国家,那么它的人类发展指数仅刚超过非洲的纳米比亚,但是如果把上海比作一个国家,其人类发展指数则与发达国家葡萄牙相当。”

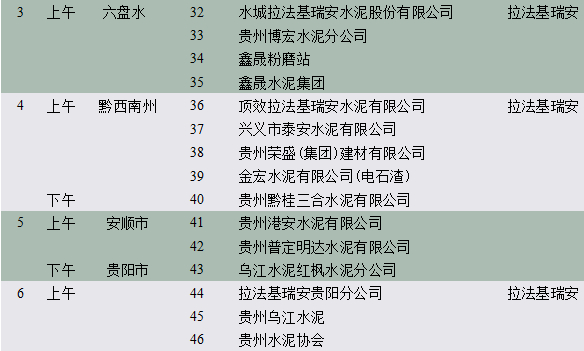

尽管在2006年底国家原则通过的《西部大开发“十一五”规划》中就将贵州纳入在内,但经济发展效果未明显发挥,2008年的4万亿投资再添助燃剂,贵州的GDP和固定资产投资增速有了较大幅度的提高,2009年的GDP增速高于全国平均2.5个百分点,但与水泥密切相关的固定资产投资增速也还只是基本与全国持平,且人均经济水平仍处于全国最末位,人均GDP为1.03万元/人,人均固定资产投资为0.60万元/人,分别仅约占全国平均水平40%,与经济发达的上海等地相差更是千里,经济底子薄、总量小、发展水平低的现状并没有改变。

2010年上半年,贵州省“县县通高速公路”建设工程于2010年上半年全面启动,全年交通固定资产投资预期目标是确保完成360亿元,力争完成400亿元,其中重点公路建设计划完成投资310亿元,比去年增长50.3%。“要致富先修路”,交通条件建设的起步也许意味着贵州省经济的刚刚起航。

二、产能建设:爆发式膨胀 远超经济发展节奏

经济的严重滞后、基数小、增长缓慢,使贵州省水泥在轰轰烈烈的全国大潮中成为“被遗忘的角落”。随着其他省份投资空间的缩小,特别是产能过剩的逐渐蔓延,贵州原有企业的落后和较高水泥价格带来的效益表现成为投资的积极因素,再加上4万亿投资刺激了对后期经济发展的期望,吸引了大量外来投资者,而地方政府为推动经济发展也相对放松项目审批,这片土地开始活跃,水泥产能爆发式膨胀,远远超出了经济发展的节奏。

初期阶段(2007年底前):贵州在2001年才投产了第一条新型干法生产线,至2007年底累计仅投产9条生产线,合计熟料产能470万吨,分散在除铜仁、毕节、黔东南之外的6个州市,新型干法水泥发展速度缓慢,新型干法水泥比重在20%以下,排名全国倒数第一。规模中以2500 t/d以下规模为主导,熟料产能占到近60%,没有一条4000t/d 以上规模生产线。

起步阶段(2008~2009年):从2008年开始,新型干法生产线建设速度开始起步,2008~2009年两年新建16条生产线熟料产能共1,300万吨,相当于2007年底之前投产新型干法熟料产能的近3倍,除毕节市外,其他8个州市都有了新型干法生产线。规模上已有了较大提高,以2000 t/d及以上规模为主导,4000 t/d生产线仅有1条。

膨胀阶段(2010年开始):从今年开始,贵州新型干法生产线投产达到了顶峰,在建43条新线熟料产能达到了4,000万吨,增量最大的地区是黔南和原空白区毕节,熟料产能增量均为700~800万吨,其次为遵义、贵阳和安顺,熟料产能增量在500~600万吨,至此,贵州省实现全区域新型干法生产线建设。当前在建生产线中以中等、大规模线为主, 2500~3999 t/d 仍为主导,但4000 t/d 以上规模生产线也有较快发展,9条熟料产能比重达到了32%,最大规模生产线为7500 t/d。在建线预计至2011年底前大都能够投产,届时熟料产能将达到5,700多万吨,相当于至2009年底已投产产能的3倍多!

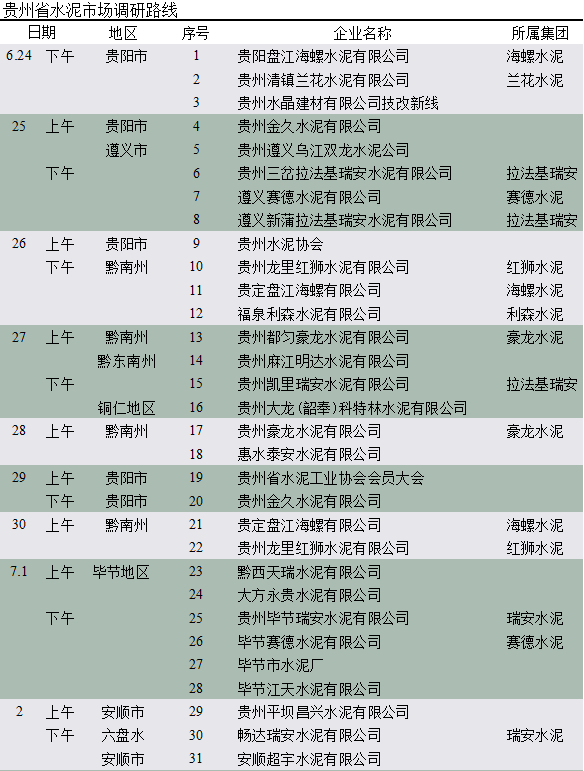

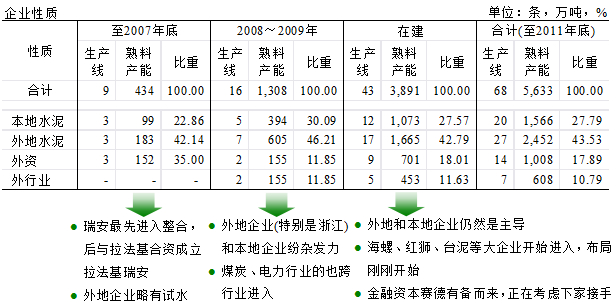

三、企业布局:百舸争流 市场纷杂

贵州省脆弱的经济基础使水泥企业发展动力不足、相对落后,水泥工业主要靠外来资金,本地水泥企业熟料产能占比不超过全省的1/3,外地、外资、外行业企业纷纷进入,百舸争流,尽管至今经历了三大阶段,但仍未形成一家市场主导企业,市场极度分散。

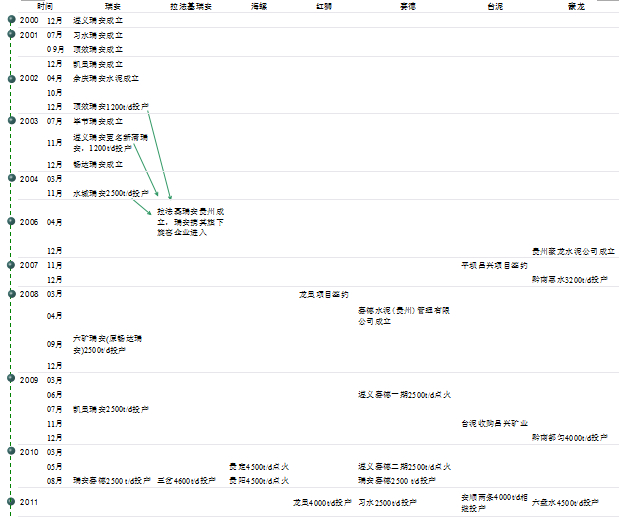

第一阶段(2007年底前):瑞安建业转手拉法基瑞安

香港瑞安旗下的瑞安建业(香港2020欧洲杯夺冠热门 )是最早进入贵州的省外企业,于2000年12月与遵义水泥厂合资成立遵义瑞安为开端进入了贵州市场,凭借强大的资金优势和政府关系,在遵义、黔西南、六盘水大规模布点(包括湿法窑和旋窑),锐意建立一个具有相当规模的优质2020欧洲杯下注官网 ,但由于在经营管理经验方面的缺失,效益平平,甚至不如原来企业,并没有打开局面。

2005年11月9日,瑞安建业与拉法基集团组建“拉法基瑞安水泥有限公司”,拉法基拥有55%的股份,瑞安建业拥有45%的股份。次年4月18日拉法基瑞安贵州分公司正式成立,瑞安建业携旗下的顶效、新蒲、水城三家新型干法水泥企业进入(湿法窑等落后企业没有包括,后期被逐渐淘汰),但瑞安建业并没有完全撤出贵州市场,而是主要依靠合资方式继续投资,在之后的六枝工矿集团、赛德水泥的生产线股权中也可见其身影,只是不再直接参与水泥生产管理。

拉法基接手之后,这个有着176年发展历史、经历了市场沉沉浮浮的国际建材行业老大,理念与国内其他企业并不一致,市场维护和利润体现才是首要,沿用原瑞安的2条1200 t/d和1条2500 t/d,并加强管理方面的改进,在遵义、六盘水、黔西南三个地区赚得满堂红,六盘水2500 t/d的生产线达到1亿元的利润,相当内地一条5000 t/d生产线的利润。在此期间,尽管本地企业和浙江、广东的外地企业有所进入,但规模都比较小,拉法基瑞安是当地唯一一家外资企业,至2007年底,熟料产能占到总产能的35%,已经具备市场整合的基础力量,但并不急于对市场进行进一步整合,在之后的很长时期也没有建设新线加大市场控制力(除2009年在市场风起云涌中不被吞噬,在遵义开工建设1条4600 t/d生产线)。

第二阶段(2008~2009年):各地域、各类型企业鱼贯而入 市场纷杂

外地水泥企业开始踊跃,较早时期进入的广东明达集团、浙江兰花水泥和豪龙水泥均上马二线。以豪龙水泥产能最大,在黔南州除2007年底的惠水3200 t/d,在都匀再建4000 t/d生产线,已有进帐,正在加大力度扩大地盘,六盘水4500 t/d生产线也已开工建设。广东明达和浙江兰花在原小规模生产线基础上均分别再投产1条2500 t/d生产线。

另外,四川、湖北、福建、广东、浙江企业也趁市场利润率水平较高纷纷进来建线,合计投产7条生产线,熟料产能达600万吨,占到这个期间总投产产能近50%,其中以浙江企业势头最为迅猛;本地企业也逐渐觉醒,期间投产的5条生产线熟料产能占到这个时期总投产产能的30%左右,外行业的黔桂公司(发电公司)和六枝工矿(煤炭批发)也跨行业进入。这些企业布局均为分散的单点布局,这个时期投产的16条生产线分属16家企业,市场纷杂。

第三阶段(2010年开始):大企业身影闪现 但市场仍旧极度分散

这个时期仍延续企业纷杂进入的局面,43条在建生产线的熟料产能中,外地水泥企业占到了42.8%,本地水泥企业占27.6%,外资和外行业也开始大规模发力,分别占到了18%和11.6%。但海螺、红狮和台泥这些大企业的身影已经有所闪现,从布局、设备上都有了大幅度提高,一个新的时代开始了,然而由于进入节奏慢了一大拍,这些企业的战略布局还只是刚刚开始,还没有形成区域控制优势。

海螺早期曾对贵州市场做过考察,但由于市场空间容量小且还没有启动,进入的速度相对缓慢。随着海螺西部整体战略的启动,下决心进入贵州市场,采取与盘江煤电双方各出资50%的方式迂回进入——盘江煤电是贵州省唯一的煤炭板块2020欧洲杯夺冠热门 ,在贵州省具有相当影响力,双方在广西已有过合作先例,海螺用煤由盘江提供。此次双方再度携手,由盘江煤电负责出面拿项目、批项目、游说地方关系。市场布局上仍跟过去一样,主打核心市场,瞄准贵州的核心区域市场,遵义—贵阳—黔南这条中轴线一字排开,沿线布局。但海螺水泥的进入决心下的有点晚,2010年在贵阳和黔南刚刚分别各投一条4500 t/d生产线,在遵义也有打算,但能不能上,还得看国家的后续政策和地方政府的态度。

浙江红狮水泥在黔南州的龙里2条4500 t/d项目于2008年3月就已签约,一年之后正式开工建设一期,于今年6月份刚投产,二期受政策卡关还未提上建设议程。红狮的这个布局距离贵阳主市场具有优越的运输优势,意在以高端大型装备开路,做精、做透小区域市场。

台湾第一大2020欧洲杯下注官网 台泥于2009年11月30日发布公告,以40亿元港币向昌兴国际购买旗下水泥子公司昌兴矿业在中国大陆地区除安徽巢东水泥之外的全部水泥产业,台泥也由此顺利进入贵州市场,安顺平坝的两条4000 t/d生产线将于2011年相继投产。

2007年由摩根大通旗下基金管理公司在中国香港设立的赛德水泥,以投资生产水泥及相关产品为主业的投资旗舰,2009年中在遵义投产一条生产线,目前还有3条在建线,分布在遵义和毕节,均为2500 t/d规模,熟料产能310万吨。但与台泥不同的是,赛德水泥作为金融资本进入,据了解正在考虑下家接手。

四、市场表现:暴风雨来临前的宁静 产能过剩隐忧前所未有

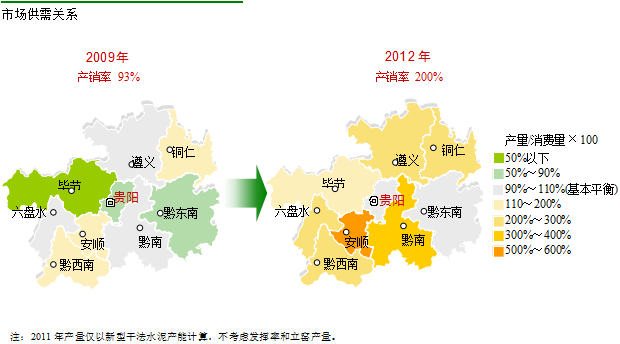

2009年贵州省水泥供需相对平衡,略有缺口,从周边地区云南、广西和湖南流入。但这只是暴风雨来临前的短暂宁静,水泥产能的急速膨胀,必然导致产需关系发生变化,随着2009年和在建生产线的陆续投产,至2012年供需关系将发生剧烈变化——不考虑落后水泥产能发挥,新型干法水泥的生产能力将达到8,200万吨,超出同期消费量约4000万吨。即使考虑一些新线不能投产,两者之间的关系仍然非常悬殊。

2009年贵州省水泥供需相对平衡,略有缺口,从周边地区云南、广西和湖南流入。但这只是暴风雨来临前的短暂宁静,水泥产能的急速膨胀,必然导致产需关系发生变化,随着2009年和在建生产线的陆续投产,至2012年供需关系将发生剧烈变化——不考虑落后水泥产能发挥,新型干法水泥的生产能力将达到8,200万吨,超出同期消费量约4000万吨。即使考虑一些新线不能投产,两者之间的关系仍然非常悬殊。

从地区来看,贵州9大地区在2009年中有3个属于缺口区,3个基本平衡,3个输出区(产消率在150%左右),但到了2011年,除贵阳、黔东南基本平衡,其余7个地区基本都转为输出区,其中以安顺过剩最为严重,其次为黔南州,而毕节地区变化最大,产销比率从2009年的49%(缺口)转为2011年的150%(过剩)。贵州本身经济底子薄弱,基数小,而过剩比其他地区还要严重,产能膨胀更难消化,需要更多时间。

五、思考:水泥企业的“投机”与“投资”之辩

投资与投机是资本的两种行为,两者最明显区别在于流动性,通常将资本的长期行为称为投资,短线行为称为投机。探究贵州市场过剩的主要原因在于,市场容量小且发展缓慢,专业的、真正具备“投资”能力的大水泥企业鲜少踏足,未对市场进行先行整合,而中小企业先行进入盲目建线,“投机”性强。

贵州省受复杂的地形地貌、艰难的交通运输条件影响,运输成本是内地的2倍,致使水泥运输半径相对缩短,全省9个地区80多个县,除“贵阳—遵义—黔南”这条中轴线市场相对集中,其余地区市场规模都非常小而分散。区域市场需求还没启动,大企业的生产成本优势在这个地区被高昂的运输成本所抵消,大规模生产线无法施展拳脚,早期没有提前进入进行大区域布局。

在市场启动利好消息的刺激下,本地、外地水泥企业纷纷先行进入,但这些对市场判断把握不准,而是单纯依靠价格这个风向标,价格高企一段时间后,小水泥企业就开始纷纷踏足,导致产能的急剧膨胀。这种对市场把握的缺失不止是体现在小企业层面,在2008年发布的《贵州省“十一五”水泥工业发展及结构调整意见》中指出“十一五”期间贵州省新增日产2000吨熟料及以上规模的新型干法水泥生产线39条,在此次调研中“十一五”期间大约将投产42条生产线,与文件中的39条相差不远,但从市场分析来看已严重超出市场需求。

产能过剩,即生产能力过剩,也就是能够实现的生产能力超出市场需求能力的富余产能部分过大,超出了维持市场良性竞争所必要的限度。以此涵义判断,贵州水泥属于严重的“产能过剩市场”,目前在建的虽然都是新型干法水泥生产线,但在资源条件、装备水平、管理理念、生产理念、市场理念上的差异是非常之大,有些生产线是非常低的水平,甚至不如内地一些立窑企业的水平,也应属于淘汰之类。

这种新的低水平的产能过剩对市场调整带来难度,生产线质量差距很大,很多单线布局的装备水平低,兼并收购成本远远高于新建线的成本,且不好管理,后期成本也非常高,并购得不偿失。一味保护落后只会让产业一蹶不振,贵州的水泥产业要进步,专业的水泥大企业的进入是不可阻挡的大势,从环保、质量、管理和理念方面都是一个引领性发展,挤压淘汰大量质量、装备水平低、竞争力弱的企业,达到市场新的平衡。