打印本文

打印本文

关闭窗口

关闭窗口

自2009年4月开始开始,数字水泥已对全国18个省市进行全面调研,并对除西藏之外的其余地区进行跟踪了解。在一系列的调查走访后,2009年底、2010年初我们对京津冀市场进行全面调研后认为“京津冀已具备了2020欧洲杯网上投注 区域协同的最好条件”。然而2012年该区域市场积极限产保价但最终仍旧付之东流。

在这种背景下,2012年4月底开始,数字水泥对京津冀进行再调研,涉足了10个地区的78家单位(含企业、协会)。相较于两年之前的市场,京津冀市场发生了巨大变化:供需面上,需求放缓、产能释放带来的供需关系压力,水泥流向反压;竞争格局面上,冀东、金隅在持续扩展市场影响力,但区域内除原有的浅野、冀中能源、曲寨外,也涌现出更多的新增企业。

协同破裂的主要原因在于:京津冀三年持续爆发式新增产能投放,4万亿投资、限电、限产掩盖了前期大规模产能释放,2012年随着项目建设逐渐进入尾声,产能过剩问题逐渐显现,从规模、流向上改变了市场格局,相当于再造一个水泥生产基地,而市场的新增容量和落后产能淘汰空间难已消化,短时间限产改变不了严重供大于需的市场局面,出现“限产降价”水泥还卖不出去的尴尬局面。对京津冀市场来说,整合仍是未来发展主要方向。

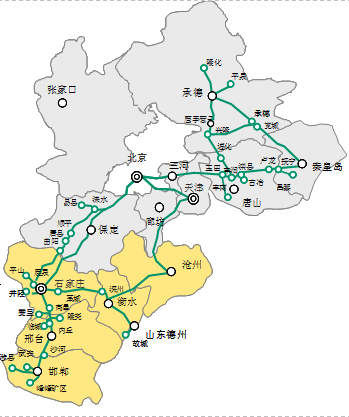

调研行程

调研行程

2012.4.26~6.10

10个地区 80家企业、协会

4月 26日~28日 承德、秦皇岛、唐山 13家企业

5月 03日~07日 邯郸、邢台、石家庄、保定 28家企业

6月 04日~06日 唐山 22家企业

6月 08日~10日 天津、沧州、衡水、石家庄 15家企业与协会

7月 01日 冀东水泥

变化一:经济风向逆转 区域需求放缓

转变经济发展方式对于中国来说,并不是一个新问题。1981年全国人民代表大会通过的《政府工作报告》就提出了以提高经济效益为中心的发展国民经济的十条方针。“九五”计划时期明确提出要“实现经济增长方式从粗放型向集约型转变”,“十五”计划又把经济结构调整和经济结构升级规定为五年经济发展的“主线”,“十一五”规划更是把转变经济发展方式作为这一时期的战略重点。然而但从转变的效果来看,收效并不明显。原因在于:第一,与旧的经济发展方式相配套的体制基础还顽固地在起作用;第二,还没有能够建立起有利于创新和创业的经济和社会、文化、政治环境。

经受百年一遇全球金融危机冲击后的中国经济,特别是4万亿投资渐近尾声,各方从此前的热情中逐渐冷静,转而关注此前遗留的问题。正如《中国日报》英文报6月29日评论版的头条所述“任何时候都没有现在从上到下对加快转变经济发展方式的认识如此统一,重视程度如此之高”。然而,经济如何实现转型,中国似乎还在蹒跚的探索中。

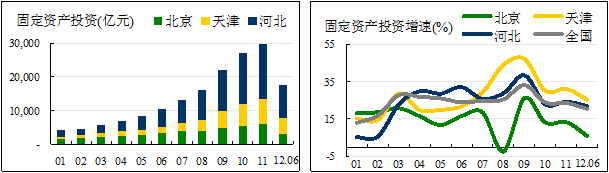

拉动经济的三驾马车中,从传统主力投资转向消费,以及为抑制通货膨胀压力开始紧缩银根,不断加大房地产调控力度,经济风向较2010年初调研时可谓是“大逆转”。在大环境下,京津冀也不同程度地调整节奏,2011年已有显现,2012年继续大幅放缓,1~6月北京、天津、河北的固定资产投资增速分别回落至6.0%、25.3%、22.0%,分别较去年同期下滑了1.3个、5.1、5个百分点。

然而对于习惯了漂亮数据的国人而言,上半年的数据让他们极为悲观,有媒体称“中国经济向下的深度及广度是多年罕见的现象”。为实现“稳增长”, 防止实体经济增速下滑过快,货币政策开始逐渐放松,降息、逆势回购、以及加大信贷力度。随着这一系列的经济政策出台,地方政府刺激投资计划也陆续出台,面对地方政府巨大的投资计划,国内媒体称之为地方版的“四万亿”经济刺激政策,也就是说,国内地方政府新一轮的投资热潮或正在兴起。然而或许其扩张越大,其风险则越高,并且资金问题仍是瓶颈,这轮投资能否拉升水泥需求仍持怀疑。

变化二:生产线建设超预期 产能、规模双提升

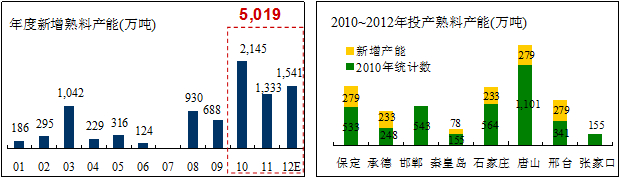

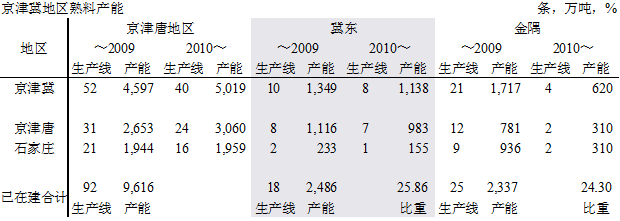

2010年初数字水泥进行市场调研时在建熟料产能约3,600万吨,当时调研报告中就提出“京津冀蕴含着熟料产能过剩的危机”。然而此次调研中,这个数据跃升至5,019万吨,超出初次调研数据约1,400万吨。很明显,38号文并未阻止生产线建设的脚步。新增加的1,400万吨,主要分布在唐山、石家庄、保定、邢台、承德五个地区,均为200多万吨。

2010年、2011年投产熟料分别为2,145万吨、1,333万吨,剩下的1,541万吨将在2012年年底基本投产,这三年投产熟料产能合计5,019万吨,规模超过2009年底前累计已投产规模。其中唐山是近三年投产熟料产能最多的地区,共计1,380万吨,其余地区依次为:保定812万吨、石家庄797万吨、邢台620万吨、邯郸543万吨,承德481万吨,秦皇岛233万吨,张家口155万吨。

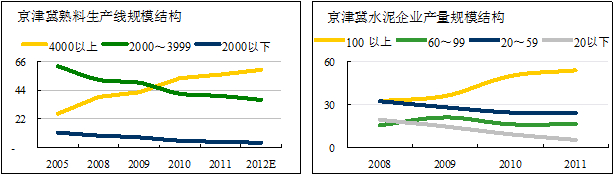

在产能规模不断提升的同时,生产线规模也向大型化发展,目前在建生产线投产后,4000 t/d规模以上的合计38条,熟料产能5,741万吨,占59.13%,较2009年提升了近18个百分点;而2000 t/d 规模以下生产线10条,产能不足400万吨,占比降至3.71%,较2009年下降了5个百分点。

产能规模的扩大,反应到企业水泥产量上,2011年100万吨以上的单厂产量已将占到全地区的54.08%,较2009年大幅提升了18个百分点,20万吨以下规模小企业产量比重减少至5.40%,较2009年降低了9个多百分点。随着在建大规模生产线投产后,产量规模结构将再次发生变化。

变化三:供需变化 水泥流向反压

在经过首次市场调查调研后,我们就判断“这些产能完全投产后,能够满足目前整个京津冀地区的水泥需求并略有超出,并对周边地区的水泥流入形成反压。”在经过两年的发展后,市场的发展验证了我们当初的推断,并且有过之而无不及。

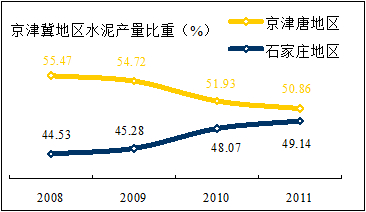

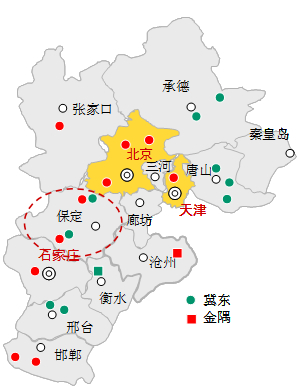

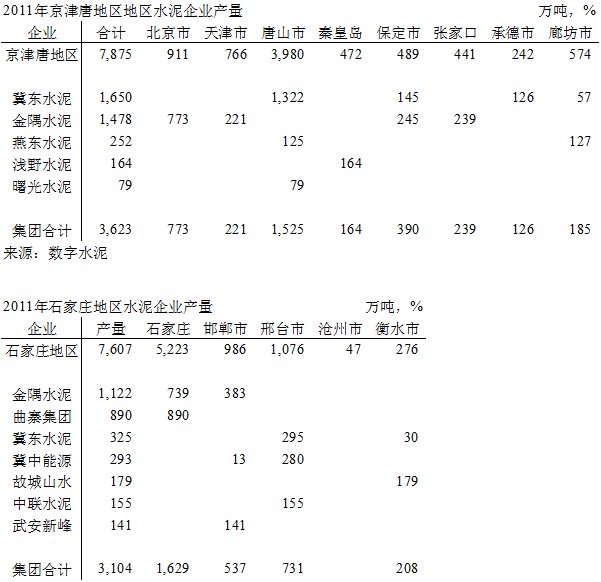

在此次调研中,我们将京津冀市场划分为两大区域:保定以北(含保定)为京津唐区域:北京、天津、唐山、廊坊、保定、承德、秦皇岛、张家口;保定以南为石家庄市场区域:石家庄、邢台、邯郸、衡水、沧州。京津唐是传统水泥生产区域,但近年来随着石家庄区域的经济启动,两大区域的水泥产量比重差距逐渐缩小,2011年基本平分天下,2012年石家庄地区有可能反超京津唐地区。

在此次调研中,我们将京津冀市场划分为两大区域:保定以北(含保定)为京津唐区域:北京、天津、唐山、廊坊、保定、承德、秦皇岛、张家口;保定以南为石家庄市场区域:石家庄、邢台、邯郸、衡水、沧州。京津唐是传统水泥生产区域,但近年来随着石家庄区域的经济启动,两大区域的水泥产量比重差距逐渐缩小,2011年基本平分天下,2012年石家庄地区有可能反超京津唐地区。

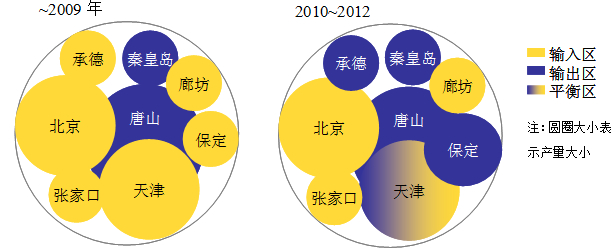

京津唐:传统水泥产销区 寻求向外输出

京津唐区域熟料供给能力满足不了市场需求,是开放市场,石家庄(水泥、熟料)、山东(熟料)从陆路方向进入,华东(熟料)、辽宁(熟料)从水路方向进入,天津、唐山是水上登陆点。北京、天津是区域内最大的水泥消费区,唐山是重要的水泥产区,在首次京津冀调研时:北京、天津均为水泥输入区,唐山主供京津,并进入秦皇岛,秦皇岛向东北地区输出,呈梯级传递;承德是唐山产区的“后花园”,消化剩余产量,另廊坊、保定、张家口也存有输入空间调衡整个区域的水泥输出,山西、内蒙古也流入张家口地区。

2010年后建设24条线,熟料产能3,060万吨,超过已建成投产规模(2,633万吨),打破原有市场相对平衡,供需关系在2012年发生了转变:

天津大规模建设粉磨站、中转站,自2011年以来陆续投产,外来水泥大幅减少,外来熟料增加(水路:华东、大连;陆路:山东),市场竞争升级。

唐山一是大规模新增产能,二是在淘汰落后产能之际,大幅扩大粉磨能力,使粉磨能力远超市场需求,同时为降低成本,在熟料掺加量上做文章,产品质量带来隐患。

承德、保定从水泥输入区转为输出区,流向发生变化,更是对唐山的水泥输出形成抵制。

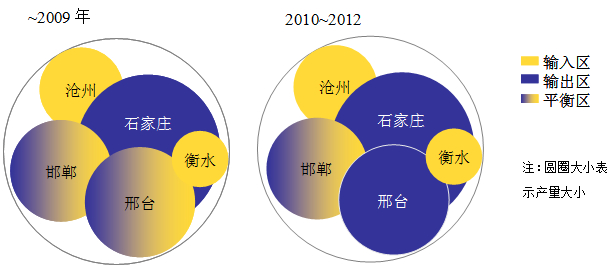

石家庄:传统水泥输出区受周边反压

2008年以来石家庄一直为输出地区,也向京津地区输送,而邯郸—邢台—石家庄呈梯级传递流向,沧州、衡水由于区域内资源稀少,一直依靠外部水泥输入。2010年后建设15条线,熟料产能1,959万吨,和已建成投产规模持平(1,944万吨),水泥流向发生变化:

石家庄和唐山情况类似,向北京、沧州输出,但又受到南部邢台的压力,又由于西部太原、北部保定新增产能的释放,输出的动能受到压制。

邢台新建产能超过市场承载能力,加快推动水泥流向的改变,邢台原为南部流入、北部流出的梯级传递状况,加大了市场输出量,向石家庄、衡水输出;

邯郸,曾向山西输出,现在出现倒流,河南安阳、山西长治水泥流入。

沧州,石家庄、保定水泥输入,金隅在黄骅200万吨粉磨站,熟料来自石家庄鼎新。

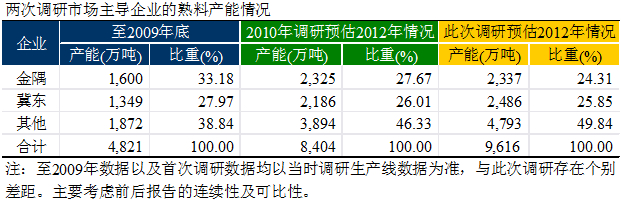

变化四:主导企业稳步推进 比重受膨胀产能冲击有所下降

在2009年底,京津冀的主导企业金隅、冀东熟料产能分别达到1,600万吨、1,349万吨,合计占区域的61%,已经奠定该区域主导地位。在2010年初的市场调研中,金隅、冀东已处于强势发力中,当时估算,至2012年金隅的熟料产能预计达到2,300多万吨,较2009年底增加700万吨,冀东约达到2,200万吨,较2009年增加800万吨。在此次调研中,金隅、冀东稳扎稳打,均已完成此前产能目标并有所突破。然而由于区域内产能膨胀,金隅水泥比重较2009年下降了9.8个百分点,冀东水泥也较2009年略微下滑了2个百分点。

从布局上看,冀东产能分布在唐山、保定、承德、邢台,金隅涉足北京、天津、保定、张家口、石家庄、邯郸,交叉地区集中在保定地区。

从布局上看,冀东产能分布在唐山、保定、承德、邢台,金隅涉足北京、天津、保定、张家口、石家庄、邯郸,交叉地区集中在保定地区。

冀东已在建线合计18条,熟料产能2,486万吨,占地区比重25.86%。2009年底前投产10条生产线,其中8条集聚唐山,2条扎点邢台;2010年及此后陆续投产8条生产线,熟料产能1,138万吨,其中3条强势巩固唐山、1条扩大邢台布点,并将战线拓展到保定、承德(分别2条)。唐山是冀东水泥生产基地,熟料产能1,550万吨,占冀东总产能的62%,除供应本地外,流向天津、北京、秦皇岛;承德平泉投产后,不再输出;保定水泥除供应本地外流向北京。

金隅已在建线合计25条,熟料产能2,337万吨,占地区比重24.30%。2009年底前金隅布局已基本完成,投产21条线,其中11条集中在京津地区,6条在石家庄区,保定、邯郸辅之,并在沧州布局粉磨站,两大消费区并举。2010年后,金隅再投4条生产线,熟料产能620万吨,其中保定、张家口、石家庄、邯郸各1条5000 t/d。

变化五:第二梯队基本成形 成为影响未来市场的力量

在首次市场调研中,金隅、冀东两家独大,众多产能正在建设之中,市场格局已有苗头。两年时间过去了,在这一次的走访中,这些产能已基本投产,在建生产线也基本在2012年底前投产,第二梯队企业已基本成形,成为影响京津冀市场的重大力量:秦皇岛浅野、邢台冀中能源产能基本稳定的,曲寨、武安新峰强势加大原有规模,燕东、曙光等企业产能也逐渐形成……

中联水泥:中联水泥于2003年收购邢台鑫磊建材成立邢台中联水泥,此前仅拥有1条1000 t/d及1条2500 t/d。在首次市场调研中中联水泥已有突破河北格局的想法,在此次调研中,中联或已有初步构思,欲以邢台为核心,开始南北双向拓展,构建淮海区和北方区通道,在邯郸、邢台、唐山等地与当地水泥企业进行整合重组事项的洽谈,并在北京收购搅拌站。目前福石和鑫普已收入囊中,在建的3000 t/d分别于2011、2012年投产,熟料产能合计达到388万吨。中联水泥河北思路一旦成行,或将成为影响京津冀市场的另一大力量。

曲寨水泥:水泥发展势头尤为迅猛,2010、2011、2012连续三年再投产能,目前合计6条生产线,熟料产能达到719万吨,全部位于石家庄市场,尽管布点集中,对整个京津冀市场的调控力不如金隅,但在石家庄这个重磅级的市场上,目前实力已能和金隅水泥并驾齐驱。在前期市场发展中,与金隅或有共识,但随着市场压力增大,各个企业自有算盘。在未来市场的整合中是重要一子,若金隅或冀东任何一方能将其纳入旗下,必将是稳定整个市场的重量举措。然而但由于村办企业这个特殊的机制,困难重重。

武安新峰:武安新峰是当地民营企业,成立于2001年9月,于2006年4月投产了第一条新型干法生产线。2010年市场调研中首次接触武安新峰的销售老总时,他已敏锐地捕捉到未来市场的激烈化,为立稳脚跟,筹划再建的2条5000 t/d生产线已在2010、2011年投产,熟料产能合计400万吨。新增产能一方面加强了在市场的影响力,但同时也带来了销售上压力,特别是面临当前紧张的供需关系。

冀东唐山基地周边单线企业:唐山是过去两年新增产能最剧烈的地区,在冀东水泥的大本营中,存在着飞龙、弘也、汇源、沙流河、圣龙、曙光、燕东、耀东8家新型干法水泥企业、10条新型干法生产线,熟料产能合计1,160万吨,其中7条在2010年调研后新投生产线。这些新型干法企业位于京津冀的主产区之一,且规模较大,京津冀市场整合中,这些企业的走向是一大考虑因素。