打印本文

打印本文

关闭窗口

关闭窗口

本期我们一起了解我国水泥行业龙头企业海螺水泥(600585)。公司目前下属100多家子公司,分布在省内基地和十二个区域,横跨华东、华南和西部18个省、市、自治区和印度尼西亚等国,形成了集团化管理和国际化、区域化运作的经营管理新格局,成就了“世界水泥看中国,中国水泥看海螺”的美誉。

1.公司概况

公司成立于1997年9月1日。1997年10月21日在香港挂牌上市,开创了中国水泥行业境外上市的先河,并于2002年2月7日在上海证券交易所上市。公司主要从事水泥及商品熟料的生产和销售,是世界上最大的单一品牌供应商,产品广泛应用于高铁、大型桥梁、核电站、水电站、机场、公路、等各类国家重点工程,并被评为中国首批300家“全国重点保护品牌”之一。

公司成立于1997年9月1日。1997年10月21日在香港挂牌上市,开创了中国水泥行业境外上市的先河,并于2002年2月7日在上海证券交易所上市。公司主要从事水泥及商品熟料的生产和销售,是世界上最大的单一品牌供应商,产品广泛应用于高铁、大型桥梁、核电站、水电站、机场、公路、等各类国家重点工程,并被评为中国首批300家“全国重点保护品牌”之一。

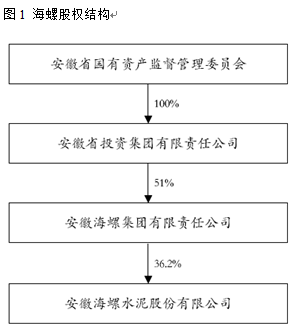

公司第一大股东为安徽海螺集团有限责任公司,拥有公司36.2%的股权(见图1)。安徽省投资集团是安徽省国资委所属的国有独资有限责任公司,安徽省国资委是公司的实际控制人。

在2011年水泥企业熟料产能排名中,公司位列全行业第一,营业收入占全行业比例约5.3%,利润总额占全行业比例超过15%。公司目前拥有子公司100多家,分布在省内基地和十二个区域,横跨华东、华南、西部等十七个省、市、自治区,形成了集团化管理、区域化运作的经营管理格局以及全国性的产能布局,市场份额逐年提高。

2. 赢在战略:超前布局,分享区域经济成长

海螺水泥从最开始的安徽地方性企业,持续10年成长成为现在国内遥遥领先的水泥龙头,主要在于公司敏锐的市场洞察力和高超的区域布局能力,抓住了长三角市场和广东市场发展的机遇。

2.1 T型战略,赢了华东

水泥行业是典型的“物竞天择适者生存”的行业,行业受制于石灰石资源和产品运输半径的限制,公司在选址的时候可能面临两难的境地:资源丰富的地区可能没有市场;有市场需求的地方可能缺乏石灰石资源;即便在资源丰富之地建线,高物流成本会使得产品在成本上没有任何优势,也使得公司不能突破销售半径,存在销售盲点。

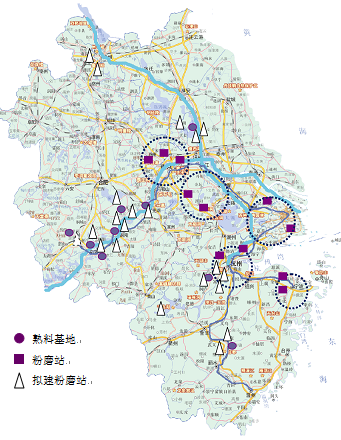

90年代中期海螺继承并发展国家建材局的水泥T型发展战略(见图2),形成在沿长江拥有丰富石灰石资源的地区建设预分解窑新型干法水泥熟料基地,在长江下游和沿海地区兼并小型水泥企业, 通过长江水路和东部海岸线共同组成水运航道,将海螺的熟料基地与华东水泥需求最旺盛的沿江、沿海市场相连接的发展战略。

90年代中期海螺继承并发展国家建材局的水泥T型发展战略(见图2),形成在沿长江拥有丰富石灰石资源的地区建设预分解窑新型干法水泥熟料基地,在长江下游和沿海地区兼并小型水泥企业, 通过长江水路和东部海岸线共同组成水运航道,将海螺的熟料基地与华东水泥需求最旺盛的沿江、沿海市场相连接的发展战略。

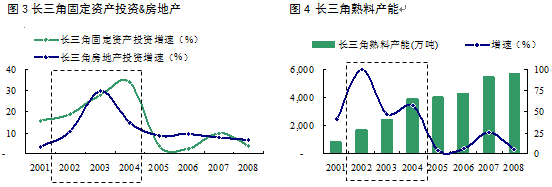

2002~2004年,长三角市场固定资产投资飙升,房地产行情带动水泥需求快速增长,海螺依托T型战略布局大大降低了各个生产环节的成本,充分分享了市场高速成长带来的收益,从而奠定了海螺成为水泥业界翘楚无可撼动的优势(见图3、图4)。

2002~2004年间海螺水泥销量复合增长率54%,销售收入复合增长率59%,净利润复合增长率达72%。

2.2复制T型战略,攻下华南

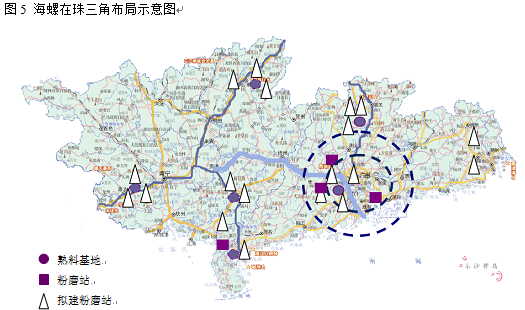

依托长江在华东市场取得巨大成功后,海螺在同样拥有发达水运的珠江流域复制T型战略,在广东广西两省选址布局(见图5)。2004~2006年间,海螺在广东英德投入巨资,集中建成7条5000t/d新型干法生产线。在布局广东市场的同时,海螺水泥在广西市场积极布局。先后落址桂林、玉林、扶绥。

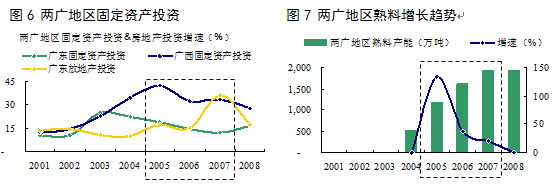

2005~2007年,广东珠三角市场房地产启动和加速淘汰落后产能,海螺得以享受珠三角盛宴(见图6、图7),期间公司销量复合增长率32%,销售收入复合增长率31%,净利润复合增长率39%。让公司成长再上台阶。

2.3 挥师西进,试水海外,再造一个海螺

2.3 挥师西进,试水海外,再造一个海螺

2008年海螺通过资本市场募集115亿元,在湖南、湖北、广东、四川、重庆、贵州等地投资建设15条日产4500吨新型干法水泥熟料生产线,项目全部建成投产后使海螺水泥的熟料产能增加2,475万吨,水泥产能增加2,040万吨。在经历前几年快速内生式增长后,目前公司水泥产能2.21亿吨(熟料产能达1.9亿吨)。

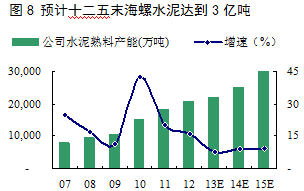

近年来受行业产能抑制政策影响,公司前期的内生增长步伐已大为放缓。然而内生增长模式的放缓并不意味着公司成长已然止步,公司“十二五”水泥和熟料目标产能为3亿吨(见图8),为完成目标需要年新增3,000万吨以上产能。西南(主要是贵州、四川及云南等)及西北部分地区(如陕西)有望成为公司外延式扩张之重点战略区域。

此外,公司国际化战略稳步推进,境外投资建设的首个项目一印尼南加海螺水泥项目的一期工程3200 t/d熟料生产线已于2012年底破土动工,部分工程子项已开始设备安装,印度、古巴、俄罗斯和巴西等人口比较多的地方亦是公司未来开拓的方向。

此外,公司国际化战略稳步推进,境外投资建设的首个项目一印尼南加海螺水泥项目的一期工程3200 t/d熟料生产线已于2012年底破土动工,部分工程子项已开始设备安装,印度、古巴、俄罗斯和巴西等人口比较多的地方亦是公司未来开拓的方向。

《建材工业“十二五”发展规划》提出要大力提高水泥行业集中度,支持优势企业跨地区、跨行业、跨所有制实施联合重组,到2015年末,力争水泥企业数比2010年减少三分之一,水泥行业前十家企业生产集中度由2010年的25%提高到2015年的35%。《2030年中国建材工业“创新提升、超越引领”发展战略》提出2020年我国前10家水泥企业生产集中度达到60%。公司作为全国水泥行业龙头企业,未来将显著受益于行业集中度的提升,后续公司的并购重组动作将成为其增长之新亮点。

3.赢在执行:稳健经营

3.1精益的营运能力

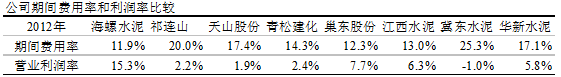

实际上,公司持续扩张的底气来自于在行业内“出类拔萃”的核心竞争力。其核心竞争力就是市场耳熟能详的低成本优势,使得公司盈利能力远高于竞争对手(见表1)。在行业景气度高的阶段,由于水泥价格较高,所有水泥企业均能获得较为可观的盈利水平,海螺水泥的优势不甚明显;但是在行业低迷的阶段,所谓“退潮时才能看出谁在裸泳”,公司的竞争力体现淋漓尽致。以最近的2012年数据为例,公司的三项费用率远低于同行业其它水泥企业,利润率也远高于竞争对手。

3.2先进的技术保障

1) 余热发电

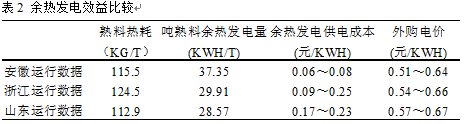

海螺水泥是中国水泥纯低温余热发电的最早应用者,成功开发出拥有自主知识产权的高效纯低温余热发电技术。目前海螺水泥的余热发电成本可控制在0.1 元,在国内处于最低水平(见表2)。

2) 吨能耗

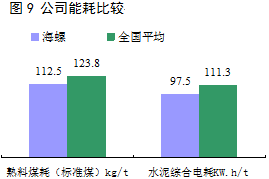

水泥是典型的规模经济行业生产线的规模越大,对技术水平和管理能力的要求越高;而生产线的规模越大,其规模效益就越明显。在能源成本占水泥生产成本60%以上的背景下,海螺水泥的成本控制力最强(见图9)。目前,海螺拥有6条万吨级熟料生产线,5000t/d 生产线占比超过80%。

水泥是典型的规模经济行业生产线的规模越大,对技术水平和管理能力的要求越高;而生产线的规模越大,其规模效益就越明显。在能源成本占水泥生产成本60%以上的背景下,海螺水泥的成本控制力最强(见图9)。目前,海螺拥有6条万吨级熟料生产线,5000t/d 生产线占比超过80%。

3.3卓越的管理层

成功公司往往都是相似的,都需要有优秀的经营管理团队。海螺水泥卓越的经营管理团队是得到公认的,以郭文叁为首的领导层极具开拓和创新意识。引用原国家建材局局长王燕谋先生对海螺管理层的评价:以郭文叁为首的领导班子很优秀,具有前瞻性、进取心、创造性、并且很团结、清正廉洁,不谋私利,为全体海螺人而奋斗。

4.强者恒强,值得期待

4.1 行业供需关系改善

我们预计2013年行业新增需求约2.2亿吨(同比增长10%),全年需求或超24亿吨;供给方而,上半年仅新增熟料产能3,800万吨,预计全年新增熟料约8,000~8,500万吨,合水泥产能近1.1~1.2亿吨。2013年新增需求将大于新增供给,行业边际供需有所改善。

我们预计2013年行业新增需求约2.2亿吨(同比增长10%),全年需求或超24亿吨;供给方而,上半年仅新增熟料产能3,800万吨,预计全年新增熟料约8,000~8,500万吨,合水泥产能近1.1~1.2亿吨。2013年新增需求将大于新增供给,行业边际供需有所改善。

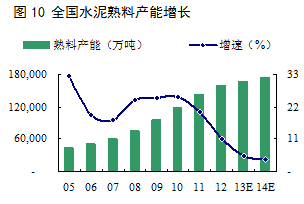

展望2014年,中性预期下行业需求增速回落至7%,新增需求约1.7亿吨,新增产能将大幅回落至6,500~7,000万吨(受政策预期不明朗、企业资金紧张等因素影响,部分在建线资金吃紧难以推进),边际供需有望进一步改善(见图10)。

4.2 大象也可起舞,业绩值得期待

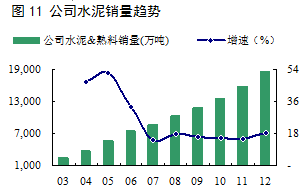

从过往十多年销量情况来看,不管宏观经济是好还是坏,公司销量始终保持两位数的增长。从市场份额角度来看,我们可以看到公司的市场份额持续保持提升态势,并且,值得一提的是,每当经济不好,行业不景气的时候反而是公司市场份额提升时期(比如:2004、2005、2008以及2012年公司市场占有率大幅提升,见图11。今年亦是如此,上半年水泥行业产量增速为9.2%,公司水泥和熟料合计净销量1.03亿吨,同比增长28.30%),这正是公司强大竞争力的体现。

从过往十多年销量情况来看,不管宏观经济是好还是坏,公司销量始终保持两位数的增长。从市场份额角度来看,我们可以看到公司的市场份额持续保持提升态势,并且,值得一提的是,每当经济不好,行业不景气的时候反而是公司市场份额提升时期(比如:2004、2005、2008以及2012年公司市场占有率大幅提升,见图11。今年亦是如此,上半年水泥行业产量增速为9.2%,公司水泥和熟料合计净销量1.03亿吨,同比增长28.30%),这正是公司强大竞争力的体现。

我们认为在海螺已有的东部区域(主要是长三角和珠三角)拐点已现,随着房地产新开工面积持续回升,区域景气将从底部往上,在国家即将出台的限产政策下该区域景气有望延续,且往上的空间较大。公司凭借其布局和低成本战略,有望迎来量价齐升。

公司在西部地区特别是西南地区的布局,在2013~2014 年将分享地区的经济成长带来的收益,目前贵州地区水泥价格430元/吨,而浙江地区在360元/吨左右,即使未来西部水泥景气有所下滑,吨水泥的盈利能力也将高于东部地区。西部地区将是公司未来两年新的利润支撑点。

目前煤炭成本相比前期高位大幅下滑,对2013~2014 年的毛利率带来重大影响。余热发电未来3年仍将发挥降低成本作用。

基于趋势向上的判断,我们认为海螺在2013~2014年的业绩仍值得期待。