打印本文

打印本文

关闭窗口

关闭窗口

京津冀涵盖一省及两大直辖市,市场分布泾渭分明——北京、天津为最大2020欧洲杯网上投注 消费区,河北省会石家庄和国家重工业基地唐山为产区。根据流向,将市场划分为冀中、冀南、冀北(冀西北、冀东北)三大区域。

冀中地区,含北京、天津、唐山、保定、廊坊、沧州,是北方地区最集中的市场,其中北京、天津是区域内最大的水泥消费区,唐山是重要的水泥产区。冀中是冀东和金隅的核心市场,唐山是冀东的发源地,京津是金隅的根据地,但两大集团的市场控制力却自2010年之后开始大幅下降(图9、表6),2010年,两家的合计熟料产能占冀中地区79.31%,2012年,仅两年功夫下降到65.79%。

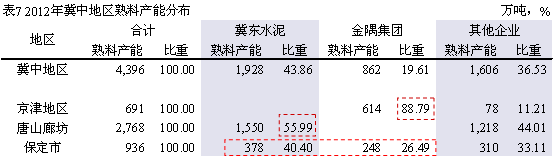

进一步细分冀中地区熟料产能市场(表7),金隅直接落子水泥消费中心京津地区,一家独大,占熟料产能88.79%,除此之外仅有立马水泥一条熟料生产线;冀东紧倚京津市场资源丰富的的唐山布局,熟料产能占55.99%;保定地区冀东、金隅两家合计占到熟料产能占到66.89%。

京津是水泥洼地,水泥缺口1,500~2,000万吨左右,从整个冀中看,产需基本平衡,唐山从东北方向供应京津水泥和熟料,保定2010年后新建5条线,从西南方向进入北京,石家庄、邢台等水泥也北上进入京津。然而由于天津沿海水路开放,山东熟料可通过陆路奔袭而来,市场流动性很强,打破了区域平衡点。

要坐稳冀中这个核心市场,一是,有效协调京津、唐山和廊坊、保定间三个区域供需关系;二是,通过市场价格调节,将外来水泥、熟料(石家庄、邢台,山东和水路)控制在一个合理范围;三是,把握季节间供需差异。这三个条件既相互独立又密切相关,在产能过剩背景下,如何控制供需关系,通过市场化推动过剩产能消化和调整产业结构成为主线。金隅在2007年收购太行水泥后,就大力整合石家庄市场,曾将石家庄和京津市场切分为相对独立市场,而后由于天津进入建设旺盛期以及水路开放等原因,该区域划分被打破。市场是一个“竞争──整合——再竞争──再整合……”的动态过程,区域也在不断扩大。在冀中,冀东、金隅两大集团发挥市场影响力,协调区域内企业进行深一步整合,特别是在产能投放量最大的唐山、保定两地,联动周边的承德、张家口等构筑成京津市场的外围,从而控制石家庄、邢台水泥北上,保证区域内盈利。

北京

金隅和立马两家企业,熟料产能不能满足本地,缺口1,000万吨左右,主要由唐山和保定供给。

金隅2005年通过整合内部的琉璃河水泥厂、北京水泥厂和燕山水泥厂,2006年底接手太行水泥(含北京太行前景),2007年接管了平谷二厂、通过太行前景收购强联水泥,2010年接手拉法基瑞安北京水泥业务(含兴发水泥、顺发水泥),熟料产能近600万吨,在北京市场上具有绝对的熟料产能主控力;

立马水泥是北京市场上除金隅水泥之外的唯一一家水泥企业,建有1条2500 t/d生产线,受北京市不再发展水泥产业的限制,拥有得得天独厚的地理优势和成本优势。

拉法基进入中国的第一步子就落在北京,此后转战西南,2008年的四川地震和紧随其后的4万亿投资,爆发式建设打乱了其本来稳扎稳打的推进步伐,2010年出让北京业务,在华其他水泥业务也频频传出或有出售意向。在笔者和外资多年的打交道中,也深感到作为外资企业,对中国政策的把握更加审慎。例如台泥两次大规模扩张,都契合了当时的政策背景,并采取不同发展策略,一次是“十五”初期大力鼓励新型干法水泥借势进入华南,第二次是2009年国发38号文限制新建产能,传闻港资昌兴已准备好资金、人才队伍,欲在中国大展拳脚的,38号文一出,迅速做出反向决策,快速退出转让台泥。有业内人士评述此番拉法基出让北京业务也是“时机和价码把握精准,对于经历过残酷市场洗礼的国际老牌企业,或在收购和退出有其独到见解。”

天津

相较于成熟的北京市场而言,天津2020欧洲杯网上投注

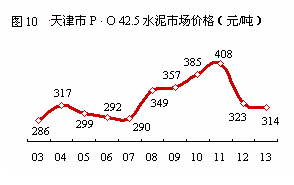

近年来发展势头迅猛,特别是滨海新区加快建设,市场快速成长。而本地石灰石资源稀缺,区域内仅振兴一家新型干法水泥企业(2009年金隅将其纳入旗下,直接进入天津腹地),但产能远远不足以满足需求。2008年开始天津水泥价格陡然飙升,连续4年攀升,P • O 42.5 在2011年达到最高峰408元/吨。价格、利润是投资原驱动力,引发了当地大规模建设大型粉磨站热潮,然而在经过连续几年的旺盛建设,需求开始转缓,2012年价格急速下跌(图10)。

天津位于海河流域下游,东临渤海,海运优势突出,随着水运线的开辟,成为充分开放的市场,格局发生了巨大变化,外来水泥、熟料冲破沿海防线登陆。特别是随着本地粉磨站大规模崛起,外来水泥大幅减少,外来熟料增加,主要来自于河北(唐山、保定、石家庄、邢台)、山东淄博、辽宁、华东,但受价格影响很大,价格决定了进货渠道。

外埠流入方主要是冀东,最高年份曾达700万吨/年;这两年由于市场向好,投资建设大型粉磨站、中转站成为热潮,自2010年陆续投产(表8):山水(200万吨)、西青金晟华(曲寨)200万吨以及山东崇正160万吨相继投产;天瑞规模虽大(400万吨),原是规划通过海运与大连熟料基地配套,但阴差阳错,市场好时,施工难度大,未预期投产,而后大连市场价格高企,熟料运抵天津不如在本地销售划算,以致投产后一直未达标。据悉,天瑞在大连、天津市场的联动已提上日程;温州公司港盛龙从事水泥中转,吞吐能力相当于一条5000 t/d线,水泥主要来自于华东地区;本地企业驼峰、大站、天水也具一定规模。

唐山

唐山石灰石、混合材资源丰富,是直供京津市场的大型传统水泥生产基地,过去几年新增产能最剧烈,区域内已投产熟料产能约2,700万吨。唐山是冀东水泥大本营(表9),合计11条生产线,近1,600万吨熟料产能,占比57%,占据绝对熟料产能主导地位。

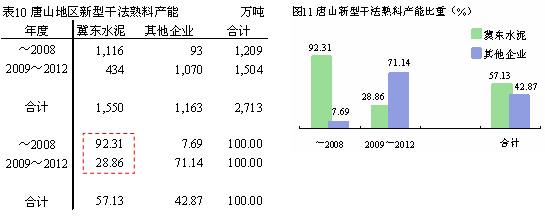

将区域内产能建设以2008年底为界划分,可以看到明显的变化(表10、图11):

2008年之前冀东建成投产7条线,收购隆丰水泥(2007年),合计1,039万吨产能,而其他企业2条线,产能仅93万吨,冀东在新型干法熟料比重占绝对优势。

2009年后发生重大变化,冀东建设3条线,新增熟料产能280万吨。然而在河北三年大变样、加快淘汰落后产能双轮驱动下,唐山立窑企业迅速转型建设大规模新型干法生产线,其爆发力度远超冀东,期间建设7条线,其中6条4000 t/d规模以上生产线,熟料产能1,070万吨。昔日众多分散的立窑企业换上了新式“卡宾枪”,虽然是单点扫射,但火力猛烈的多,可与冀东一比高低,从装备、单线规模上不输冀东。

同时由于唐山矿渣资源丰富,熟料可通过水路登陆唐山,唐山在淘汰落后产能之际,大幅扩大粉磨能力,使粉磨能力远超市场需求。以往唐山主供京津,并进入冀北的秦皇岛和承德,冀北向东北地区输出,呈梯级传递,然而近年来辽宁以及秦皇岛、承德的产能也大幅建设,对唐山水泥输出形成反向抵制。

2012年,尽管此前市场斗争激烈,然而在这一轮协同前期,冀东做出很大让步,不仅带头停窑,还按当时市场价将熟料“出让”给“小哥们”,然而这种让步在外埠水泥通过水路登陆唐山后就破裂了,最终“协同”很快流产。笔者戏称当时新投产的生产线都是“嗷嗷待哺的雏鸟”,饥饿与生存是当务之急,他们所要的不是价格而是份额,由于市场“蛋糕”没有新增,所以只能从两大集团的市场中切出一块。

唐山的市场格局变化,令笔者想起2012年安徽海螺3条万吨线、4条5000 t/d 线的重磅问世。尽管各界对于在已饱和的华东市场再投产如此大规模产能有所质疑,然而对海螺来说,此举是捍卫长三角市场地位的必出之剑。当年巢湖招商引资,规划再建一个大型水泥生产基地,如若海螺7条线不推出,恐怕就无法保持在长江的优势地位。市场在不断发展,特别是对于2008年开始的“疯狂”,大集团若不在规模上保持优势,就很难在市场上有话语权控制市场。

保定、廊坊、沧州

保定,临近北京市场,原仅有1条3000 t/d生产线,2010年5月至2012年4月两年间先后有5条线投产:冀东在唐县、涞水两地,金隅在易县、曲阳,浙江民企京兰以“独到眼光”紧靠易县金隅一侧新建一条5000 t/d线。这5条线的建成投产,一方面在地处京津市场和石家庄市场之间的保定建立了隔离带,搭起一道防火墙,减少相互间“串货”,降低市场波动,另一方面新增产能集中释放改变了市场格局,虽然拦截了石家庄北上的通道,但加剧了石家庄市场的压力。

廊坊,仅燕新建材1条小规模生产线,但销售方式灵活,遍布网点,通过建材超市,占有北京低端市场的很大份额。

沧州,临近天津、紧靠山东,由于石灰石资源稀缺,本地并没有新型干法生产线,山东、石家庄、保定水泥输入,金隅在沧州临港布局200万吨粉磨站,熟料来自石家庄鼎鑫。

全文其他部分:

第二部分:主导企业:冀东、金隅主控

第五部分:冀北(周边区):联动冀中、辽宁 冀东、金隅市场延伸区

第六部分:思考:乘风破浪会有时