打印本文

打印本文

关闭窗口

关闭窗口

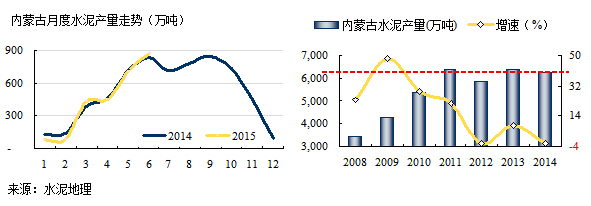

内蒙是煤炭大省,水泥的发展同步煤炭,进入到下行周期。2015年上半年内蒙水泥产量2,614万吨,扭转了年初一路为负的走势,微涨2.73%,应该是一个好的信号。2008~2011年是内蒙水泥产量高增长期,平均增速高达30%以上,这一态势持续了10年之久。而后进入需求平台期,产量徘徊在6,000万吨上下,2015年也是这个水平。

2012年市场进入平台期,但新增产能却方兴未艾,其背景就是煤化工的产业链延伸,采用水泥窑协同处置煤化工所产出的废弃物,从节能减排来讲是一件有意义的事情。但这些新增产能不考虑市场环境,变废为宝的同时,伴随而来的是产品过剩,没有利润。2012年后,在市场已经过剩情况下,又陆续投产熟料生产线近20条线,2,000万吨产能。犹如已给着了火的市场加了桶油,市场供需关系更加恶化。

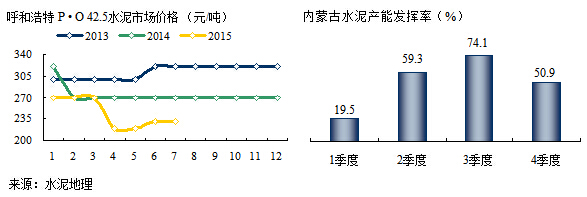

内蒙水泥价格处于全国洼地,企业生存举步维艰。同时市场需求下滑,价格长期在低位徘徊,2015年,即使在2季度旺季来临,价格还是扛不住。由于季节关系,内蒙水泥产能发挥率50%,大大低于东北地区60%水平,主要是供给过大所致。3季度是内蒙旺季,供需间的关系大为改善。但2010年限电的启示是:旺季限电,压制了供给就意味着放大需求,4季度的价格能否象季节一样反弹取决于产能发挥的控制,上半年的希望落空,希望在下半年兑现,关键是因地制宜,分区域、分时段,不要大拨哄,那是做不成的。长三角地区的限产保价是多年经验的积累,面对市场下行,也在调整策略。

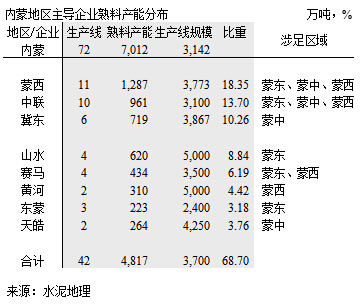

内蒙古市场主导企业,蒙西、中联、冀东,3家企业主要交集在蒙中地区,蒙中地区集中了内蒙古的50%产能,既是产区也是市场区。上述3家企业在此产能占到60%以上。冀东产能集中在蒙中地区,蒙西在蒙东较占优势,中联在蒙西1条5000t/d 线,有明显优势。

纵观内蒙熟料产能分布,集中度过低,前8家企业占69%,前3仅占42%,且集中在蒙中地区,在市场下行的背景下,没有集中度的提升,市场秩序难以有效控制,内蒙的市场高成长期已过,企业仍在需求平台期苦苦煎熬,相持不下。据了解,已有企业愿意退出这一"不被看好"的市场,问题是有没有接手的来者。

想起2007年,中国建材抓住市场上升期的低迷阶段果断进入市场,从东南到东北再到西南进行大规模的收购,8年来,已成为全国乃至世界水泥规模最大企业。

进入市场平台期,我们看看海螺收购:广西收购百色凌云,将广西百色、云南文山、贵州黔西南相接;江西收购赣州圣塔,全面进入江西,并和广东、湖南对接;在陕西通过和尧柏水泥合作,进一步加强陕西、甘肃、四川地区的控制;海螺在2014年年初收购湖南邵阳云峰后,年底又收购娄底国产实业,进一步打通夯实湖南中轴线,更便于向两翼扩张。

不同时期、不同区域市场上升期大家都有机会,市场下行期,如何出手,那只能是个案,难以复制,但总会有故事发生。